Ultima criză a apărut din interacțiunea pieței obligațiunilor ipotecare cu sistemul bancar. Odată ce investitorii au văzut amenințarea unor datorii "rele" pentru bănci, au redus împrumuturile către sector, creând un deficit de lichiditate.

De atunci, băncile centrale solicită băncilor comerciale să aibă un grad mai ridicat de adecvare a capitalului pentru a reduce vulnerabilitatea acestora.

Poate următoarea criză să nu apară în sistemul bancar, ci pe piața obligațiunilor?

Acesta este subiectul unui nou raport al Băncii Angliei. O atenție deosebită este acordată „dezechilibrul de lichiditate“ între fonduri mutuale, care oferă răscumpărarea instantanee a clienților săi, și piața de obligațiuni corporative, în cazul în care multe dintre valori mobiliare sunt dificil de a vinde într-o criză.

Pericolul este că o vânzare forțată pentru o rambursare a investitorilor conduce la o prăbușire a prețurilor obligațiunilor, ceea ce creează o buclă de feedback, a declarat revista britanica The Economist.

Managerii de acțiuni pur și simplu nu au putut să vândă rapid proprietăți imobiliare pentru a întoarce bani investitorilor.

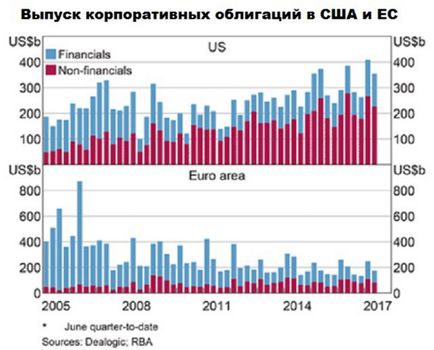

Piața obligațiunilor corporative este o preocupare deosebită, deoarece este mai puțin lichidă decât piața de capital. Această lichiditate a scăzut în ultimii ani, deoarece băncile cu o dorință mai mică de a acționa ca factori de decizie.

Reluarea se datorează regulilor introduse după ultima criză, care obligă băncile să aibă mai mult capital.

O anumită parte a acestei creșteri s-a datorat deteriorării economiei: investitorii au dat seama că emitenții de obligațiuni sunt susceptibili de neplată. Dar Banca Angliei consideră că aproximativ jumătate din modificări sunt rezultatul unei scăderi a lichidității.

Cu alte cuvinte, investitorii în obligațiuni au solicitat randamente mai mari pentru a compensa posibilele probleme în vânzarea activelor lor.

Regulator de încrezător că, dacă 1% ieșiri de active ale fondurilor mutuale se întâmplă astăzi, spread-urile de obligațiuni europene grad de investiții va crește (și apoi numai din motive de lichiditate) este de aproximativ aproximativ 4 puncte procentuale.

Unii dintre acești investitori folosesc fondurile de obligatiuni ca bani „pentru o zi ploioasă“ și nu doresc să stea cu mâinile în sân dacă văd economiile lor se deprecieze.

Alții ar putea dori să cumpere aceste obligațiuni. Titularii pe termen lung, cum ar fi fondurile de pensii și companiile de asigurări, sunt candidați expliciți, deși tind să reacționeze destul de încet.

Fondurile de hedging sunt speculatori mai agili, dar ele depind adesea de finanțarea băncilor și pot lipsi într-o criză.

În cele din urmă, băncile însele ar putea interveni, dar se vor confrunta cu acumularea de capital pentru activități ca factori de decizie. Acest lucru se poate întâmpla, consideră autoritatea de reglementare, atunci când "dealerii vor ajunge la maximum pentru a acoperi vânzarea acestor bunuri".

În plus, obligațiunile corporative ocupă doar o mică parte în majoritatea portofoliilor.

Cu toate acestea, poate fi o lovitură dureroasă dacă activitatea fondurilor de obligațiuni trebuie oprită. Acest lucru poate submina, de asemenea, încrederea investitorilor individuali în disponibilitatea lichidității în fondurile mutuale, care pentru mulți sunt sursa veniturilor lor din pensii.

Deci, Banca Angliei are toate motivele să se îngrijoreze de aceste riscuri.

Există multe locuri în lume care au fost abandonate dintr-un motiv sau altul. Acestea sunt hoteluri, facilități sportive și facilități industriale.

Organizația Națiunilor Unite pentru Alimentație și Agricultură (FAO), împreună cu partenerii, a lansat un program de 98 milioane dolari pentru combaterea răspândirii ciupercilor care afectează plantațiile de banane.

Banca Centrală din Rusia în ultimii 10 de ani a schimbat în mod serios gestionarea politicii de rezerve valutare, în primul rând pentru reducerea ponderii euro, cu 40% până la 26% și creșterea volumului de aur de la 8 miliarde $ la 73,6 $, conform datelor Băncii Centrale.

O politică de comportament din ce în ce mai aspră în Statele Unite - atât cea a președintelui Donald Trump, cât și a adversarilor săi precum senatorul John McCain - este amenințată de un negativ.

Perioada de dezvoltare rapidă a industriei șisturilor din Statele Unite se apropie de sfârșit: datele primite arată o scădere a productivității platformelor de foraj, precum și o încetinire a tendințelor anterioare în reducerea considerabilă a timpului pentru puțurile de foraj.

O politică de comportament din ce în ce mai aspră în Statele Unite - atât cea a președintelui Donald Trump, cât și a adversarilor săi precum senatorul John McCain - este amenințată de un negativ.

recomandat

Prezentat în materiale, estimările subiective sunt exprimate ținând cont de situația din momentul eliberării materialelor.

Ați găsit o greșeală? Ctrl + Alt + Spațiu

Trimiteți-le prietenilor: