Asistența materială a impozitului pe profit nu reduce normele generale, deși un rol important în această situație îl joacă interpretarea faptului că sprijinul financiar al membrilor colectivului de muncă. Despre caracteristicile contului de plăți de acest fel la calculul impozitului pe profit și vor exista un discurs în articolul nostru.

Legislația actuală nu conține o singură definiție a participării financiare a conducerii unei organizații în viața membrilor colectivului de muncă. În același timp, o serie de documente normative stabilesc procedura de acordare a sprijinului financiar cetățenilor în situații de viață nestandardizate.

Toate tipurile de îngrijire de maternitate pot fi împărțite în mai multe grupuri.

- În funcție de sursa de finanțare, ajutorul poate fi:

- federal;

- regională;

- primit de la angajator.

- Prin periodicitatea plăților:

- o singură dată;

- regulate.

- Pe baza fondurilor furnizate:

- bani;

- materiale și reale.

- În funcție de baza de sprijin financiar:

- plătibil în caz de dezastre;

- în timpul actelor de terorism;

- efectuată la nașterea unui copil;

- produse de probleme cu sănătatea;

- în cazul decesului unei rude etc.

Programele federale și regionale de sprijin financiar al populației sunt stabilite prin lege. Procedura de acordare a asistenței materiale pentru membrii colectivului de muncă este determinată de contracte colective, contracte de muncă și alte documente locale ale unei întreprinderi.

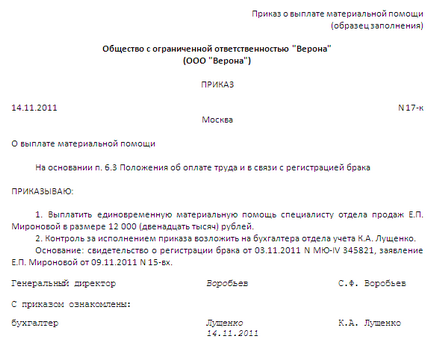

În conformitate cu practica stabilită, atunci când un anumit eveniment este determinat de documente interne, angajatul scrie, de obicei, o cerere către cap în legătură cu furnizarea de asistență materială și aplică documentația justificativă. În cazul satisfacerii cererii, șeful își pune hotărârea în petiție sau emite un ordin de eliberare a asistenței financiare pentru angajat - aceasta este instrucțiunea departamentului contabil pentru eliberarea de fonduri.

Impozitul pe profit (principalele provizioane)

Adesea, atunci când depuneți rapoarte fiscale, se pune întrebarea: la care element de cheltuială se referă problema membrilor colectivului de muncă și trebuie să fie luată în considerare la plata impozitului pe venit? În conformitate cu normele din partea 2 a Codului Fiscal al Federației Ruse, companiile naționale plătesc impozite pe profit, precum și firme străine care desfășoară activități în Rusia și primesc venituri din surse din țara noastră (articolul 246 din Codul Fiscal al Federației Ruse). Dimensiunea impozitului pe profit (cu unele abateri specificate în cod) este de 20% din baza de impozitare (articolul 284 din Codul Fiscal al Federației Ruse).

Baza fiscală este o expresie monetară a profitului, stabilită în cadrul prevederilor art. 247 din Codul Fiscal al Federației Ruse și este, în general, venituri reduse pentru cheltuielile angajate într-o anumită perioadă fiscală. Pentru stabilirea exactă a bazei de impozitare, codul conține o clasificare a veniturilor, care include:

- profitul din vânzări;

- veniturile nerealizate.

Mai mult, în Art. 252, costurile sunt grupate în care veniturile primite trebuie reduse pentru a determina valoarea profitului primit. Aceste cheltuieli includ:

- costurile asociate activităților de producție și vânzări;

- cheltuieli neoperative.

Ce se înțelege prin venituri și cheltuieli în scopurile specificate în capitolul 25 din Codul fiscal?

Conform prevederilor paragrafului 1 al art. 248 din Codul Fiscal al Federației Ruse, veniturile se determină pe baza documentelor primare și a celorlalte documente care atestă primirea profitului de către întreprindere, precum și documentele contabile fiscale. Veniturile din vânzări sunt determinate de normele art. 249 din Cod și reprezintă toate veniturile provenite din vânzarea de bunuri, de muncă, de servicii sau de drepturi de proprietate. Veniturile non-de vânzare sunt profiturile care nu intră sub incidența normelor de la art. 249. În special, la profitul neoperațional al art. 250 din Codul fiscal cuprinde:

- veniturile din participarea la capitalul social al firmelor;

- dobânzi din împrumuturi, împrumuturi, depozite bancare etc.

- bunuri și drepturi de proprietate dobândite, precum și lucrări sau servicii oferite gratuit;

- veniturile din anii precedenți, constatate în perioada fiscală curentă și așa mai departe.

În art. 251 sunt enumerate venituri care nu sunt luate în calcul atunci când se stabilește o bază fiscală pentru calcularea impozitului pe venit. Aceasta este o listă destul de impresionantă, care include 55 de tipuri de profit. În plus, alineatul 2 al art. 251 conține o listă cu 22 de elemente care determină infuziile vizate, care, de asemenea, nu sunt luate în considerare la recuperarea impozitului în cauză.

Pentru cheltuielile de la punctul 1 al art. 252 din Codul Fiscal al Federației Ruse include justificate (adică justificate din punct de vedere economic) și cheltuielile documentate și chiar unele pierderi (articolul 265) pe care întreprinderea le-a suportat. În art. 253-269 din Cod oferă o descriere detaliată a diferitelor tipuri de costuri care ar trebui incluse în calculul impozitului pe venit. În art. 270 prezintă lista cheltuielilor (49 de puncte), care nu pot fi reduse de partea de venit atunci când se calculează valoarea impozitului în cauză (prin urmare, aceste grupuri de costuri nu sunt implicate în impozitarea părții profitabile).

Cum să luați în considerare asistența materială la calcularea impozitului pe venit?

Caracteristicile calculului impozitului pe venit, punctele contestate

În ciuda faptului că normele legislației fiscale prevăd să nu ia în considerare costurile suportului financiar la calcularea impozitului pe profit, există posibilitatea ca o astfel de deșeuri să fie încă luată în calcul. Conform paragrafului 2 al art. 253 din Codul Fiscal al Federației Ruse, costul forței de muncă este inclus în numărul de cheltuieli care sunt incluse în determinarea cuantumului impozitului pe venit.

În același paragraf. 1 lingura. 255 din cod se referă la costurile plății salariilor angajaților:

Această listă este deschisă, adică documentele interne ale companiei pot asigura un alt tip de angajamente de acest fel.

- Înregistrată într-un contract de muncă sau un contract colectiv.

- În funcție de mărimea salariilor și de calitatea performanțelor funcțiilor de muncă.

Astfel, impozitul pe profit poate fi redus, deși în anumite condiții, conformitatea cărora trebuie să fie dovedită de specialiștii de verificare ai serviciului fiscal.

Articole similare

Trimiteți-le prietenilor: