Beneficiile pentru impozitul pe venitul persoanelor sunt anumite sume care nu sunt supuse impozitului pe venit, ceea ce poate reduce veniturile persoanelor fizice la calcularea impozitului datorat. Utilizarea prestațiilor reduce cuantumul bazei pentru calcularea impozitului pe venit, ceea ce implică o reducere a impozitului.

Beneficii pentru copii

- Nu mai mult de 18 ani în cazul general;

- Nu mai mult de 24 de ani cu studii full-time (nu este important să plătiți sau să studiați gratuit).

Dimensiunile prestațiilor "copilului" sunt prevăzute în Codul Fiscal al Federației Ruse (pp.4p.1.218), prevăzut pentru fiecare copil de vârstă corespunzătoare. Mărimea beneficiului depinde de o serie de factori:

- numărul de copii disponibili;

- handicapul copilului;

- compoziția familială;

- îngrijirea copilului.

- tată;

- mama;

- Noul soț al mamei (părintele adoptiv, tutore, tutore), în timp ce noul soț trebuie să participe la educația copilului sau la plata pensiei de întreținere;

- Noua soție a tatălui (părinte adoptivă, tutore, îngrijitor), trebuie să fie îndeplinite aceleași condiții ca în paragraful precedent;

- Părinți adoptivi;

- tutori;

- Tutorilor.

Pentru a determina valoarea beneficiului acordat copilului, trebuie luați în considerare toți copiii existenți, fără a lua în considerare vârsta reală pentru ziua curentă. De exemplu, dacă un lucrător are 4 copii: 30, 26, 15 și 7 ani, suma deductibilă de 6000 de ruble. (pentru copiii de 15 și 7 ani până la 3000 de ruble, pentru că acesta este al treilea și al patrulea copil din familie).

Documentația necesară

Un lucrător care are copii de vârstă minoră trebuie să informeze angajatorul despre beneficiile pe care le-a primit în scris.

Printre documentele necesare pentru furnizare se numără:

Dacă dedicația nu este de la părinții copilului:

- Pentru părinții adoptivi - certificatul corespunzător și contractul, în care este înregistrată admiterea copilului în familie;

- Pentru părinții adoptivi - un certificat sau un certificat care confirmă adopția;

- Pentru gardian - decizia de a stabili tutela (un extras din acesta);

- Pentru mandatar - decizia de a stabili tutela.

Părinții divorțați vor avea nevoie de următoarele documente suplimentare:

Pentru a obține un avantaj dublu, în plus față de documentele menționate mai sus, vor fi necesare alte documente:

- Dacă motivul este refuzul celui de-al doilea părinte în favoarea celui de-al doilea părinte, al doilea părinte scrie o declarație în care precizează că transferă dreptul la un privilegiu soțului (soției). Faptul că angajatorul celui de-al doilea părinte nu ia în considerare deducerea, este necesar să se documenteze prin intermediul a 2-NDFL, pentru a furniza aceste informații în fiecare lună;

- Dacă motivul este numai educația, atunci este necesar un document justificativ corespunzător.

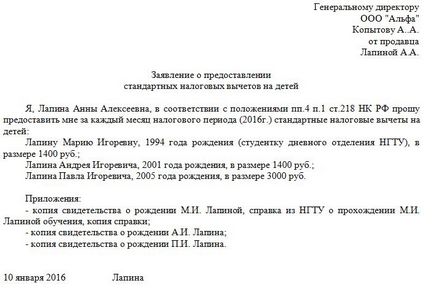

Cererea trebuie să aibă caracter personal și să fie semnată de persoana care solicită o scutire de impozit pe profit.

Textul trebuie să indice solicitarea primei persoane de a lua în considerare deducerea datorată lunar, indicând anul și justificând articolul din Codul fiscal. În această situație, se aplică subclauza 4 din clauza 1 a articolului 218.

De asemenea, trebuie furnizate informații cu privire la fiecare fiu minor sau fiică pentru care solicitantul dorește să primească o deducere standard, indicând numele său complet, data nașterii și valoarea beneficiului propriu-zis. Ca o justificare a dreptului la aceste prestații, toate documentele atașate sunt enumerate în anexă.

Cererea de acordare a deducerilor standard pentru copii

Beneficiile pentru impozitul pe venit pentru persoanele cu handicap

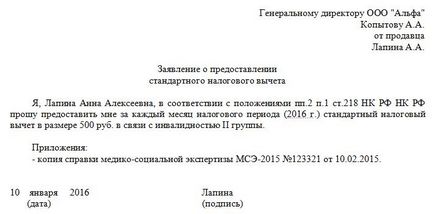

Persoanele cu dizabilități cu handicap de categoria I sau II confirmate pot solicita o prestație în temeiul articolului 218 alineatul (2) din articolul 218 din Codul fiscal. Privilegiul are forma deducerii naturii standard a impozitului pe venitul personal, a cărui valoare poate reduce venitul impozabil al persoanelor cu handicap.

În cazul în care persoanele cu dizabilități în grupa I, II sau III au fost dobândite în timpul misiunilor militare în apărarea URSS sau a Federației Ruse (inclusiv invalizii din cel de-al doilea război mondial), există o deducere mai mare de 3000 de ruble.

Ce documente sunt necesare:

Cerere pentru o deducere fiscală standard

Beneficiile impozitului pe venitul personal pentru veterani

Veteranii ostilităților pot aplica pentru următoarele tipuri de beneficii în ceea ce privește impozitul pe venit:

- Deducerea standard de 500 de ruble. - acordate pentru fiecare lună, indiferent de venitul anual;

- Scutirea de la impozitul pe venitul personal a primit cadouri de diferite tipuri, sprijin financiar (în limita a 10 000 de ruble pe an);

- Scutirea de la impozitul pe venitul personal, care este alocat veteranului în primirea lunar.

Ce documente sunt necesare pentru a primi o deducere de 500 de ruble:

- Declarație personală;

- Certificatul veteranului.

Articole similare

Trimiteți-le prietenilor: