Costurile băncilor comerciale sunt utilizarea fondurilor necesare pentru implementarea tuturor tipurilor de activități bancare. Acestea sunt împărțite în funcție de forma educației, natura, perioada la care se referă, modul de contabilitate.

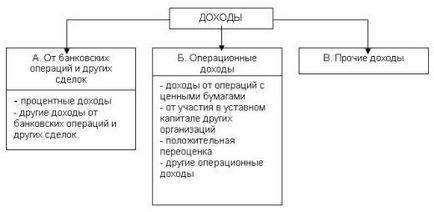

Costurile băncilor comerciale pot fi grupate în conformitate cu aceeași clasificare ca venit:

1) cheltuielile de funcționare, inclusiv cheltuielile cu dobânzile, cheltuielile cu comisioanele, operațiunile pe piețele financiare etc .;

2) cheltuieli pentru asigurarea funcționării băncii;

3) alte cheltuieli.

Cheltuieli de exploatare ale unei bănci comerciale

Cheltuielile de exploatare sunt cheltuieli efectuate direct pentru efectuarea operațiunilor bancare. Principala lor diferență față de alte tipuri de cheltuieli este că volumul acestora depinde de volumul și structura operațiunilor efectuate de bancă. În acest sens, costurile de operare sunt numite și costuri directe.

Cheltuieli cu dobânzile unei bănci comerciale

Principala parte a resurselor de credit ale băncii este fondurile atrase, a căror utilizare trebuie plătită. Aceste cheltuieli constituie cea mai mare parte a cheltuielilor băncii. Taxa pentru utilizarea resurselor atrase este sub forma plăților de dobânzi și, prin urmare, aceste cheltuieli sunt purtătoare de dobândă.

Cheltuielile cu dobânzile băncilor comerciale care efectuează diverse tipuri de activități de creditare constituie, de obicei, mai mult de 50% din totalul cheltuielilor sale. În același timp, ponderea acestora în totalul cheltuielilor este diferită pentru fiecare bancă și depinde, în primul rând, de raportul dintre anumite tipuri de pasive (datorii) plătite ale băncii.

Cele mai mari sume de dobândă sunt de obicei plătite pentru depozitele populației și pentru împrumuturile primite pe piața interbancară, depozitele persoanelor juridice, certificate de depozit, titluri de valoare (obligațiuni, facturi). Procentele relativ mici ale băncilor sunt plătite pentru utilizarea fondurilor deținute în conturile de cerere ale persoanelor fizice, precum și asupra decontărilor și conturilor curente ale persoanelor juridice.

Astfel, volumul profitului băncii depinde în mod esențial de mărimea și corelația diferitelor tipuri de cheltuieli cu dobânzile, cu cât valoarea cheltuielilor cu dobânzile este mai mică, cu atât este mai mare profitul băncii.

Alte cheltuieli ale unei bănci comerciale

Costurile băncii de a furniza servicii non-creditare clienților legate în primul rând la cheltuielile pentru plata serviciilor :. băncilor corespondente, băncile centrale, bursele de valori, firme de avocatura, centre de prelucrare și de compensare, etc. Plata acestor servicii se realizează de obicei sub formă de comision din suma pentru a face tranzacții. Prin urmare, acest grup de cheltuieli clasificate drept comision. Cheltuielile Comisiei reprezintă o pondere mică în cheltuielile totale ale băncii.

Un grup separat de cheltuieli ale băncii este costul operațiunilor pe piețele financiare. Structura acestui grup include cheltuielile pentru achiziționarea de acțiuni, obligațiuni, plata randamentului cuponului pentru obligațiuni, plata facturilor, precum și reevaluarea valorilor mobiliare și a altor bunuri. La acest grup de cheltuieli este posibilă efectuarea de cheltuieli cu operațiuni cu valută străină. <>

Alte cheltuieli de exploatare includ o serie de cheltuieli direct legate de desfășurarea anumitor tranzacții bancare. Acestea sunt taxele poștale și telegrafice pentru plățile clienților, taxele percepute pentru costurile bancare etc.

Cheltuieli pentru asigurarea funcționării băncii

Costurile de asigurare a funcționării băncii includ costuri care nu pot fi atribuite direct anumitor tranzacții bancare. Aceste costuri sunt, în esență, "economice generale". Valoarea acestor costuri depinde în mod direct de volumul operațiunilor și de toate activitățile băncii.

Cheltuielile legate de funcționarea băncii includ următoarele tipuri de cheltuieli:

3) achiziționarea și funcționarea echipamentelor bancare (calculatoare, software, echipamente de telecomunicații, echipamente de birou, seifuri, mobilier și echipamente de birou, echipamente diverse etc.);

7) alte (plata funcționarilor juridici, consultanță, servicii de audit, servicii de cercetare, impozite percepute la costuri etc.).

Cheltuielile specificate pentru întreținerea funcționării activității băncii pot fi grupate și sub alte semne diferite: cheltuielile efectuate din profitul băncii și cheltuielile aferente cheltuielilor; costuri normalizate și nestandardizate; cheltuielile curente și de capital; achiziționarea de echipamente, etc.

Grupul de alte cheltuieli includ, de obicei, costul băncii, din motive neprevăzute (neprogramate). Alte cheltuieli includ cheltuieli pentru write-off, precum și lipsa de furt, amenzi plătite, penalități, costurile de scoatere a creanțelor, costurile legate de plata pretențiile clientului, costurile de anii precedenți dezvăluite în anul de raportare, precum și alte cheltuieli.

Un grup special de costuri este costurile asociate cu formarea unui fond de rezervă în practica bancară, menită să acopere pierderile potențiale și pierderile potențiale de credite, pierderi la alte tranzacții active pe creanțe pentru depreciere a diferitelor tipuri de titluri de valoare.

Raportul dintre veniturile și cheltuielile băncii caracterizează marja de dobândă - un indicator important al activităților băncii. Este definită ca diferența dintre veniturile din dobânzi și cheltuielile unei bănci comerciale, i. între dobânzile primite și cele plătite.

Importanța acestui indicator este determinată de faptul că marja caracterizează rentabilitatea operațiunilor de împrumut și, în același timp, arată capacitatea băncii de a-și acoperi costurile datorate marjei.

Marja poate fi caracterizată ca valori absolute în ruble și indicatori relativi în procente. Valoarea absolută a marjei este definită ca diferența dintre valoarea totală a venitului din dobânzi și cheltuielile băncii, precum și între veniturile din dobânzi și cheltuielile aferente pentru anumite tipuri de tranzacții active.

Modificarea valorii absolute a marjei de dobândă este determinată de un număr de factori: volumul investițiilor de credit și al altor operațiuni active care generează venituri din dobânzi; diferența dintre ratele dobânzilor pentru operațiunile active și pasive (spread); structura resurselor atrase; raportul dintre capitalul propriu și resursele atrase; acțiuni ale operațiunilor active care generează venituri din dobânzi; ratele inflației etc.

Rata de marjă a dobânzii

Coeficienții marjei de dobândă își pot arăta nivelul real și suficient pentru o anumită bancă. Rata marjei efective a dobânzii (KPM) caracterizează valoarea relativă reală a sursei veniturilor din dobânzi ale băncii. Se calculează după cum urmează:

Activele care generează venit sunt toate tipurile de credite acordate persoanelor juridice și persoanelor fizice, băncilor, investițiilor în titluri de valoare, operațiunilor de factoring și de leasing și altor întreprinderi. În unele cazuri, balanța medie a activului este utilizată pentru a calcula acest coeficient, care este determinat pe baza bilanțului total al bilanțului băncii, eliminat din elementele de reglementare (Instrucțiunea nr. 1 a Băncii Centrale a Federației Ruse).

Marja de dobândă pentru operațiunile de împrumut (KPMCO) se calculează după formula:

Coeficientul marjei de dobândă suficiente caracterizează marja minimă necesară pentru o anumită bancă și este determinată de formula:

Componentele altor venituri la calcularea marjei de interes suficient include următoarele elemente de venit pentru a plăti pentru servicii non-creditare: plata pentru incaso, pentru servicii de administrare a numerarului, servicii de informare și consiliere ale băncii pentru alte servicii, dobânzi și dopoluchennye comision pentru perioadele anterioare, penalitățile rezultate și penalități.

Toți indicatorii de marjă sunt calculați atât pe baza datelor efective pentru perioada anterioară cât și pentru perioada de prognoză.

Articole similare

Trimiteți-le prietenilor: