După prima întrebare, de asemenea, stabilit la inaplicabilitatea la capacul subțire 24 al articolului-elipsoidală, cu interdicția privind discriminarea și coeficientul de capitalizare de calcul (discrete sau cumulat) a lovit № 1 împrumuturi de oțel de la companii surori. Dar, în ultimul an și jumătate pentru a concura cu aceste aspecte este subiectul impozitării excesive de interes cu privire la regulile de dividende în situațiile în care părțile din contractul de credit - companiile rusești, și interesul nu este transferat direct într-o jurisdicție străină.

Vă voi aminti pe scurt ce este esența problemei. În conformitate cu regulile de „subcapitalizare“ (paragraful 2 al articolului 269 din Codul fiscal), debitorul rus nu are dreptul să țină seama de costurile acumulate de interes din partea datoriei controlate, care este mai mult de trei ori valoarea capitalului propriu al debitorului. Sama datoriei este controlată de o regulă generală, în cazul în care obligația datoriei a luat naștere înainte de societatea străină deține, direct sau indirect, un împrumutat rus, cu o pondere de peste 20%, sau afiliat cu „străin“ societatea rossiykoy (iar acest lucru nu este o listă exhaustivă a cazurilor de recunoaștere a datoriei controlate). Scopul acestor reguli - abuzul prechech sub forma unei retrageri duty-free de bani din Rusia în străinătate: în plus. Dobânda reduce venitul impozabil a debitorului, sub rezerva unui acord privind evitarea dublei impuneri cu competența creditorului veniturile astfel de interes nu este supusă impozitării în Rusia.

Pe lângă faptul că contribuabilul rus este privat de dreptul de a lua în considerare astfel de „exces“ de interes în costurile, în conformitate cu paragraful 4 al articolului 269 din Codul fiscal va la plata dividendelor le echivala cu o organizație străină și să le impună la rata impozitului reținut la sursă de 15% la sursă.

Această regulă nu deranjează pe nimeni înainte ca dobânzile să fie plătite direct organizației străine. Cu toate acestea, totul se schimbă atunci când o companie rusă cu o structură mamă străină acționează în calitate de creditor în fruntea lanțului. În conformitate cu normele prevăzute la articolul 250 din Codul fiscal un creditor este obligat să ia în considerare la interesul venitului neoperațională potențial impozabil la cota de 20%. Se pare că aplicarea alineatului 4 al articolului 269 din Codul fiscal într-o astfel de situație implică o dublă impunere a acelorași plăți ca un debitor la 15% și creditor, dar pentru 20%.

Întunericul care a venit din Marea Mediterană a acoperit orașul, ura de procurator

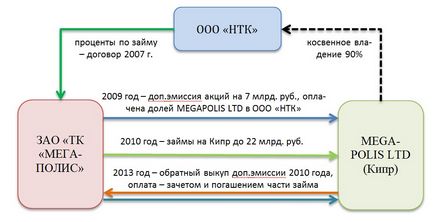

Instanța a decis că, ca urmare a mai multor tranzacții între societatea-mamă, creditorul (ZAO „TC“ MEGAPOLIS „) și bunica Cipru» (MEGAPOLIS HOLDINGS (OVERSEAS) LIMITED, etc -. MEGAPOLIS LTD) contribuabilul a fost stabilit «schema» de retragere scutită de taxe de bani din Rusia.

Astfel cum rezultă din decizia, pe baza unui contribuabil taxe sunt argumente cu privire la crearea artificială a unui lanț de tranzacții: în primul rând, există o problemă suplimentară de acțiuni de CJSC „TK“ Megapolis“, care a răscumpărat la un preț de 17 ori mai mult decât valoarea nominală. Apoi, plata integrală a plasamentului efectuat transferul de 90% miză în capitalul social al LLC valoarea nominală „NTK“ de 9000 de ruble. (la un preț de tranzacție de peste 7 miliarde de ruble). Decizia instanței este nici o referire directă la condițiile non-piață ale unei astfel de tranzacții, dar, în sine, este o discrepanță semnificativă între prețurile în combinație cu alte circumstanțe, se pare că a stârnit suspiciuni.

În viitor, inclusiv în detrimentul veniturilor din dobanzi de la SRL „NTK“ ZAO „TC“ Megapolis „, emite o mare companie de împrumut cipriot, care trei ani mai târziu, stins parțial din cauza răscumpărarea acelorași acțiuni suplimentare la același preț. Ca urmare a emisiunii suplimentare și cota de plasare și de buy-back au fost un fel fără nici un ban, ci ca urmare a peste 7 miliarde. Frecați. au fost la dispoziția companiei cipriote fără a plăti impozite din această sumă în Rusia.

Din nefericire, din textul deciziei nu reiese clar dacă există dovezi privind semnificația economică a tranzacțiilor care au avut loc pe parcursul a cinci ani. Poate că, în cazul în care contribuabilul ar fi dovedit lipsa unei legături între toate tranzacțiile în litigiu și existența unui alt "non-fiscal" care ar însemna în ele, decizia ar fi diferită.

În același timp, trebuie să precizăm că "plata ascunsă a dividendelor" nu este doar un "tranzit" clasic în jurisdicția străină printr-un lanț de contracte de împrumut în oglindă, după cum ne imaginăm. În cadrul acestuia, puteți înțelege alte transferuri în străinătate, dacă acestea nu ar fi impozitate în Rusia și nu au o justificare economică semnificativă.

Locuiesc pe acești trei copeici.

Având în vedere o astfel de situație deplorabilă este curios următorul argument al societății: societatea a prezentat un certificat de fluxuri de numerar, care au fost confirmate pentru petrecerea ZAO „TC“ MEGAPOLIS „la sută costurile de operare și să nu transfere în Cipru (de exemplu, procentele nu au fost o sursă pentru furnizarea împrumut de la o companie cipriotă).

Soldul de bani ar putea fi folosit pentru a emite un împrumut. În același timp, instanța a prezentat cerințe destul de mari ale companiei, solicitând identificarea și corelarea veniturilor din dobânzi cu costuri specifice (care, din cauza depersonalizării banilor, sunt imposibile). Cu toate acestea, disproporția globală a veniturilor și cheltuielilor CJSC "TK" Megapolis "în orice caz, nu a ajutat contribuabilul. Oarecum ciudat este, desigur, juxtapunerea veniturilor și a cheltuielilor de către instanță la anumite date, mai degrabă decât pentru perioadele în general, dar acest lucru se datorează probabil modului în care contribuabilul însuși a prezentat în mod selectiv certificatele.

Un nou cuvânt despre obligațiile datoriei. Locotenent. civilii, fii tăcut!

Câteva cuvinte despre dubla impunere

Argumentul Ultimul contribuabil, estimat de către instanța de judecată, cu privire la dubla impunere de la creditor, de ce a fost lansat astăzi o notă în blog: 15% din reținerea venitului, plus nefuncțional venituri 20% dobânzi ca venit din dobânzi, în conformitate cu articolul 269 din reconversia profesională Codul fiscal nu subiectul.

Este ușor de observat că o astfel de interpretare poate fi chiar benefică pentru creditor: suma dobânzii în acest caz va fi percepută la o rată mai mică (cu 5 puncte procentuale) decât în procedura generală. Cu toate acestea, este greu de așteptat ca o astfel de abordare superliberală să fie sprijinită în practică atunci când disputa apare deja cu participarea creditorului.

În același mod, în mod evident, nimeni nu confuz, că data acceptării de către autoritatea fiscală a deciziei atacate, nu ar fi putut fi argumente despre „dividende ascunse“ - termenul a apărut abia în anul curent. Cu toate acestea, setul de fapte enunțate în decizia autorității fiscale ia permis acestuia și instanței să restructureze și să "pedepsească" contribuabilul. Pe o notă separată această tendință alarmantă pentru mulți, în cazul în care instanța în evaluarea soluțiilor de control efectiv se deplasează departe de fapte, argumente și probe, care stau la baza sa în procesul de luare a, care să permită autorității fiscale să se dezvolte, să consolideze și upgrade poziția lor. Cu toate acestea, pe frontul luptei împotriva abuzurilor fiscale, este probabil un curs natural de evenimente.

Articole similare

Trimiteți-le prietenilor: