În comparație cu transferul și colectarea bancară, o scrisoare de credit este o formă de plată mai sigură. Acreditivul poate, în plus, facilita o tranzacție comercială prin furnizarea unui mecanism financiar adecvat și prin efectuarea tranzacțiilor imposibile în diverse moduri.

Principalul avantaj al unui acreditiv este înlocuirea creditului clientului cu creditul emitentului. Beneficiarul nu trebuie să se teamă de solvabilitatea clientului, bazându-se pe creditul unei persoane bine-cunoscute și reputate, de obicei o bancă. Majoritatea emitenților de acreditive sunt implicați în activități legate de împrumut și pot îndeplini sarcina mai eficient și mai economic.

Beneficiarul evită riscul de faliment al clientului, valută sau restricții la import, precum și riscurile asociate ratelor de schimb flotante.

Vânzătorul poate folosi acreditivul ca mijloc de finanțare. Odată ce mărfurile au fost expediate, vânzătorul-beneficiar este asigurat de plata imediată după trimiterea documentelor relevante. Prin urmare, vânzătorul evită întârzierile asociate procedurii de emitere a unei facturi comerciale și primirea altor documente de plată. Clientul-client evită plata în avans a întregii sume până la momentul transferului, fără asigurarea îndeplinirii satisfăcătoare a contractului. Cumpărătorul poate spera că conformitatea documentelor cu toate cerințele va însemna execuția adecvată, deoarece mecanismul scrisorii de credit permite cumpărătorului să insiste că anumite documente specificate de el să însoțească cererea de plată.

În absența necesității de a retrage fonduri din cifra de afaceri este beneficiul pentru cumpărător.

O anumită certitudine este introdusă de principiul independenței, care împarte acreditivul și contractul principal. Prin urmare, afirmațiile cumpărătorului conform cărora bunurile nu îndeplinesc cerințele cerute nu vor afecta plata către beneficiar. Cumpărătorul nu poate reduce prețul de vânzare, dar trebuie să depună o plângere împotriva vânzătorului pentru a recupera plata efectuată deja de emitent.

Forex de formare - este o perspectivă încântătoare pentru tine de a vă pregăti pentru o lucrare de succes în Forex!

Acreditivul este un instrument flexibil care permite părților să discute diverse mecanisme de protecție. De exemplu, clientul poate sugera că termenii contractului principal solicită ca acreditivul să furnizeze doar un anumit procent din prețul de vânzare, permițând astfel clientului să păstreze o parte din preț în caz de performanță nesatisfăcătoare. Clientul poate solicita, de asemenea, ca plata să depindă de prezentarea de către beneficiar a unui certificat care confirmă o inspecție satisfăcătoare a mărfurilor de către o terță parte independentă. De asemenea, cumpărătorul client poate solicita vânzătorului-beneficiar să achiziționeze o scrisoare de credit "de rezervă" pentru a asigura îndeplinirea satisfăcătoare a obligației de către vânzător.

Acreditivul, în ciuda avantajelor, are limitări semnificative. În primul rând, plata se datorează unei depuneri satisfăcătoare a documentelor, indiferent de executarea contractului principal. În cazul îndeplinirii nesatisfăcătoare a obligațiilor de către beneficiar, clientul poate depune o plângere:

* împotriva emitentului pe baza recunoașterii nejustificate

dacă acesta din urmă a acceptat documente care nu sunt

îndeplinite cerințele;

* împotriva beneficiarului pentru fraudă sau încălcare

contract principal.

Clientul poate solicita un ordin judecătoresc sau cel puțin cere ca banca să nu plătească, dacă au existat documente false sau frauduloase.

Neprezentarea documentelor la timp va permite emitentului să respingă documentele, în ciuda îndeplinirii satisfăcătoare a obligațiilor care decurg din contractul principal. În acest caz, beneficiarul poate:

* să dea în judecată emitentul pentru deturnare ilegală

documente;

* solicitați plata de la client în conformitate cu principalele

contractului.

Pentru exportator, acreditivul are partea pozitivă:

* după cum se menționează în credit, banca plătește indiferent de

cumpărătorul;

* pentru orice reclamație, cumpărătorul nu poate refuza să plătească;

* Atunci când prezintă o reclamație asupra bunurilor din partea cumpărătorului, acesta trebuie să facă acest lucru separat de creditul documentar, ceea ce îi conferă exportatorului un mare avantaj în soluționarea acestei probleme;

* Întârzierile în tranzit practic dispar, care au loc în timpul transferului bancar;

* se plătesc, de obicei, acreditive documentare

mai repede.

Exportatorul poate profita de aceste avantaje, numai dacă respectă strict condițiile specificate în credit.

În plus, prin utilizarea mecanismului de cambie cu negocierea unui proiect și a rambursării, exportatorul primește plăți mai rapid, deși mai mic, ținând cont de costurile facturilor de reducere.

Riscul valutar în cadrul unui acreditiv poate fi redus prin vânzarea în avans a valutei străine, în cazul în care acreditivul este plătit în valută străină.

Scrisoarea de credit pentru exportator, deși profitabilă, dar cea mai dificilă forma de plată: primirea plății prin scrisoarea de credit, datorită respectării stricte cu termenii săi, o prezentare corectă și la timp a documentelor la banca specificată în credit. Controlând respectarea termenilor acreditivului și a documentelor prezentate, băncile protejează interesele cumpărătorului, acționând pe baza instrucțiunilor sale.

Gestionarea complexă a documentelor și întârzierile în documente legate de controlul documentelor din bancă și transferul acestora între bănci reprezintă un drawback al unui formular de acreditiv.

În tranzacția de comerț exterior, un alt dezavantaj al acreditivului pentru părți este costul ridicat al acestei operațiuni. Pentru deschidere, consiliere. confirmarea, primirea și verificarea documentelor din acreditiv etc. băncile percep o comisie, care depinde de valoarea acreditivului. În comerțul internațional, există o practică de împărțire a cheltuielilor bancare între contrapărți, fiecare dintre aceștia plătește comisioane bancare pe teritoriul țării lor. Furnizorii ruși care utilizează o formă de plată prin acreditiv ar trebui să prevadă plata contravalorii tuturor bancilor de către cumpărător în contracte. Se recomandă includerea în contract a condiției: "Cumpărătorul va plăti toate costurile legate de deschiderea, consilierea, confirmarea, prelungirea termenului, schimbarea condițiilor și executarea acreditivului".

O scrisoare de credit documentară oferă o garanție excelentă de plată și de livrare atunci când părțile contractante nu se cunosc destul de bine sau când nu pot evalua suficient soliditatea partenerului.

Tarifele comisioanelor la operațiunile de credit

Tipurile de tarife ale comisioanelor aplicate de rusă

1. consilierea preliminară a acreditivului;

2. consilierea unui credit documentar;

3. deschiderea sau confirmarea unui acreditiv;

4. transferul unei scrisori de transfer transferabile;

5. plățile, negocierea sau verificarea sau acceptarea și trimiterea documentelor;

6. plățile sau negocierea sau verificarea sau primirea și trimiterea documentelor privind acreditivele care conțin condiții inutile;

7. modificarea condițiilor acreditivului;

9. cheltuieli poștale și telegrafice;

10. cheltuielile pentru mesajul privind sistemul SWIFT;

Principalele tipuri de comisioane și procedura de plată a acestora:

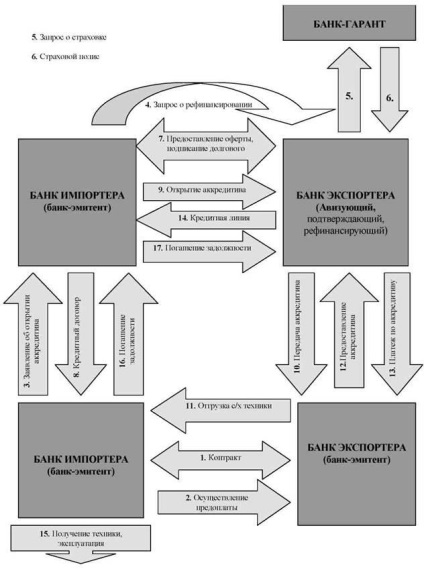

Schema de finanțare a unei tranzacții comerciale externe prin emiterea unui acreditiv cu refinanțare

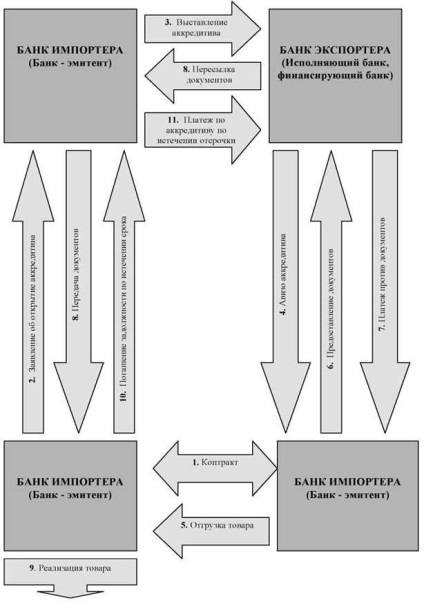

Reduceri de scrisori de export

Articole similare

-

Deodorant Stick Ladies Speed Stick Avantaje și dezavantaje

-

Principalele avantaje și dezavantaje ale încălzirii electrice

Trimiteți-le prietenilor: