Dividendele companiei ar trebui să se acorde fondatorului în termenul prevăzut de statut sau decizia adunării generale privind distribuirea profitului (p. 3 al art. 28 din Legea federală din data de 8.2.98 numărul 14-FZ). Această perioadă nu trebuie să depășească 60 de zile de la data la care sa luat decizia privind repartizarea profitului. Societatea pe (AO) Termenele de plată a dividendelor sunt stabilite în funcție de momentul în care determinarea beneficiarilor (n. 3. 5 și 6 Art. 42 Legea federală din 26.12.95 № 208-FL).

Decizie privind plata dividendelor către fondatorul LLC cu USN

Decizia privind repartizarea profiturilor pentru plata dividendelor este luată de proprietarii organizației - fondatorii (articolul 67.1 al clauzei 2 din art. 67.1 din Codul civil al Federației Ruse). Pentru a face acest lucru, ei elaborează un protocol adecvat. Și prescrise în ea, ce parte din profitul net (sau toate), este necesar să se trimită plata dividendelor (paragraful 6 al articolului 37 din Legea federală din data de 02/08/98 № 14-FZ, denumită în continuare - Legea № 14-FZ .. Articolul 63 din Legea federală. din 26 decembrie 1995 nr. 208-FZ, denumită în continuare Legea nr. 208-FZ). Dacă firma este creată de un singur fondator, atunci protocolul nu este întocmit. Proprietarul confirmă plata dividendelor prin decizia sa unică (articolul 39 din Legea nr. 14-FZ și paragraful 3 al articolului 47 din Legea nr. 208-FZ). În ceea ce privește contabilul, el nu poate direcționa profitul (fără decizia fondatorilor) să plătească dividende. Întrucât distribuirea profiturilor este de competența exclusivă a participanților, acționarii societății (art. 67.1 clauza 2 din art. 67.1 din Codul civil al Federației Ruse). Prin urmare, până la primirea protocolului sau a deciziei de la proprietari, este imposibil să numărați și să plătiți dividende.

Cum ar trebui să se facă decizia privind plata dividendelor, puteți afla pe site-ul revistei electronice "Uproshchenka". Pentru a face acest lucru, conectați-vă la e.26-2.ru în secțiunea "Formulare". Și în caseta de căutare, tastați „decizia privind direcția profitului net pentru plata dividendelor“ Expresie - în cazul în care compania dvs. are mai mulți proprietari, sau „decizia unic fondator al plății dividendelor“ - în cazul în care unul. Documentele pe care sistemul vă va oferi vă puteți deschide pentru examinare. Sau descărcați pentru utilizare ulterioară ca mostră.

Articole suplimentare despre calculul dividendelor

Calculul dividendelor către fondatorul LLC cu USN

În contabilizarea calculării dividendelor către fondatorii care nu lucrează în cadrul organizației (persoane fizice, firme), utilizați contul subaccount "Calcularea plăților pentru venituri". Pentru a reflecta dividendele către fondatorii angajaților, utilizați contul 70. În funcție de opțiunea specifică, postați la data când fondatorii au luat decizia corespunzătoare (de la data protocolului sau a deciziei unicului fondator):

DEBET 84 CREDIT 75 subcontul "Decontări pentru plata veniturilor"

- dividendele au fost acumulate organizației sau cetățeanului fondator care nu este membru al firmei;

DEBIT 84 CREDIT 70

- Dividendele au fost acumulate persoanelor fizice - angajați ai companiei.

Exemplul 1. Calcularea dividendelor pentru anul

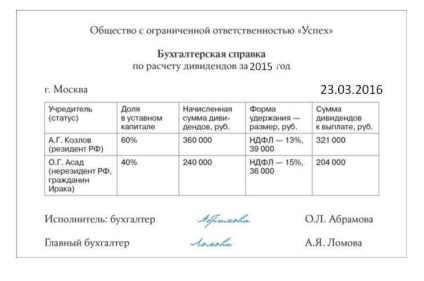

Valoarea dividendelor, bazându-se pe AG. Kozlov, este egal cu 360 000 de ruble. (600.000 ruble × 60%). Suma dividendelor O.G. Assad - 240 000 de ruble. (600 000 de freze × 40%). Contabilul a proiectat acest calcul sub forma unui certificat contabil (a se vedea figura).

DEBIT 84 CREDIT 70

- 360 000 de ruble. - dividendele acumulate AG. Kozlov;

DEBET 84 CREDIT 75 subcontul "Decontări pentru plata veniturilor"

- 240 000 de ruble. - Dividende O.G. Assad.

Impozitele pe dividendele fondatorului societății civile în temeiul USN

Prin plata dividendelor către fondatori, firma dvs. acționează ca agent fiscal. Adică, cu sumele de mai sus, este obligat să nu rețină impozitul pe venit (dacă beneficiarul este o persoană fizică) sau o taxă pe profit (dacă beneficiarul este o organizație).

Calculați impozitul pe venit și impozitul pe venitul personal cu o rată de 13% pentru aceleași reguli (articolul 214 alineatul (3) și articolul 275 alineatul (5) din Codul fiscal al Federației Ruse. Dacă societatea dvs. nu a primit dividende, calculați impozitul prin înmulțirea sumei dividendelor cu cota de impozitare (13%). Dacă societatea dvs. a primit dividende în anii curenți sau în anii precedenți, dar nu a plătit dividende fondatorilor săi, atunci definiți impozitul după următoarea formulă:

Impozitul pe dividende (la retinere)

În ceea ce privește cetățenii nerezidenți și firmele străine, atunci cu venitul plătit acestora, transferă impozitul pe venitul personal și impozitul pe venit la cota veche de 15%. Aceasta nu sa modificat (articolul 224 punctul 3 alineatul 2 și articolul 284 alineatul (3) subpunctul 3 din Codul fiscal al Federației Ruse). Calculați impozitul prin înmulțirea cuantumului dividendelor acumulate fondatorului cu cota de impozitare.

Termen de plată a dividendelor către fondatorul LLC cu USN

Pentru AO, perioada de rambursare depinde de statutul acționarilor, precum și de momentul identificării acestor destinatari. Termenii specifici sunt prevăzuți la articolul 42 din Legea nr. 208-FZ. Este necesar să se transfere dividendele la o compensare. În plus, a fost stabilită o interdicție directă privind cheltuielile cu plata dividendelor pentru SA (Clauza 8, articolul 42 din Legea nr. 208-FZ).

În contabilitate, plata dividendului trebuie reflectată în următoarea intrare:

DEBIT 75 (70) subcontul "Decontări pentru plata veniturilor" CREDIT 51

- dividendele sunt plătite fondatorului, care nu este angajat al companiei (angajat).

La momentul plății dividendelor, reținerea impozitului pe venitul personal și a impozitului pe venit, după formarea detașării (clauza 4, articolul 226 din Codul Fiscal al Federației Ruse):

DEBIT 75 (70) subcontul "Decontări privind plata veniturilor" CREDIT 68 subcontul "Decontări privind impozitul pe venitul personal"

- reținerea impozitului pe venitul personal din venitul unui fondator care nu este angajat al companiei (cu plăți către un cetățean angajat);

DEBET 75 subcontul "Decontări pentru plata veniturilor" CREDIT 68 subcontul "Calcularea impozitului pe venit"

- reținerea la sursă a profiturilor din dividendele plătite organizației.

Raportarea la plata dividendelor fondatorului LLC cu USN

Dacă dividendele sunt plătite persoanelor fizice de către societatea pe acțiuni, atunci trebuie să treacă o declarație de impozit pe profit a dividendelor plătite. Este necesar să completați pagina de titlu, secțiunea A din fișa 03 și anexa 2 - pentru fiecare persoană - beneficiarul dividendelor.

Ce se întâmplă dacă fondatorul dorește să primească dividende din anii precedenți

O dată vom spune, termenul general de limitare a acțiunilor este de trei ani. Acesta se calculează de la data expirării termenului de transfer al dividendelor. Asta este, de la termenul limită, când ar fi trebuit să plătiți dividende, dar nu au făcut-o. În același timp, statutul societății poate prevedea un termen mai lung, dar nu mai mult de cinci ani.

Opțiunea nr. 1. Fondatorul a solicitat plata dividendelor, până la expirarea termenului de prescripție

În acest caz, de la data cererii proprietarului de dividende, achitați datoria care se află în fața lui. Aceste datorii se reflectă în contul dvs. 70 - dacă fondatorul este un angajat sau într-un cont de credit 75 - dacă proprietarul nu lucrează în companie. Plata plății dividendelor prin postare:

DEBIT 70 (75) subcontul "Decontări pentru plata veniturilor" CREDIT 51

- dividendele se plătesc fondatorului-angajatului societății (o persoană care nu este salariat).

De asemenea, atragem atenția asupra acestui punct. În general, plata prematură a dividendelor nu are consecințe negative asupra organizației, dacă fondatorii nu contestă situația actuală în instanță.

În cazul în care procesul a avut loc, sau FSFM te-a atras la justiție, la data intrării în vigoare a unei hotărâri judecătorești sau de a face FSFM de cabluri (punctul 11 și 14.2 PBU 10/99 „Cheltuieli ale organizației.“):

DEBET 91 subcontul "Alte cheltuieli" CREDIT 76 subcontul "Decontări pentru creanțe"

- dobânzile sunt recunoscute pentru încălcarea termenului limită pentru plata dividendelor (reflectă impunerea unei amenzi administrative pentru neplata la timp a dividendelor).

În ceea ce privește societățile cu răspundere limitată, pentru acestea Codul de contravenții administrative al Federației Ruse nu prevede răspunderea. În consecință, LLC nu poate fi amendat.

Opțiunea # 2. Proprietarul nu a solicitat dividende în timpul perioadei de prescripție

DEBIT 75 (70) subcontul "Decontări privind plata veniturilor" CREDIT 84 subcontul "Venituri încasate în anul de raportare"

- dividendele din structura profitului nedistribuit sunt restabilite.

Astfel, profitul companiei va crește cu valoarea dividendelor reînnoite. În consecință, în contabilitate, soldul creditor al contului 84 "Venituri încasate (pierdere neacoperită)" va crește cu suma restabilită.

Puteți distribui acest profit atunci când este convenabil pentru compania dvs. În special, puteți plăti din nou dividende proprietarilor organizației datorită acesteia.

Un exemplu. Recuperarea dividendelor nerevendicate

Sub-cont DEBET 75 "Decontări pentru plata veniturilor" CREDIT 84 subcontul "Venituri încasate în anul de raportare"

- 100 000 de ruble. - dividendele din structura profitului nedistribuit sunt restabilite.

Aveți o întrebare? Experții noștri vă vor ajuta în 24 de ore! Obțineți un răspuns nou

Citiți în revista "Simplificat"

Articole similare

-

Cum să plătească dividende fondatorilor LLC pe baza - când și cât este plătită pentru anul,

-

De ce nu cumpărați acțiuni chiar înainte de plata dividendelor?

Trimiteți-le prietenilor: