Din când în când, angajații se adresează angajatorului pentru sprijin financiar. Astăzi vom vorbi despre unele tipuri de asistență pentru suma forfetară în lumina recentelor modificări ale legislației

Angajatorul are dreptul de a acorda asistență financiară angajaților săi în orice sumă. Unele din sumele plătite vor fi scutite de impozitarea impozitului pe venit și a primelor de asigurare. Există motive diferite pentru eliberarea asistenței materiale unice de la sarcina fiscală. Condițional, ele pot fi împărțite în două grupe:

- dezastre naturale sau alte circumstanțe extraordinare;

- alte cazuri (de exemplu, nașterea unui copil). Despre ele și vor fi discutate în articol.

În special, sa extins lista factorilor care permit angajaților să plătească asistență materială fără a-și extinde impozitul pe venitul personal.

În tabel. 1 pe p. 53 sunt condițiile care scutesc impozitul pe venitul personal, UST și contribuțiile de asigurare din sumele ajutorului material unic. Modificările sunt boldate.

Condițiile în care impozitul pe venitul personal, contribuția socială și contribuțiile la asigurări nu sunt acumulate pentru alte tipuri de asistență materială care nu sunt o singură dată sunt reflectate în tabelul. 2 pe p. 54.

Impozitul pe venit și contribuțiile la asigurări pentru accidente

Luați în considerare dacă trebuie să colectați din suma contribuțiilor de asistență materială pentru asigurarea împotriva accidentelor și a bolilor profesionale și dacă aceasta poate fi luată în considerare la calcularea impozitului pe venit.

Contribuții la leziuni

NDFL (articolul 8 al articolului 217 din Codul Fiscal al Federației Ruse)

emise de:

- lucrători;

- foști angajați care s-au retras din cauza pensionării pentru invaliditate sau în funcție de vârstă. Suma asistenței pentru maternitate nu depășește 4000 de ruble. pe an calendaristic pentru fiecare angajat sau fost angajat

Eliberat persoanelor fizice în detrimentul surselor bugetare de către organizațiile finanțate din bugete, nu depășește 3000 de ruble. per persoană pentru un an calendaristic

Eliberat angajatului și nu depășește 4000 de ruble. pe angajat pentru un an calendaristic

* În ciuda faptului că articolul 238 din Codul Fiscal nu a menționat ajutor material pentru angajați, care nu depășește 4000 ruble. pentru un an calendaristic (spre deosebire de normele de calcul al impozitului pe venit și a primelor de asigurare), nu a fost supus UST. Faptul este că orice tip de asistență materială nu reduce baza impozabilă pentru impozitul pe venit. Acest lucru este menționat la articolul 270 alineatul (23) din Codul fiscal. În acest sens, suma asistenței materiale nu este acumulată UST în baza paragrafului 3 al articolului 236 din Codul Fiscal.

Punctul 8 al listei prevede că nu se percep taxe pentru vătămări în legătură cu moartea:

- angajat;

- rude apropiate ale angajatului.

Pentru toate celelalte tipuri de asistență financiară, în opinia FSS din Rusia, ar trebui să se acumuleze prime de asigurare. Inclusiv ajutorul acordat în legătură cu nașterea copiilor. Pentru acest tip de asistență materială forfetară acordată angajaților, este necesar să se perceapă prime pentru asigurarea împotriva accidentelor și a bolilor profesionale, deoarece nu suntem incluși în listă.

Unii judecători aderă la o poziție similară. Acest lucru este evidențiat prin decretele:

Impozite pe venit

În ciuda faptului că lista cheltuielilor cu forța de muncă din articolul 255 din Codul Fiscal este deschisă, este imposibil să se atribui asistență materială unică la impozitarea cheltuielilor. Articolul 270 al articolului 270 din Codul Fiscal al Federației Ruse conține o instrucțiune directă: nu se ia în considerare valoarea asistenței materiale acordate angajaților la calcularea impozitului pe profit. Asistența materială nu poate fi luată în considerare la compunerea cheltuielilor, chiar dacă este prevăzută de muncă sau de convențiile colective.

Clarificați conceptele

Când am vorbit despre calculul impozitului pe venitul personal, primele de asigurare pentru sumele de asistență materială, am întâlnit conceptele de "membru de familie" și de "rudă apropiată". Care este diferența lor?

Cine sunt membrii familiei?

În conformitate cu paragraful 1 al articolului 11 din Codul fiscal, se utilizează noțiunile utilizate în legislația fiscală

în sensul în care sunt utilizate în alte domenii ale legislației, cu excepția cazului în care Codul Fiscal prevede altfel. În special, articolul 2 din Codul familiei specifică cine se referă la membrii familiei:

- soție;

- părinții;

- copii (inclusiv copii adoptați).

Cine este o rudă apropiată

În conformitate cu articolul 14 din Codul familiei, rudele apropiate sunt:

- rude pe o linie ascendentă și descendentă directă, și anume:

- părinții;

- copii;

- bunic;

- bunica;

- nepoți;

- frați și surori, inclusiv:

- sânge integral;

- incomplet (adică având numai tată sau mamă).

Astfel, termenul de "rudă apropiată" este mult mai amplu decât conceptul de "membru al familiei".

Înregistrarea asistenței unice

Acum, când am aflat care impozite și taxe trebuie să fie percepute din sumele de asistență materială, ne-am ocupat de conceptele utilizate în legislație, vom începe să luăm în considerare documentul care circulă.

Înregistrarea documentelor depinde de faptul că asistența materială este acordată pentru muncă sau convenție colectivă sau nu.

Asistența materială este prevăzută de un contract de muncă sau de un contract colectiv

În cazul în care acordarea de asistență materială, cum ar fi o vacanță sau în legătură cu ocuparea forței de muncă de pensionare prevăzută sau a unui acord colectiv, angajatul să-l primească suficient pentru a scrie o declarație și să emită un ordin directorului.

Observăm imediat că, în acest caz, contabilul va reflecta acumularea asistenței financiare prin postare:

Asistența materială nu este prevăzută în contractul de muncă sau colectiv

Dacă asistența materială nu este prevăzută în contractul de muncă sau colectiv, fluxul de lucru este mărit.

Pasul 1. Angajatul scrie o declarație. Documentul se face într-o formă arbitrară. Nu este necesar să se indice cantitatea de asistență materială.

Așa cum am menționat deja mai sus, unele tipuri de asistență materială nu sunt supuse impozitelor și contribuțiilor. Prin urmare, angajatul trebuie să anexeze la cerere o copie a documentelor care confirmă plasarea familiei, de exemplu, un certificat de căsătorie.

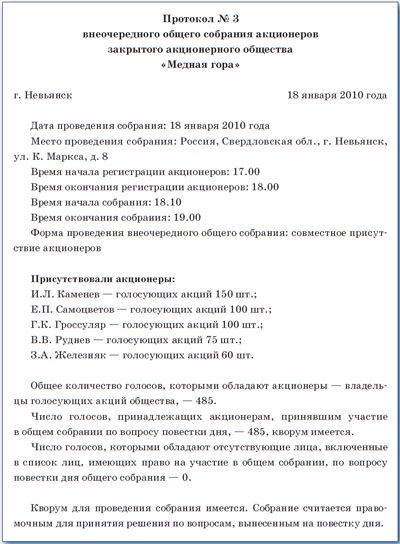

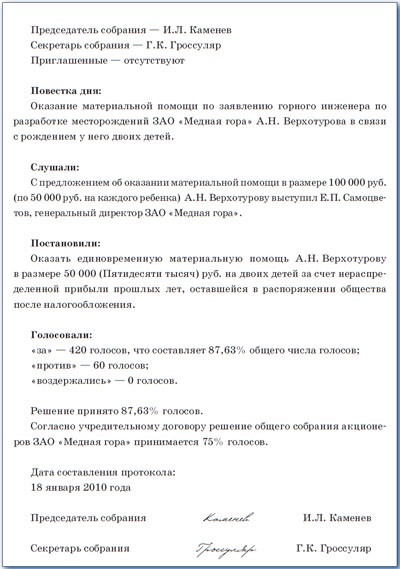

Pasul 2. Utilizarea profiturilor organizației. Procesul-verbal al întâlnirii fondatorilor. Asistența materială nu reprezintă un cost pentru activitățile obișnuite. Sursa plății sale nu poate fi distribuită în ultimii ani sau mai densă.

Pe ce să cheltuiți profitul net (care este, rămân după plata impozitului pe venit), decideți fondatorii organizației. Acesta este afișat:

- în paragraful 11 al paragrafului 1 al articolului 48 din Legea federală din 26 decembrie 1995 nr. 208-FZ "Privind societățile pe acțiuni" (denumită în continuare Legea SAI);

- articolul 28 alineatul (1) și articolul 33 alineatul (2) paragraful 7 din Legea federală din 08.02.98 nr. 14-FZ "Cu privire la societățile cu răspundere limitată" (denumită în continuare Legea LLC).

Opțiunea 1. Fondatorii pot convoca o întâlnire pentru fiecare caz de utilizare a profitului net (adică rămân după plata impozitului pe venit).

Opțiunea 2. În cadrul adunării generale, se ia decizia de a crea un fond special, din care să poată fi plătite, de exemplu, asistență materială. Rezultă:

- de la articolul 65 alineatul (1) paragraful 12 al Legii SAI. De asemenea, decizia de a utiliza fondurile unui fond special este luată de consiliul de administrație, la care este răspunzător directorul general al societății pe acțiuni (articolul 69 din Legea nr.

- Articolul 30 din Legea LLC. În același timp, în cadrul unei societăți cu răspundere limitată, ar trebui să se prevadă crearea unui fond special în cartă. Acest document se ghidează de către directorul societății (clauza 4 a articolului 40 din Legea cu privire la societățile comerciale).

În prezența unui astfel de fond de a convoca ori de câte ori adunarea generală a fondatorilor cu privire la problema de plată a asistenței financiare nu este atunci când camping copii.

- locul și ora adunării generale a acționarilor;

- numărul total de voturi deținute de acționari - deținătorii de acțiuni cu drept de vot ale societății;

- numărul de voturi deținute de acționarii care participă la reuniune;

- președinte și secretar al ședinței, ordinea de zi a reuniunii.

Procesul-verbal al adunării generale a acționarilor societății cuprinde principalele dispoziții ale discursurilor, întrebărilor supuse la vot și rezultatele votării acestora, deciziile adoptate de reuniune (eșantion de la p. 61).

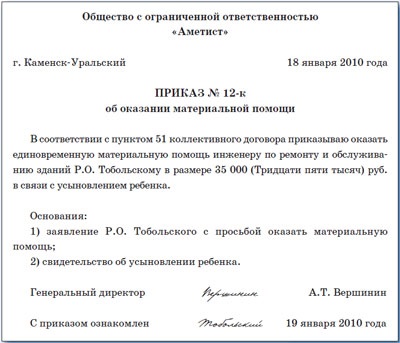

Pasul 3. Ordinul directorului. Ajutorul material se plătește pe baza ordinului directorului. Documentul este realizat într-o formă arbitrară și poate arăta așa cum este arătat pe p. 63.

În funcție de fondurile din care se plătește asistență materială, se fac următoarele postări:

Debit 84 Credit 73 - datorită profiturilor din anii anteriori;

Debit 99 Credit 73 - în detrimentul profitului din acest an.

Contabilitate: o datorie fiscală permanentă

În cazurile în care suma asistenței materiale este inclusă în alte cheltuieli (paragraful 11 din PBU 10/99) și se reflectă în debitul de cont 91-2 "Alte cheltuieli", de o sută de ori diferența, pe faptul că asistența materială nu poate fi luată în considerare în cheltuielile care reduc baza impozabilă pentru impozitul pe venit. Deci, trebuie să reflectați o obligație fiscală permanentă:

Debit 99 subcontul "Responsabilitate fiscală permanentă" Credit 68 subcontul "Calcularea impozitului pe venit".

Impozitul pe venitul personal (impozitul pe venit, impozitul pe venit)

Articole similare

Trimiteți-le prietenilor: