Relevanța studiului conceptului de stimulente fiscale în # xa0, lumea modernă se datorează absenței în # xa0; legile moderne fiscale și doctrină financiară și de credit de # xa0; „scutirea de impozit“ facilități fiscale, care ar putea servi drept o bună înțelegere a conceptelor, cum ar fi Această problemă, în # xa0, în special legate de # xa0, incoerență # xa0, abordările # xa0; clasificarea stimulente fiscale în # xa0; literatura juridică.

Beneficiile # xa0; acordă unei persoane beneficii, scutiri parțiale de la punerea în aplicare a normelor stabilite, îndatoriri sau facilitarea condițiilor pentru punerea lor în aplicare.

Dezvoltarea unui sistem de stimulente fiscale este necesar să se țină seama de caracteristicile funcțiilor fiscale stimulative și de celelalte.

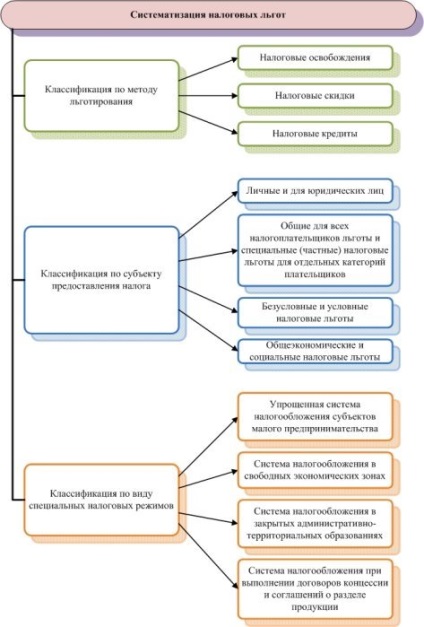

Să analizăm în detaliu schema de sistematizare a privilegiilor fiscale, ilustrată în Figura 1.

În centrul clasificării prin metoda de privilegiu sunt diferențele dintre metodele și metodele de subvenționare și rezultatele influenței acestora asupra modificării oricărui element particular al structurii fiscale.

Fig. 1. Sistematizarea avantajelor fiscale

Esența creditului fiscal este modificarea perioadei de plată a impozitelor dacă există motive adecvate. Creditul fiscal este construit pe bază contractuală, inclusiv condițiile transferului de plată, procedura de plată a datoriei și # xa0, cu motivele corespunzătoare pentru majorarea ratei dobânzii.

Beneficiilor pentru persoanele fizice și juridice includ amnistia fiscală, scutirile de la plata impozitelor, concediile fiscale, cotele de impozitare mai mici.

Amnistia fiscala scuteste de sanctiunile pertinente persoana care a comis infractiunea fiscala. Exonerările fiscale sunt excluderea elementelor individuale ale obiectului fiscal de la impozitare. Esența vacanțelor fiscale este # xa0; scutirea totală a contribuabilului de plata taxei pentru o anumită perioadă de timp, stabilită prin lege [1, 5].

Esența regimurilor fiscale speciale este metoda de reglementare juridică a activităților entităților economice din anumite teritorii ale Rusiei. În funcție de regimurile fiscale speciale, sunt clasificate patru tipuri de beneficii fiscale.

fiscal simplificat de sistem # xa0; - un regim fiscal special, din care o caracteristică este # xa0, reducerea sarcinii fiscale asupra xa0 mici și #, întreprinderile mijlocii și # xa0, de asemenea, # xa0, facilitând și # xa0; simplificarea contabilității fiscale și # xa0; contabilitate.

Zonele economice libere (ZEL) # xa0; - un fel de regim fiscal special într-o anumită zonă în care condiții mai favorabile pentru firme și # xa0; antreprenori, # xa0; în comparație cu # xa0; alte regiuni. Un mod foarte popular pentru a minimiza taxele este o utilizare legitimă a diverselor scheme de SEZ. Pentru guvernele locale, în # xa0; în care există întreprinderi industriale pentru a dezvolta, fabricarea, depozitarea și # xa0; de utilizare a armelor de distrugere în masă, reciclarea xa0 radioactive și #; alte materiale, militare și # xa0, alte obiecte, un sistem special de impozitare # xa0; - impozitarea în # xa0; închis City. Esența acestui sistem este # xa0, oferind diferite stimulente fiscale și # xa0; condițiile speciale ale cetățenilor care trăiesc [1].

Astfel, scopul avantajelor fiscale este # xa0; crearea condițiilor mai favorabile pentru impozitarea statului. A # xa0; având clasificarea corectă și competentă vă permite să respectați principiul corectitudinii. Stimulentele fiscale ar trebui, de asemenea, să stimuleze producția de produse competitive pe piața mondială. Impozitarea competentă va reflecta calitatea înaltă a cazării în Rusia.

Articole similare

Trimiteți-le prietenilor: