La înregistrarea unui credit ipotecar, riscul de neplată este destul de ridicat. Acest lucru se datorează faptului că în timpul perioadei de rambursare a împrumutului pot apărea situații diferite în viața debitorului, care nu îi vor permite să-și îndeplinească integral obligațiile financiare față de bancă.

Asigurarea principală pentru acest caz pentru o instituție financiară va fi un angajament. Ca ipotecă pentru înregistrarea unui credit ipotecar, se utilizează proprietăți imobiliare. Cel mai adesea, apartamentul achiziționat este transferat la ipotecă, dar uneori banca este gata să accepte drept proprietate imobiliară imobiliare care sunt deja în proprietatea debitorului. Documentul, care confirmă îndatorarea ipotecară a bunurilor imobile, se numește ipotecă pentru un apartament.

Cum de a face un credit ipotecar pentru un apartament?

Ipoteca apartamentului se face în etapa de înregistrare a contractului de împrumut cu banca. Formularul pentru acest document poate diferi în diferite instituții de credit. În acest caz, setul general de informații conținute în ipotecă este întotdeauna același. Acest document este bilateral și semnat de împrumutat și de reprezentantul oficial al instituției de credit. În document, părțile sunt denumite angajat (împrumutat) și creditor (bancă).

Textul ipotecii este de obicei întocmit de angajații băncii. Mai mult, documentul este trimis spre examinare și studiat unui potențial împrumutat ipotecar care intenționează să transfere proprietatea ca garanție. În acest stadiu, creditorul ar trebui să studieze cu atenție ipoteca și, dacă este necesar, să clarifice toate punctele de interes cu reprezentanții creditorului. Numai după ce a citit și a confirmat textul ipotecii, împrumutatul ar trebui să semneze documentul.

Pentru ca ipoteca să aibă forță juridică, semnăturile celor două părți nu sunt suficiente. Documentul trebuie înregistrat oficial la Rosreestr. Ipoteca este depusă pentru înregistrare împreună cu contractul de împrumut ipotecar și un pachet complet de documente care confirmă tranzacția de cumpărare și vânzare și titlul de proprietate imobiliară. În timpul înregistrării, se face o notă privind ipoteca, cu indicarea datei și a denumirii organismului care efectuează activități de înregistrare, precum și a numărului de document individual.

Înregistrarea de stat este un serviciu plătit care necesită plata taxei de stat. Conform legislației în vigoare, debitorul (debitorul) plătește datoria statului dacă părțile nu au convenit asupra altor condiții. Valoarea taxei de stat se stabilește anual și în prezent este de 1 mii de ruble pentru persoane fizice și 4 mii de ruble pentru persoanele juridice.

După trecerea procedurii, creditorului ipotecar (unui reprezentant al băncii) i se acordă o ipotecă cu note corespunzătoare privind înregistrarea de stat. Documentul este emis într-o singură copie și rămâne în bancă pe întreaga durată a rambursării împrumutului. Împrumutatul (împrumutatul) primește un certificat de proprietate cu o notă de sarcini. Pentru a scapa de taxa de gaj, împrumutatul trebuie să îndeplinească o serie de cerințe, care sunt specificate în contractul de împrumut.

Atâta timp cât ipoteca este valabilă, proprietarul imobilului (debitorul) nu poate efectua tranzacții cu apartamentul sau casa fără consimțământul oficial al creditorului ipotecar. Aceasta înseamnă că puteți vinde un apartament, îl puteți închiria sau îl puteți închiria în prealabil, obținând consimțământul băncii pentru o astfel de procedură. Chiar și replanificarea poate fi efectuată numai după aprobarea creditorului. Vânzarea și leasingul de garanții este posibilă în cazul în care creditorul gajist este de acord să efectueze astfel de tranzacții, iar interesele sale nu vor fi afectate.

Ce date sunt conținute în ipotecă?

Elaborarea corectă a unei ipoteci este un angajament de retragere nestingherită a gajului din apartament după ce au fost îndeplinite toți termenii contractului de împrumut ipotecar. Ipoteca trebuie să includă următoarele informații:

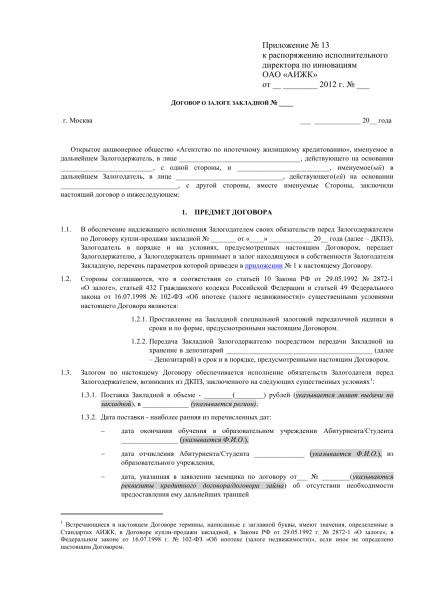

Exemplu de contract de garanție ipotecară

Aceste informații sunt indicate în ipoteca necesară. Legea prevede posibilitatea de a adăuga puncte suplimentare prin consimțământul părților. De exemplu, banca poate insista să intre în clauza ipotecară privind impunerea de amenzi și penalități pentru întârzierea efectuării plății ipotecare lunare.

Elaborarea și executarea corectă a unui credit ipotecar pe o ipotecă este o garanție a rambursării datoriilor pentru bancă și o înlăturare rapidă a greutății după îndeplinirea obligațiilor pentru debitor.

Cum poate o bancă să utilizeze o ipotecă pe un apartament pentru un credit ipotecar?

Ipoteza este în mod inerent o siguranță materială a împrumutului. Acest document poate fi utilizat de către bancă pentru a atrage fonduri suplimentare către instituția financiară. Acest drept al creditorului este asigurat de legislația în vigoare și banca sa poate fi realizată pe întreaga durată a împrumutului până la rambursarea integrală a acestuia. Băncile pot emite titluri de valoare care sunt garantate prin ipoteci ipotecare. Pentru a face acest lucru, banca nu are nevoie să obțină permisiunea sau consimțământul din partea împrumutatului, este suficient doar să-l informeze despre modul în care banca utilizează ipoteca. În unele cazuri, nu este necesară nici notificarea împrumutatului.

Banca poate folosi ipoteca după cum urmează:

- atribuirea parțială a drepturilor;

- vânzarea de garanții;

- schimb de ipoteci.

Astfel de tranzacții pot fi efectuate între o bancă și o altă instituție financiară sau persoane fizice.

Partajarea parțială a drepturilor de gaj

O astfel de procedură este de obicei practicată între bănci. Se efectuează în acele cazuri în care o bancă de gaj trebuie să ridice o anumită cantitate de material pentru desfășurarea anumitor activități financiare. Procedura implică vânzarea unei părți a datoriei către o altă bancă. La momentul vânzării, toate plățile efectuate de împrumutat pe credit sunt transferate în contul instituției financiare care a răscumpărat parțial ipoteca. Aceasta poate continua până la sfârșitul duratei de viață a împrumutului sau pentru o perioadă scurtă de timp.

Împrumutatul însuși în legătură cu o repartizare parțială a drepturilor la cauțiune nu poate nici măcar să știe, deoarece este în mod special pentru el că nimic nu se schimbă. El continuă să efectueze plăți lunare pentru un credit ipotecar în contul care ia fost inițial specificat. Transferul de fonduri se face între bănci fără participarea împrumutatului.

Alocarea integrală a drepturilor de securitate

Uneori, băncile practică vânzarea integrală a drepturilor ipotecare pe ipotecă. În acest caz, toate drepturile la gaj sunt transferate către o altă instituție financiară, cel mai adesea către o altă bancă. Împiedicați vânzarea unui credit ipotecar împrumutatul nu poate, pentru că pentru a pune în aplicare această acțiune banca nu are nevoie de permisiunea proprietarului de proprietate. Împrumutatul este informat că ipoteca a fost revândută prin poștă sau direct la sucursala băncii.

Pentru client, aceasta înseamnă doar că detaliile contului vor fi modificate, la care vor fi transferate plățile lunare. Mulți debitori ipotecari se tem de o cesiune completă a drepturilor ipotecare, deoarece presupun că acest lucru poate afecta condițiile de creditare. De fapt, această procedură nu prevede nicio modificare a contractului de împrumut și, prin urmare, nu vor apărea probleme suplimentare pentru împrumutat.

Schimb de ipoteci

Această procedură prevede schimbul de garanții între bănci sau o bancă și o persoană fizică. Dacă este necesar, una dintre părți efectuează o plată suplimentară. De asemenea, împrumutatul în desfășurarea unei astfel de tranzacții interbancare nu participă, iar consecințele pentru acesta nu diferă de procedura de atribuire integrală a drepturilor de securitate.

Ce trebuie să fac dacă îmi pierd ipoteca?

Situațiile în care se pierde ipoteca, se produc extrem de rar și sunt cel mai des asociate cu manipularea interbancară. Faptul de a pierde o ipotecă în momentul în care proprietarul și-a îndeplinit toate obligațiile sale față de banca ipotecară și solicită îndepărtarea îndatorării din proprietatea imobiliară de gaj devine clară. În cazul în care banca informează împrumutatul cu privire la pierderea ipotecii, angajații instituției financiare ar trebui să facă în mod independent un duplicat al documentului cu notația corespunzătoare și să efectueze procedura de înlăturare a greutății din apartament sau casă cu ajutorul acestui document. Este important de reținut că pregătirea unui duplicat nu implică colectarea oricărei plăți de la debitor. Această procedură pentru un client bancar ar trebui să fie complet gratuită.

Împrumutanții care trebuie să facă o ipotecă duplicat, au întrebări despre ce se va întâmpla dacă, după un timp, documentul original este găsit de către bancă. De fapt, nu are consecințe juridice pentru debitor nu prevede o astfel de situație, deoarece de această dată grevarea gaj un apartament sau casa este deja luată cu dublură și proprietarul este singurul care are dreptul legal la proprietate.

Uneori există situații în care banca nu informează împrumutatul despre pierderea ipotecii și începe să amâne momentul ridicării greutății din locuința ipotecară. În acest caz, pentru îndepărtarea promptă a sarcinilor de la bunurile imobiliare, împrumutatul ar trebui să se ghideze după următoarea procedură:

- Apel recurs la conducerea băncii. Debitorul trebuie să scrie un apel adresat șefului instituției financiare și să o trimită prin scrisoare recomandată. În acest caz, conducerea băncii este obligată să furnizeze un răspuns scris în apel.

- Apel la Banca Centrală. În cazul în care șeful băncii nu a răspuns la scrisoare, următorul pas efectiv ar fi scrierea unei scrisori recomandate către Banca Centrală a Federației Ruse, care se ocupă de toate aspectele legate de spectrul bancar. De obicei, circulația către Banca Centrală rezolvă destul de repede problema, iar banca ipotecară eliberează împrumutatului o ipotecă duplicată cu o notă privind rambursarea împrumutului.

- Recurs în instanță. Soluționarea problemei în procedura judiciară se practică în cazuri extreme, când etapele anterioare nu au contribuit la rezolvarea problemei. Experții recomandă ca, în acest caz, nu ridică problema în ceea ce privește eliberarea unui duplicat al ipotecare, precum și cu privire la retragerea completă a tuturor taxelor cu garanții imobiliare. În cazul în care instanța a examinat cazul și ia o decizie în favoarea debitorului, grevare garanție este scos din apartament printr-o decizie judecătorească, care este obligatoriu în Rosreestra.

De asemenea, în legislația actuală prevede că sechestrarea și vânzarea de bunuri imobiliare pe care se face ipoteca, poate avea loc în orice moment, sub rezerva implicit debitorului și lipsa de interes în restructurarea datoriei.

Documente necesare

Ipoteca ar trebui să conțină maximum de informații privind bunurile imobiliare colaterale și părțile la semnarea contractului de împrumut. Pentru înregistrarea unei ipoteci, vor fi necesare următoarele documente:

- o copie a pașaportului unui împrumutat civil (prima foaie, permis de ședere) și garantul acestuia;

- actul unei evaluări independente a proprietății, care servește drept garanție pentru ipotecare, precum și un raport privind evaluarea apartamentului cu o dată, nu mai mult de 6 luni;

- o copie a contractului cu constructorul, contracte de vânzare sau alte documente care confirmă proprietatea asupra proprietății;

- o copie a contractului de împrumut ipotecar;

- copia certificatului de acceptare a apartamentului;

- copii ale documentelor ITO (transferul clădirii la explicație, pașaport cadastral);

- o copie a certificatului de căsătorie (dacă debitorul se află într-o căsătorie oficială).

Ipoteca este un document obligatoriu care este înregistrat și înregistrat la momentul încheierii contractului de credit ipotecar. Este ipoteca devine o garanție a rambursării împrumutului pentru bancă.

Distribuiți acest articol în format social. rețele:

Articole similare

-

Cum de a face secretele ipotecare de înregistrare a ipotecii în criză! Mișcarea minții

-

Cumpărarea unui apartament cu părinții dvs. pentru un credit ipotecar

Trimiteți-le prietenilor: