Recent, băncile lansează din ce în ce mai mult servicii PFM (Personal Financial Management). În încercarea de a câștiga titlul de "bancă centrală de decontare" pentru clienții săi și de a spori veniturile neaferente dobânzilor, instituțiile financiare au fost implicate în mod neglijent în competiție. Dar, totuși, serviciile nu sunt de obicei "concediate". În opinia noastră, există două motive: lipsa simplității și a utilizabilității, precum și ecosistemul de susținere și coaching.

În ultimul an, într-o formă sau alta, PFM a apărut la Alfa-Bank. Sberbank, Raiffeisenbank și altele. Motivul pentru apariția aplicațiilor PFM pare să fie clar - oamenii sunt gata să aibă încredere în bănci decât serviciile independente. Cu toate acestea, acele bănci, care, în lupta pentru loialitatea clienților lor, au trecut printr-o cale dificilă de administrare financiară, au trebuit deja să se confrunte sau se vor confrunta cu o serie de provocări.

Provocări ale PFM în limba engleză

1) Dificil și înfricoșător

Fondatorul serviciului popular LearnVest, Alex von Tobel, crede că numai 2% dintre oameni își pot permite luxul de a nu se angaja în planificarea financiară. Majoritatea cetățenilor din țara noastră nu tratează aceste 2%, dar, din păcate, nu au dobândit încă acest obicei important - de a-și gestiona banii. Mulți dintre ei sunt descurajați de complexitatea procesului, iar în cazul în care o fac, în cel mai bun caz pe hârtie sau într-o foaie de calcul Excel, aceste instrumente nu sunt cele mai convenabile. Al doilea punct: serviciile existente nu pot fi numite super-confortabile - aproape toate informațiile pentru utilizator trebuie introduse manual, nu există aproape nicio integrare cu cardurile bancare, iar introducerea datelor este un proces destul de lung. Printre altele, mulți nu sunt gata să aibă încredere în informațiile lor personale organizațiilor din afara.

Oamenii sunt descurajați de noutatea, complexitatea aparentă a acestui serviciu și posibilitatea ipotetică de furt de identitate, cu o evidență completă a fondurilor din conturi. Și cu aceste temeri trebuie să lucrați.

3) One-on-one cu tine

Autodisciplina și motivația sunt două aspecte importante care apar în planificarea financiară, deoarece utilizatorul însuși trebuie să respecte regulile pe care le-a formulat pentru sine. Nu este întotdeauna ușor, atunci când comunicați cu un serviciu "neînsuflețit", fără sprijin offline, în special în țara noastră, unde cultura managementului finanțelor personale nu este încă dezvoltată. Al doilea punct - dacă un utilizator are întrebări, ceva nu este clar pentru el, atunci nu există nici un expert care să fie gata să-l explice și să-l ajute. Din această cauză, serviciile pierd utilizatori, iar băncile sunt loiale clienților lor.

PFM în stilul "Life": un serviciu live

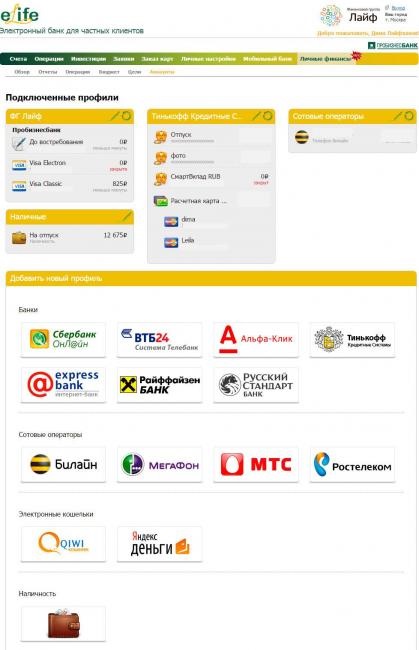

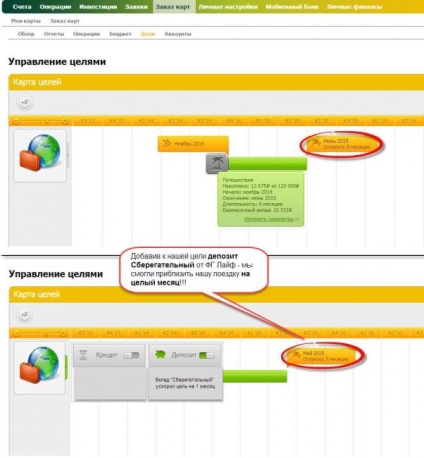

Acum trei luni, FG "Life" și-a creat serviciul "Personal Finance". Acesta a fost dezvoltat cu ajutorul lui Cashoff și integrat într-o bancă online pentru persoane fizice. De fapt, "Personal Finance" combină două instrumente: PFM și PFP (Personal Financial Planning - planificare financiară personală). În opinia noastră, aceste două instrumente nu pot fi utilizate separat. Ținând cont de dificultățile de mai sus, am pus bazele serviciului nostru două principii: tehnologice și personalizate. Serviciul "Finanțe personale" este disponibil automat pentru toți utilizatorii băncii de internet FG "Life" e-life, este oferit gratuit și are următoarele caracteristici.

În scale noi

Perfecțiunea nu are nici o limită

Dar toate cele de mai sus ar fi aproape lipsite de sens, dacă nu pentru sprijinul unui manager personal care conduce clientul offline.

Antrenor în legătură

Dar sarcina principală a managerului nu este de a elabora un plan, ci de a ajuta clientul să-l realizeze. Pentru a face acest lucru, managerii trebuie să monitorizeze conformitatea cu clientul disciplinei financiare: în cazul în care cheltuielile bugetare pentru restaurante, indiferent dacă clientul a transferat banii a depășit contul de economii, deschis de cineva recomanda o carte cu Cashback, în cazul în care se folosește, dacă costurile lunare sunt reduse, etc. De fapt, managerul personal nu permite clientului să rămână singur cu serviciul online, îl implică în procesul de gestionare a finanțelor personale, își sporește cunoștințele financiare și face procesul cât mai eficient posibil.

Ca urmare, noi nu primi doar un serviciu al RBS, și ecosistemul care combină ambele metode online si offline si prin intermediul tehnologiei și abordare personală ne permite să construim relații pe termen lung și ajută clienții să gestioneze mai bine finanțele și viața lor.

În loc să încheiem

Trimiteți-le prietenilor: