Informații generale privind declarația

Există o declarație de șase secțiuni și o pagină de titlu. Pentru diferitele obiecții ale impozitării USN, diferite secțiuni sunt destinate: pentru sistemul simplificat de impozitare cu obiectul "venituri", secțiunile 1.1, 2.1.1 și 2.1.2, pentru sistemul simplificat de impozitare cu obiectul "venituri minus cheltuieli" secțiunile 1.2 și 2.2. Secțiunea 3 și pagina de titlu sunt comune pentru ambele tipuri de USN. Secțiunea 3 este prezentată numai de acei contribuabili care au primit fonduri de finanțare specifică care nu sunt supuse impozitului USN. Ie de obicei din organizațiile comerciale și perioada de anchetă a acestei secțiuni nu face parte din declarație, prin urmare, nu este luată în considerare în articol.

Secțiunile 1.1 și 2.1.1 sunt obligatorii pentru toate "uproschentsev" cu obiectul "Venituri", secțiunea 2.1.2 este completă numai de către plătitorii comisionului comercial. Existența unei secțiuni separate pentru aceștia este legată de faptul că este posibilă numai reducerea la această taxă a impozitului pe veniturile obținute din activități care fac obiectul colectării comerțului. Ie în cazul în care organizația (IP) are activități care nu fac obiectul colectării comerciale, venitul din acestea din secțiunea 2.1.2 nu este inclus.

Ar trebui să se țină seama de faptul că impozitul pe USN poate fi redus la comisionul de comerț numai organizațiilor și întreprinzătorilor înregistrați pe teritoriul Moscovei, deoarece numai în acest caz taxa se plătește la același buget ca și taxa în sine.

Toate regulile pentru completarea declarației sunt stabilite în Procedura de completare, care poate fi găsită pe site-ul nostru în secțiunea Formulare.

Fiți atenți! Declarația specifică numai sumele de impozit acumulate, sumele plătite nu sunt specificate, datele privind plățile sunt deja disponibile inspectoratului fiscal.

Reguli generale pentru completarea declarației

Declarația poate fi prezentată atât pe suport de hârtie, cât și pe cale electronică prin intermediul sistemelor de telecomunicații.

Atunci când trimiteți o declarație pe suport de hârtie, este mai bine să utilizați formulare care pot fi citite de mașină. Aplică este datoria lor acolo, ci o încercare de a trece declarația completat aceste forme, pot veni la durere - taxa va refuza pur și simplu să accepte, și dreptul lor la utilizarea formelor convenționale va trebui să-și apere cu scandal. Formulare orientate spre mașină, cu un cod de bare bidimensional, pot fi formate folosind software special, inclusiv software liber (TaxpayerLIC).

Când tipăriți declarațiile, trebuie să aveți în vedere faptul că imprimarea pe două fețe nu este permisă și nu puteți fixa colile cu un capsator, deoarece acest lucru duce la deteriorarea colilor.

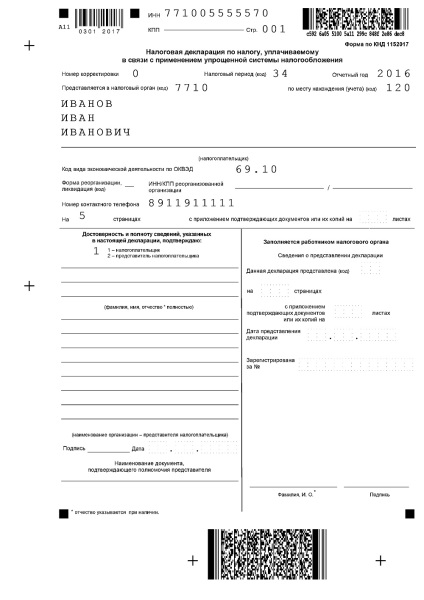

Foaia de acoperire

În partea de sus a paginii de titlu (precum și în partea de sus a fiecărei pagini a declarației) se află TIN și CAT. Antreprenorii individuali nu umple câmpul de control.

În cazul în care declarația este primară, atunci în câmpul "Numărul de corecție" se indică 0, în cazul în care este prezentată o declarație actualizată, se pune numărul de corecție 1, 2 etc.

Perioadele fiscale sunt selectate din Anexa 1 la Procedura de completare a declarației. De obicei, acest cod este de 34 (anul calendaristic). Alte perioade sunt posibile atunci când organizația este lichidată sau activitatea IP este terminată.

În câmpul "la locul înregistrării" se introduc codurile din apendicele 3 al procedurii. Codul IP este de 120, organizațiile au 210.

La completarea câmpului „Contribuabil“ numele de familie, numele și patronimicul antreprenorului, fără statut „întreprinzător individual“, numele companiei este scris în întregime, cu indicarea formei juridice (de exemplu, societate cu răspundere limitată „Barnyard“)

Codul OKVED este, de obicei, cel care este declarat cel principal la înregistrare. Dar dacă contribuabilul nu are un sistem fiscal, este mai bine să specificați codul care se referă în mod specific la activitățile impuse de USN.

Documentele pentru declarație nu sunt atașate, câmpul corespunzător nu este completat.

În secțiunea "Confirm siguranța și exhaustivitatea informațiilor specificate în această declarație", se menționează:

- în cazul în care se semnează șeful organizației sau antreprenorul individual, cifra "1" se înmulțește, iar numele, numele, patronimul șefului organizației se scrii cu linia, se semnează semnătura și data semnării. În cazul în care declarația este semnată de un antreprenor individual, se introduc și cifra "1", semnătura și data. Numele antreprenorului nu este necesar.

- în cazul în care o persoană de încredere a unei organizații sau un antreprenor semnează, se indică cifra "2" și numele complet al liniei reprezentative după linie, semnătură și dată. În cazul în care un reprezentant al unui contribuabil este o persoană juridică, indică numele complet al unei persoane autorizate în conformitate cu documentul care confirmă autoritatea reprezentantului contribuabilului - persoana juridică, confirmând acuratețea și caracterul complet al informațiilor este prevăzut în Declarația. În câmpul "numele organizației - reprezentant al contribuabilului" se indică numele persoanei juridice - este indicat reprezentantul contribuabilului. Semnătura persoanei ale cărei date sunt indicate în câmpul Denumire și dată este ștampilată.

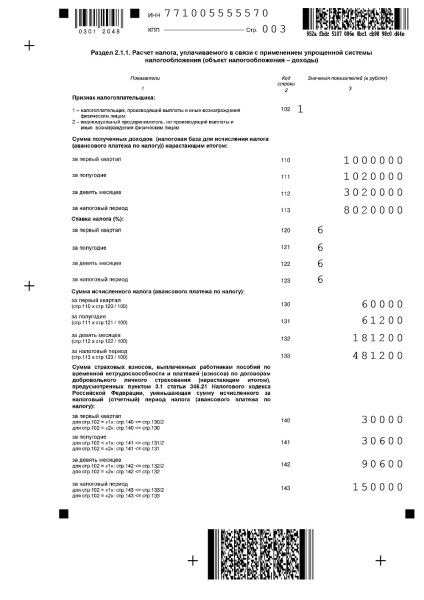

Secțiunea 2.1.1

Înainte de completarea secțiunii 1.1, este necesar să se completeze secțiunea 2.1.1, în care sunt introduse datele privind veniturile și contribuțiile pentru perioadele de raportare. În linia 102, trebuie să selectați atributul contribuabil. IP nu efectuează plăți pentru persoane fizice, selectați indicația 2. SP, producând pentru persoane fizice și organizații aleg indicația de plată 1. Amintiți-vă că semnul selectat în mod corespunzător va duce la calculul incorect al taxei.

Ratele de impozitare în liniile 120-123 sunt de obicei 6%. Dar unele regiuni au profitat de dreptul de a reduce cotele de impozitare, până la zero (pentru IP, care au dreptul la "sărbători fiscale"). Diferitele rate ale impozitelor în aceste linii pot fi, de exemplu, dacă organizația sau IP-ul au schimbat locul înregistrării și o altă rată de impozitare apare în noua regiune. IP, aplicând rata de declarație de 0% trebuie să se supună inspecției fiscale. Declarația specifică datele privind venitul primit și cota de impozitare 0%.

Liniile 130-133 indică valoarea impozitului (avans) acumulată pentru perioadele relevante. De exemplu, pentru a calcula suma avansului pentru a 9-a jumătate de an, trebuie să multiplicați suma de la linia 112 la rata de impozitare specificată în rândul 122.

Ordinea liniilor de umplere 140-143 depinde de atributul contribuabilului indicat în linia 102. Dacă eticheta este selectată "2", atunci contribuabilul poate reduce impozitul cu mai mult de 50%, până la zero. Astfel, liniile 140-143 din acesta pot fi mai mici sau egale cu liniile 130-133, dar nu pot fi mai mari.

Dacă eticheta este selectată "1", liniile 140-143 nu pot fi mai mult de jumătate din suma taxei calculate în liniile 130-133, deoarece taxa poate fi redusă cu nu mai mult de 50%. Excepția este plătită de către plătitorii comisionului comercial, deoarece limita de 50% pentru această taxă nu este stabilită. Cu toate acestea, datele referitoare la colectarea comerțului din liniile 140-143 din secțiunea 2.1.1 nu sunt specificate.

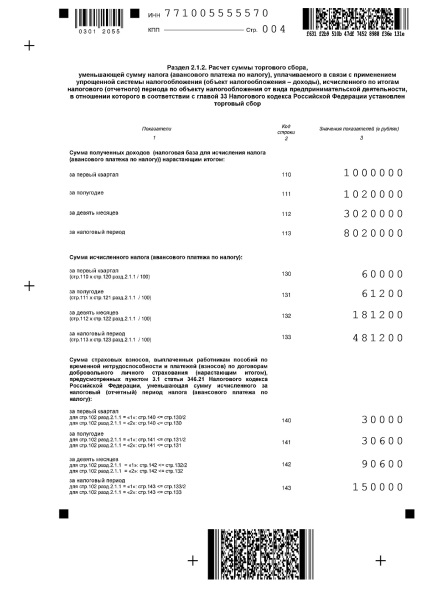

Secțiunea 2.1.2

Pentru plătitorii comisionului de comerț pentru a reduce taxa pentru comisionul comercial, trebuie să completați secțiunea 2.1.2. În cazul în care taxa pentru comisionul de comerț nu este redusă, atunci completați secțiunea nu este necesară.

Linile de umplere 110-143 sunt identice cu umplerea în aceleași linii în secțiunea 2.1.1, cu o mică diferență. După cum a fost deja scris mai sus, secțiunea conține numai date privind activitățile care fac obiectul colectării comerțului. În cazul în care veniturile sunt disponibile pentru tipuri de activități care nu sunt impozitate prin colectarea comerțului, contribuabilii ar trebui să țină evidențe separate, nu numai asupra veniturilor, ci și a primelor de asigurare (și a altor cheltuieli care reduc impozitul). În acest caz, regulile de reducere a impozitului pe contribuții (nu mai mult de 50% pentru organizații și instituții de informare cu angajații) sunt, de asemenea, eficiente în completarea acestei secțiuni.

exemplu:

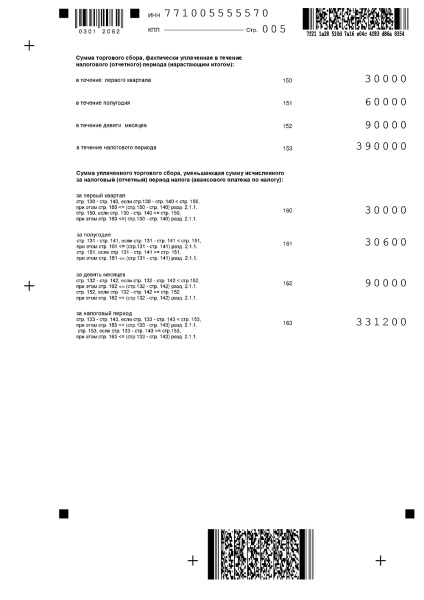

În linia 130 din secțiunea 2.1.2, suma taxei este de 60.000 de ruble. Suma contribuțiilor și a altor cheltuieli care reduc impozitul (linia 140) este de 30.000 de ruble. Suma comisionului comercial din linia 150 este, de asemenea, de 30 000 de ruble, astfel încât în linia 160 "întreaga taxă de tranzacționare plătită" este plasată pentru 1 trimestru.

La calcularea reducerii impozitelor pe anul, se obține o altă situație. Diferența dintre liniile 133 și 143 este de 331.200 de ruble, în timp ce taxa comercială pentru acest an a fost plătită în valoare de 390.000 ruble. Astfel, impozitul pe taxa comercială poate fi redus doar cu 331.200 ruble, ceea ce se reflectă în linia 163. Datele din liniile 160-163 vor fi utile pentru a completa secțiunea 1.1 a declarației.

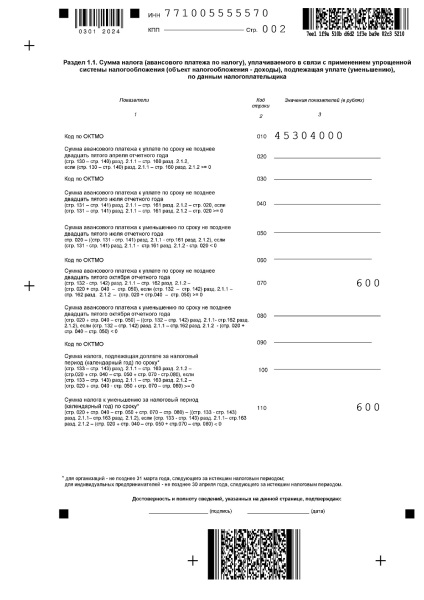

Secțiunea 1.1.

În liniile 010, 030, 060 și 090 este indicat OCTMO. Dacă OCTMO nu sa schimbat în cursul anului, este suficient să o indicați o dată, pe linia 010.

În linia 020-110, sunt indicate sumele plăților în avans acumulate pentru perioadele de raportare și a impozitelor pentru un an calendaristic. Pentru a calcula plățile, se iau sumele din secțiunile 2.1.1 și 2.1.2 din declarație. Din valoarea taxei indicate în linia 130, se scade valoarea contribuțiilor menționate la 140. Contribuabilii linie de reducere de colectare a taxelor comerciale, ia în considerare această linie oarecum diferit de la linia 130 din secțiunea 2.1.1 se scade linia 140 din aceeași secțiune, și apoi o linie 160 secțiunea 2.1.2.

La calculul impozitului pentru perioadele rămase, se iau și datele din secțiunile 2.1.1 și 2.1.2, dar suma dedusă anterior în secțiunea 1.1 este dedusă. Dacă valoarea impozitului este obținută cu un minus, este indicat în rândul "să scadă" și nu la plată.

exemplu:

În secțiunea 1.1, suma de 600 de ruble este indicată pe linia 070. În secțiunea 2.1.1, suma de 481.200 ruble este indicată pe linia 133, în linia 143-150.000 de ruble, în secțiunea 2.1.2, pe linia 163 - 331200 ruble. Contorizăm după formula: linii 133 143-163-070 481200 -150000 - 331200 - 600 = - 600 ruble. Se pare că taxa pentru anul scade și deci 600 de ruble (fără minus!) Este indicată în linia 110 din secțiunea 1.1.

Amintiți-vă că nu întotdeauna numărul din rândul 100 înseamnă că aceasta este suma pe care trebuie să o plătiți și, în linia 110, că aceasta este suma impozitului pe care trebuie să-l returnați. Așa cum a fost deja scris mai sus, declarația nu indică sumele plătite de dvs. pe parcursul anului și este posibil să nu coincidă cu datele din secțiunea 1.1.

Pentru a înțelege cât de mult este necesar să se plătească taxa pentru anul (și dacă este necesar, la toate pentru a face acest lucru), scade linia 133 secțiunea 143 linia de secțiune (taxele de tranzacționare anterioare ar trebui să fie dedusă este, de asemenea, linia 163 secțiunea 2.1.2) 2.1 2.1.1 și se scade valoarea avansului plățile plătite pentru anul de raportare. Dacă suma primită este plus, taxa trebuie plătită în această sumă. Dacă minusul, atunci taxa pe care o plătiți în plus.

exemplu:

În conformitate cu secțiunea 1.1. suma care trebuie restituită pe linia 110 este de 600 de ruble. Cu toate acestea, organizația nu a plătit plata în avans timp de 9 luni, deci nu există nimic care să-l returneze.

Dacă încă mai aveți întrebări despre completarea declarației, puteți să-i întrebați întotdeauna pe forum. Clerk.ru în subiectul special "Cum se completează declarația privind USN".

[1] Rețineți că împuternicirea unei persoane (inclusiv IP), atât pentru completarea și semnarea unei declarații, fie pur și simplu pentru trimiterea unui document la un document fiscal trebuie să fie legalizată.

Anonim. Ai scris:

Și dacă PA la USN 6% în trimestrul al patrulea a luat un angajat și din acel moment a devenit angajator, cum pot să depun o declarație pentru anul? Pe parcursul trimestrului 1,2,3, plățile acumulate au fost reduse la comisioane fixe plătite, declarația nu prevede astfel de cazuri?

linia 140 - ați plătit rata fixă pe 1 pătrat.

linia 141 - o jumătate de an

linia 142 - plătită timp de 9 luni

line 143 - includeți și toate plățile fixe plătite pentru perioada fiscală plus contribuțiile plătite din salariul angajatului în trimestrul al patrulea

Pentru trimestrul 1, 2, 3 plățile în avans s-au micșorat cu plata fixă

IP cu angajații are dreptul de a reduce impozitul pe taxele fixe. Numai reducerea taxei nu poate fi mai mare de 50%. Chiar dacă angajatul este angajat în al patrulea trimestru, la completarea declarației, linia 140 nu poate avea o sumă mai mare de 1/2 din linia 130.

IP fără angajați utilizează beneficiul și aplică o rată de 0% - indicați taxele plătite pentru ele în PF sau nu? După „linia 140-143. Poate fi mai mică sau egală cu liniile 130-133, dar nu poate fi mai“, ca și în cazul în care pentru a indica în declarația se va ridica la o reducere a taxei?

Articole similare

Trimiteți-le prietenilor: