Înregistrarea deducerii fiscale se efectuează în conformitate cu o anumită ordine stabilită de legislație și are un număr de nuanțe, ignoranța cărora întârzie considerabil procesul de returnare a veniturilor. Deci, o atenție deosebită ar trebui acordată colectării documentelor, mai ales dacă persoana intenționează să obțină o deducere pentru un copil care a împlinit vârsta de trei ani.

Cui îi sunt puse

Toți lucrătorii angajați oficial care sunt rezidenți ai Federației Ruse au dreptul de a solicita deducerea impozitului pe venitul personal.

Lista contribuabililor include:

- lichidatorii centrului nuclear de la Cernobâl;

- Persoanele cu afecțiuni asociate cu expunerea la radiații ca urmare a exploziei la centrala nucleară de la Cernobâl;

- cetățenii evacuați din serviciul militar;

- invalizi ai celui de-al doilea război mondial de la primul la cel de-al treilea grup;

- foști deținuți din lagărele de război din Marea Patrie.

Părinții și soții de soldați care au murit ca urmare a ostilităților sau au devenit invalizi au dreptul să fie rambursați din impozitul pe venit. De asemenea, privilegiul se aplică soților și părinților funcționarilor publici ai persoanelor care au decedat sau au fost rănite în timpul exercitării atribuțiilor lor oficiale.

În plus, deducerile fiscale sunt percepute pentru toți cetățenii ruși care au copii.

Pentru a face acest program o persoană trebuie să îndeplinească următoarele condiții:

- să fie un contribuabil (plătiți lunar un impozit pe venit);

- să fie rezident al Federației Ruse;

- au cel puțin un copil;

În ceea ce privește ultima condiție, beneficiile impozitului pe venit sunt nu numai datorate părinților biologici, ci și tutorilor, părinților adoptivi și familiilor cu copii adoptivi.

Mărimea deducerii depinde de mai mulți factori: existența altor prestații de stat, valoarea venitului unei persoane, compoziția familiei,

- de la naștere până la maturitate;

- până la 24 de ani, în cazul în care copilul studiază (student absolvent, student, rezident etc.) și trebuie să fie un formular cu normă întreagă.

Fiecare dintre părinți poate înregistra acest program independent, indiferent dacă locuiesc împreună sau separat. De asemenea, nu este luată în considerare faptul de co-educație a copilului. Dacă, de exemplu, un tată nu participă la viața copiilor săi, el are totuși dreptul de a solicita deducerea impozitului pe venit. Cu toate acestea, pentru a beneficia de o prestație, acesta trebuie să fie în mod necesar un contribuabil și să plătească pensie alimentară.

În plus, dacă soții sunt divorțați oficial și se căsătorește deja cu alte persoane, noii soți beneficiază, de asemenea, de dreptul de a aplica o scutire de impozit pe profit. De exemplu, noul soț al mamei este pe deplin implicat în creșterea și devenirea copilului, atunci are dreptul la un beneficiu pe deducerea veniturilor.

În ceea ce privește noua soție a tatălui, ea poate pretinde o deducere numai atunci când soțul ei plătește un salariu pe copil în fiecare lună. Faptul este că, prin lege, după ce a intrat într-o căsătorie oficială, toată proprietatea părților, inclusiv salariile, începe să fie considerată în comun. Prin urmare, soția are dreptul la o compensație pentru impozitul pe venitul personal în cazul în care soțul dă o parte din mijloacele câștigate copiilor de la prima căsătorie.

Modificări recente

În anul curent, forma declarației în sine a fost actualizată, în care persoanele raportează veniturile și deducerile preferențiale disponibile, și anume:

- valoarea limitei de venit pentru obținerea unei deduceri standard pentru copii sa schimbat - a devenit mult mai mare;

- codul de bare și procedura de furnizare a informațiilor privind cheltuielile pentru plata unei taxe de comerț de către un antreprenor individual s-au schimbat;

- exista o taxă suplimentară.

La sfârșitul anului trecut, procedura de calculare a veniturilor obținute din proprietatea vândută sa modificat, însă se aplică numai tranzacțiilor în care valoarea contractului de vânzare este mai mică pentru cadastru cu 30% sau mai mult.

În acest caz, venitul se calculează folosind următoarea formulă:

valoarea cadastrală * 0,7

Pentru a afișa acest tip de venit în declarație urmează acum foaia A, specificând codul 09. În această inovație a existat o necesitate din cauza cazurilor frecvente de subevaluare a valorii reale a veniturilor din vânzarea de bunuri imobiliare de către vânzători.

În același timp, soțul care a absolvit cursul de formare are dreptul de a rambursa o parte din cheltuieli, după ce a emis o deducere personală, chiar dacă cel de-al doilea soț a plătit pentru studii.

Modificările au afectat și tipul de deducere fiscală standard. Deci, în acest an a fost decis să crească suma de venit pentru obținerea unui beneficiu din impozitul pe venitul personal pe copii - de la 280 mii la 350 mii ruble.

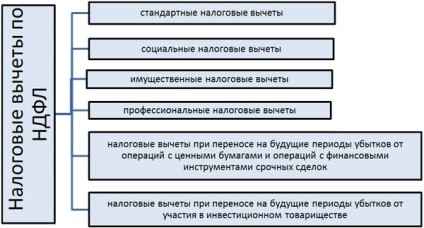

Impozitul pe veniturile persoanelor fizice se întâmplă de mai multe feluri, dimensiunile diferite ale venitului și modul de primire a acestora. Pe această bază, deducerile fiscale diferă, precum și rata dobânzii.

Următoarele sume de deduceri sunt stabilite prin lege:

Părinte, gardian sau gardian

1 400 freca. pe primul și al doilea copil.

În ceea ce privește regula generală, prin lege toți părinții care locuiesc în Federația Rusă și care au un loc de muncă oficial au dreptul la o deducere. Pentru a simplifica înregistrarea beneficiului, sa stabilit că angajatorul trebuie să se ocupe direct de depunerea declarației.

Fiecare organizație trebuie să ofere angajaților unuia sau mai multor copii deduceri preferențiale. Această regulă se aplică tuturor angajaților, chiar și celor care se află în starea întreprinderii în mod concurent.

Dacă, dintr-un anumit motiv, o persoană nu a fost plătită deducerilor legate de copil care îi sunt datorate prin lege, el poate solicita angajatului FNS să recalculeze întreaga sumă a impozitelor plătite pentru returnarea unor fonduri. Rambursarea în acest caz se face pe cardul bancar.

standard

Deduziile fiscale standard sunt împărțite în două tipuri: pentru ei înșiși și pentru copil.

În primul caz, privilegiul se aplică următoarelor persoane:

În ceea ce privește deducerile pentru impozitul pe venitul personal al copiilor, acestea pot fi eliberate de următoarele persoane:

- părinți adoptivi;

- persoanele care ii ingrijesc;

- părinții;

- mandatarilor;

- părinți adoptivi;

- noi părinți ai părinților copilului.

În cazul divorțului soților, persoana care deține copilul însuși are dreptul de a aplica această prestație. De exemplu, dacă tatăl nu plătește pensia alimentară, atunci numai mama și noul său soț au dreptul să ceară deduceri (dacă există oa doua căsătorie). Dacă fostul soț participă la întreținerea materială a copiilor, atunci el poate, de asemenea, să deducă deduceri.

Puteți elibera o rambursare standard de taxe, fie la locul de muncă, fie la o vizită personală la biroul de inspecție fiscală. Pentru a face acest lucru, este suficient să furnizați o cerere relevantă și un document care să confirme dreptul la un beneficiu.

Dacă deducerea nu a fost plătită integral sau deloc, de exemplu, prin vina angajatorului, atunci pentru a obține mijloace legale este necesar să faceți următoarele:

- completați declarația 3-NDFL;

- scrieți o cerere de beneficii;

- în departamentul contabil să ia un certificat de 2-NDFL;

- colecta documente care dovedesc dreptul la o deducere.

După aceea, vizitați inspecția fiscală, unde se va recalcula impozitul pe venit plătit anterior și se vor restitui fondurile.

proprietate

Deducerea impozitului pe proprietate este prevăzută de lege atât la cumpărarea și vânzarea zonei rezidențiale deținute.

Beneficiile sunt acordate familiilor în următoarele cheltuieli:

- cumpărarea unei case în legătură cu nașterea unui copil (necesitatea de a extinde spațiul de locuit);

- lucrări de reparații (în cazul în care o astfel de condiție este inclusă în contractul DDU sau de vânzare);

- plata dobânzii pentru un credit ipotecar.

Atunci când cumpără o proprietate, limita deducerii este de 2 000 000 de ruble. Dacă privilegiul este emis pentru rambursarea unui împrumut ipotecar, familia poate primi până la 3.000.000 de ruble.

Deducerea proprietății poate fi formalizată atât prin intermediul INFS, cât și prin locul de muncă oficial. În acest din urmă caz, nu este necesară completarea declarației 3-NDFL, așa cum se face de către departamentul contabil al întreprinderii, care face toate datele din programul 1C.

Pentru înregistrarea primei, trebuie să depuneți o cerere la autoritatea fiscală sau la locul de muncă.

Această scutire este acordată nu numai pentru tratamentul reclamantului însuși, ci și pentru:

Pentru anul în curs, plata maximă pentru tratamentul obișnuit este de 120 mii de ruble și în întregime pentru scump. Puteți beneficia anual de acest beneficiu.

O dublă deducere este posibilă dacă unul dintre părinți scrie un refuz în scris de a acorda acest avantaj în favoarea celui de-al doilea. De asemenea, puteți conta pe dubla plată dacă nu există niciun alt părinte.

În conformitate cu articolul 218, se poate cere o dublă deducere:

- mame și părinți singuri;

- unic proprietari;

- văduvi și văduve;

- un părinte care nu se află într-o căsătorie înregistrată oficial (dacă există un refuz scris al celui de-al doilea).

În ceea ce privește mamele care s-au căsătorit, dar divorțate oficial, potrivit legii, ele nu sunt considerate mame singure, deoarece copilul are un tată. Prin urmare, pot solicita o dublă deducere numai dacă există un refuz scris al soțului în favoarea sa.

În cazul reînnoirii căsătoriei, părintele este privat de posibilitatea de a primi o dublă deducere, de vreme ce noul soț care participă la întreținerea copilului are dreptul de a aplica această prestație.

Coduri și mărimi

Toate deducerile pentru impozitul pe venitul personal trebuie să fie afișate în raportarea fiscală, indicând tipul și suma acestora.

Unde se introduc informațiile și sub ce cod este indicat un anumit privilegiu poate fi văzut în tabelul de mai jos:

Articole similare

Trimiteți-le prietenilor: