Fișa 03 a declarației privind impozitul pe profit trebuie să fie depusă la toate organizațiile care acționează în calitate de agent fiscal angajat să plătească dividende acționarilor. În plus față de valoarea dividendelor plătite, documentul indică valoarea impozitului care a fost reținut de la acestea.

Această fișă este completată numai cu informații referitoare la perioadele în care organizația a efectuat transferul de dividende. Nu includeți informații duplicate. Aceasta înseamnă că, în cazul în care distribuția și plata ulterioară a dividendelor au avut loc în al doilea trimestru, atunci calculele acestora ar trebui să fie prezentate serviciului fiscal în declarația pentru al doilea trimestru.

În viitor, în absența altor transferuri, calculele de mai sus nu ar trebui să fie retrimise în declarația anuală. Procedura de asigurare a dividendelor este prevăzută la art. 289 TC.

Fișa 03 trebuie completată în cazul plăților de dividende atât pentru organizații, cât și pentru persoane fizice. De asemenea, trebuie remarcat faptul că, atunci când numai persoanele fizice acționează ca participanți la un SRL, nu trebuie să-și facă griji în legătură cu încheierea unei declarații atunci când primesc dividende.

Dar, dacă agentul fiscal este angajat să plătească dividende unei organizații străine, atunci în forma destinată introducerii informațiilor despre impozitul pe profit. este necesar să se completeze linia 040. Aceasta stabilește suma dividendului, care trebuie transferată ulterior ca plată către organizațiile străine. Trebuie remarcat faptul că impozitul calculat din aceste dividende nu ar trebui să se reflecte în calcul, însă trebuie luat în considerare în timpul procedurii de calcul al impozitului.

Ce face foaia din 03

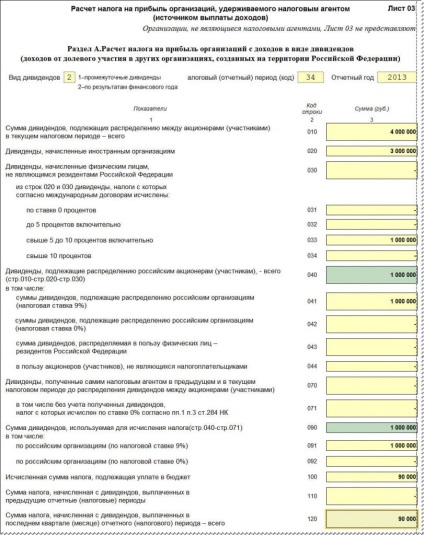

În această fișă există trei secțiuni: A, B, B. Fiecare dintre ele este concepută pentru a umple anumite informații. Întregul proces de umplere începe cu secțiunea A. În linia 002, trebuie introduse informații despre dividendele primite de la organizațiile care desfășoară activități pe teritoriul Federației Ruse. De asemenea, sunt introduse informații despre perioada de primire. În cazul în care dividendele sunt împărțite în perioade, adică în ani, trebuie să adăugați "2" în linia specificată anterior 002. Anul în care a fost plătit dividendul trebuie înregistrat numai în linia 005.

În cazul introducerii informațiilor cu privire la dividendele interimare, ar trebui să introduceți linia 002 1. Reflecția datelor unei anumite etape este introdusă în liniile 003-005. În mod specific, ele specifică datele specifice - luna și anul în care a avut loc distribuirea dividendelor. Toate dividendele care vor fi distribuite ulterior între participanți trebuie să fie înscrise pe linia 010.

Pentru a oferi dividende care reduc valoarea impozitului din document, informațiile trebuie introduse pe linia 020. Dar nu toate rândurile trebuie să fie completate de organizații. De exemplu, linia 050 este pentru un agent fiscal. În el, trebuie să reflecte suma dividendului pe care la primit anterior. Secțiunea A este o parte obligatorie care trebuie completată. Dar poate rămâne goală în caz de insolvabilitate a agentului fiscal (detalii la punctul 24 НК).

Introducerea valorii dividendelor, care va fi apoi supusă separării, trebuie să reflectați în linia 070. În linia 080, trebuie să reflectați suma dividendelor. În 090 linia trebuie plătită suma dividendelor, care include toate sumele persoanelor fizice și juridice, cu excepția dividendelor agentului fiscal.

În liniile 110 și 120, se introduce o sumă care va fi ulterior împărțită în părți între toți acționarii. Indiferent de momentul distribuirii dividendelor, linia 910 ar trebui să indice o rată de impozitare de 9%. Valoarea impozitului calculat este afișată pe linia 150.

În cazul în care dividendele sunt plătite parțial, toate datele privind stadiile plăților efectuate sunt înscrise pe linia 040. Asigurați-vă că reflectați aceleași date pe linia 080. De asemenea, informațiile privind plățile parțiale sunt indicate în liniile 060 și 100 din subsecțiunea 1.3.

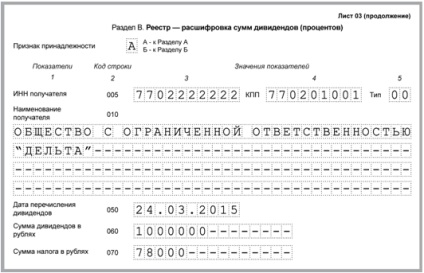

Secțiunea B înregistrează informații privind veniturile obținute din titluri. Informațiile privind valoarea veniturilor primite sub formă de dobândă trebuie indicate pe linia 006. La 010, linia trebuie să includă suma impozitului care a fost calculată din venitul total al beneficiarului. Decriptarea sumei destinatarului este înregistrată separat de către registru.

Pe baza liniei de cod 020, trebuie să implementați în linia 006 reflectarea ratei impozitului pe profit. Toate sumele fiscale raportate anterior sunt înscrise în linia 040 a secțiunii B. Și pentru întreaga perioadă de raportare, valoarea impozitului trebuie introdusă pe linia 050.

Dificultatea de a completa în fișa 03 este să introduceți corect toate dobânzile și sumele primite și deduse din dividende. Dar merită să ne amintim că dacă în perioada în care plățile au fost făcute pe baza rezultatelor mai multor decizii, atunci numărul de coli completate depinde direct de numărul lor.

Articole similare

Trimiteți-le prietenilor: