Întreprinzătorii care intră în rândul oamenilor de afaceri, la începutul călătoriei lor, întâmpină anumite dificultăți în determinarea tipului de impozitare.

Prăbușile alese includ întrebarea principală: există o cale legitimă de a obține mai mult profit și, în același timp, să plătiți mai puține impozite?

Pentru a răspunde la această întrebare, trebuie să înțelegeți sistemele de impozitare și apoi să vă alegeți.

Cu toate acestea, trebuie să se înțeleagă că, în unele cazuri, alegerea este a ta, dar există o serie de activități în care nu există o astfel de libertate.

Sisteme de impozitare: concept și caracteristici

Pentru aceasta, organizațiile și antreprenorii individuali trebuie să plătească impozite.

Astfel, sistemul de impozitare reprezintă ansamblul tuturor impozitelor și taxelor care, în conformitate cu procedura stabilită, sunt percepute participanților la activitate comercială în conformitate cu legislația în vigoare.

Sistemul fiscal este reglementat de Codul Fiscal al Federației Ruse.

În ceea ce privește anumite taxe, subiecții din Federația Rusă pot face modificări proprii, ceea ce este, de asemenea, util pentru cunoașterea în alegerea tipului de impozitare.

Este rapid și gratuit!

Un antreprenor individual, în funcție de tipul de activitate în care este angajat, își poate alege cel mai profitabil tip de impozitare sau poate utiliza mai multe moduri speciale simultan.

Este important să ne amintim că, în termen de cinci zile lucrătoare de la înregistrarea ca antreprenor, inspecția fiscală trebuie să depună o cerere pentru dreptul de a aplica regimul fiscal ales.

Dacă o astfel de cerere nu este depusă, atunci automat va trebui să plătiți impozite în conformitate cu principiul regimului de impozitare.

Să luăm în considerare caracteristicile lor principale.

OCE (Sistemul general de impozitare)

Acest tip de impozitare poate fi aplicat oricărui tip de activitate.

- NDFL din activități antreprenoriale;

- Impozitul pe proprietate (în cazul în care există o proprietate imobiliară);

- TVA-ul.

Amintiți-vă că pentru a efectua decontări cu furnizorii și clienții va fi necesar să deschideți fără întârziere un cont curent în bancă.

Și dacă vă așteptați, de asemenea, să efectuați plăți în numerar, atunci nu puteți face fără un registru de numerar.

De cele mai multe ori, acei antreprenori care presupun un volum mare de vânzări și intenționează să lucreze cu companii mari aleg.

Motivul este simplu: în cazul în care compania-client a serviciilor dvs. de lucru de TVA, veți dori cu siguranță, împreună cu actele de muncă efectuate sau scrisoarea de trăsură pentru a primi o factură cu TVA de alocare care se va recupera ulterior de la buget.

Cât de profitabil este pentru dvs. - decideți.

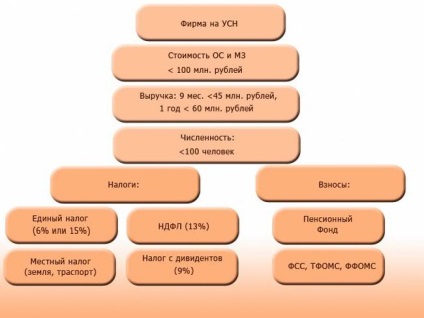

USO (Sistem simplificat de impozitare)

Exemplu de suport contabil pentru USN

Comoditatea acestui regim pentru antreprenorii începători este aceea că, în loc de trei impozite, va fi necesar să se plătească doar una.

În același timp, puteți alege mărimea cotei de impozitare: 6% din venit, sau între 5 și 15% din suma veniturilor după deducerea cheltuielilor.

În al doilea caz, cota de impozitare trebuie să fie clarificată în inspecția fiscală, deoarece este stabilită de autoritățile regionale.

Impozitul se plătește trimestrial, dar transmiterea rapoartelor către inspectoratul fiscal - o dată pe an la sfârșitul perioadei fiscale.

Pentru a determina valoarea veniturilor primite, aveți nevoie de un registru de numerar și de un cont bancar.

Pentru posibilitatea aplicării unui sistem simplificat de impozitare, există anumite limitări: numărul de salariați și valoarea veniturilor primite în perioada fiscală.

Acești parametri sunt determinați de autoritățile regionale.

Aceasta înseamnă că pentru antreprenorii nou înregistrați rata de impozitare este de 0%, iar impozitul pe USNO nu este necesar să plătească.

UTII (Impozit unificat asupra veniturilor imputate)

Înțelesul acestui tip de impozitare este că impozitul este plătit din venitul imputat din punct de vedere legal al întreprinzătorului.

Valoarea veniturilor imputate depinde de tipul de activitate.

Rata de impozitare este de 15%.

Pentru a calcula impozitul, se folosește coeficientul deflatorului (K1), care trebuie specificat, deoarece mărimea sa variază (de obicei o dată pe an).

Coeficientul K2 este stabilit de autoritățile regionale și depinde de tipul de activitate.

Schema de contabilitate este mult simplificată.

Depunerea declarațiilor și plata ITII se face trimestrial.

Când se calculează împreună cu alți participanți la activități comerciale, nu puteți utiliza o mașină de înregistrare în numerar sau nu trebuie să deschideți un cont bancar.

Atractivitatea acestui sistem de impozitare este că valoarea impozitului nu depinde de profitul efectiv primit.

Dar, înainte de a aplica acest regim fiscal, trebuie să vă familiarizați cu lista activităților care pot face obiectul unei singure taxe asupra veniturilor imputate.

Există încă o restricție - numărul de angajați nu ar trebui să depășească 100 de persoane.

SPN (sistemul de brevete de impozitare)

Acest sistem de impozitare poate fi aplicat numai de către antreprenorii individuali.

Utilizarea acestui regim fiscal este posibilă numai atunci când se desfășoară activități care fac parte din lista legală.

Întreaga frumusețe a SPE este că un brevet este cumpărat pentru un anumit tip de activitate pentru o perioadă de la o lună la un an.

Astfel, un antreprenor este scutit de necesitatea de a raporta și plăti impozitele trimestrial.

Este necesar să plătiți brevetul în timp util.

Costul brevetului nu depinde de venitul real primit (deși este necesar să se păstreze cartea de venituri).

Costul său este reglementat de autoritățile locale și depinde de venitul posibil.

ECA (impozitul agricol unificat)

Utilizați acest sistem de impozitare poate numai acei antreprenori care cresc, procesează și vinde produse agricole.

Acest sistem de impozitare este foarte asemănător sistemului simplificat de impozitare.

Rata de impozitare este de 6% din suma veniturilor reduse cu suma cheltuielilor.

Impozitul se plătește de două ori: în funcție de rezultatele primei jumătăți a anului și de la sfârșitul perioadei fiscale.

Raportarea este emisă o dată pe an.

Contract de închiriere pentru spații nerezidențiale. Cum se face, site-ul nostru va spune.

Aici. există informații utile despre întocmirea contractului de muncă cu șoferul.

Ce sistem fiscal este de preferat?

Pentru a determina tipul de impozitare, desigur, va trebui să calculați sumele aproximative ale impozitelor și contribuțiilor care vor trebui să fie plătite la buget.

Există, de asemenea, câteva reguli pe care antreprenorii încearcă să le respecte:

- Pentru sectorul serviciilor: atunci când lucrați cu persoane fizice, este recomandabil să selectați UTII și să lucrați cu persoane juridice - USNO. Dacă activitatea se desfășoară atât cu persoane fizice, cât și juridice, este posibilă combinarea a două regimuri fiscale;

Început antreprenorii își vor aminti că vor trebui să plătească contribuții de asigurare la Fondul de Pensii pentru ei înșiși (plăți fixe), precum și pentru angajați.

În unele sisteme de impozitare, aceste contribuții reduc, în totalitate sau parțial, baza impozabilă la calcularea impozitelor de bază.

Prin urmare, înainte de a calcula toate opțiunile fiscale posibile, acest moment poate fi de asemenea luat în considerare.

Legislația fiscală modernă este structurată astfel încât să fie mai convenabil ca un antreprenor să aleagă cel mai potrivit sistem de impozitare pentru el însuși, decât să se sustragă impozitelor prin construirea de scheme ingenioase.

Multiplicați-vă veniturile, plătiți impozite și trăiți liniștit!

Încă aveți întrebări? Aflați cum să rezolvați problema dvs. - sunați acum:

Cum să patenți o idee - un ghid pas cu pas Putem începe să comunicăm cu dvs. fructuos în fiecare zi pe un computer.

Cum sa faci bani pe pungă de kiwi fără atașamente - sfaturi generale este de rulare kiwi la 100% 79131006824, arunca pe această pungă ar trebui să fie o sumă mică de bani (sau 30.50r 99.36r 127.19r ...) Și mă întorc la 500 în 1000 și 1500.

Cum sa faci bani pe pungă de kiwi fără atașamente - algoritmul general recomandarea de a crește cantitatea de 2 ori pe pungă QIWI: AND = „r.content_id = cc.content_id ȘI n.content_id-p.model_id + multe id =«060»ȘI singer_id =.

Consultanță juridică gratuită

Moscova și regiunea

Sankt-Petersburg și regiunea

Articole similare

-

Ce fel de sistem de impozitare ar trebui să aleg pentru Consilierul Poporului

-

Sistemele de impozitare pentru IP - pe care o alegeți, tipurile de impozitare 2019

Trimiteți-le prietenilor: