UTII este un sistem special de impozitare, care nu poate fi aplicat tuturor obiectelor de activitate antreprenorială. Din moment ce această taxă este exigibilă, în funcție de caracterul este munca, atunci contribuabilii săi - acele firme care sunt înregistrate contribuabilii UTII.

Cine poate aplica UTII

Plătiți această taxă pot acele LLC și IP, care sunt înregistrate la autoritățile fiscale locale ca plătitori de această taxă. Asta înseamnă că aceștia sunt implicați în tipul de activitate care intră sub incidența sistemului UTII și mai precis:

Dacă activitatea unui SRL sau a unui IP este specificată în art. № 346 din Codul Fiscal al Federației Ruse, atunci această facilitate poate conta pe faptul că devine plătitor al UTII.

În același timp, vă puteți transfera activitatea în regimul de impozitare UTII oricând, dacă activitatea dvs. îndeplinește cerințele. Acest proces necesită depunerea unei cereri în termen de 5 zile de la începerea activităților. Dacă LLC, atunci declarația este sub forma UTII-1, dacă IP, apoi UTII-2.

Acest document este depus la autoritatea fiscală care se află la locul unde se află sediul firmei. În cazul în care sunteți angajat în transportul de mărfuri, apoi la locul de înregistrare a afacerii.

Autoritățile fiscale vor decide cu privire la înregistrarea atât a UTII plătitor în termen de cinci zile lucrătoare, notificarea decizia sa de a se opune o notificare de management.

Caracteristici de a face afaceri pe UTII

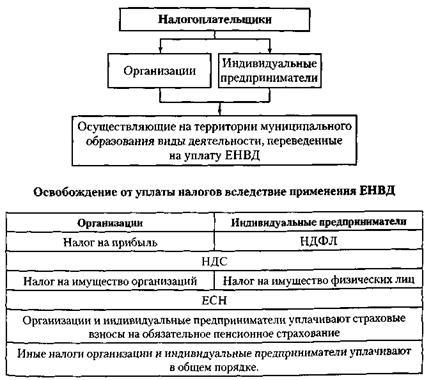

Organizațiile care pot aplica UTII sunt scutite de următoarele taxe:

- Taxă profitabilă.

- Impozitul pe venit în cazul în care sunteți un IP.

- Impozitul pe proprietate (dacă nu este o valoare cadastrală).

- TVA-ul.

Dar când plătitorul UTII efectuează activități care se află pe un sistem de impozitare comun sau simplificat, acesta trebuie să țină înregistrări separate. Venituri, cheltuieli, taxe, salarii - toate acestea sunt supuse unei contabilități diverse: atât fiscale, cât și contabile.

Astfel, costurile forței de muncă plătite angajaților angajați în ambele domenii de activitate sunt împărțite în două părți, respectiv ocuparea forței de muncă a angajaților în fiecare dintre sfere.

De remarcat, de asemenea, că UTII este mai bine combinat cu alte sisteme de impozitare, deoarece condițiile de aplicare a UTII sunt destul de stricte. Este mai bine să se aplice pentru un sistem simplificat de impozitare și apoi un raport pe ea „meu cel mai bun“, mai degrabă decât biroul fiscal, să efectueze controale, vă rugăm să furnizeze documentația privind sistemul comun de impozitare.

Principalul exemplu de impozitare "dublă" poate fi numit afacere comercială. Deci, dacă aveți un magazin de staționare, de vânzare marfa lor pe internet, este în interesul dumneavoastră să se aplice pentru UTII pentru comerțul staționare și USN de rețea și apoi face separat de contabilitate a veniturilor, cheltuielilor, și alte lucruri.

Mergeți la un alt sistem de impozitare cu acesta, începând cu anul nou. Pentru a face acest lucru, în termen de cinci zile, cereți retragerea de la UTII. În acest caz, dacă nu mergi la un sistem diferit de impozitare, dar operațiunile pur și simplu întrerupt tratamentul, care este supus UTII aveți nevoie pentru o perioadă de cinci zile să prezinte aceeași declarație, în caz contrar va trebui să plătească impozit pe venit din activitatea pe care nu-și dau seama.

Obligațiile plătitorului UTII privind raportarea

Raportarea privind UTII pentru autoritățile fiscale se face sub forma unei declarații. Acesta indică toate costurile și veniturile ca justificare pentru valoarea impozitului calculat de întreprinzător.

Această declarație se face luând în considerare indicatorii și sumele pentru trei luni. Aceasta înseamnă că contribuabilul trebuie să depună o declarație fiscală la UTII o dată pe trimestru până în a douăzecea zi după trimestrul raportat.

Declarația poate fi depusă pe suport de hârtie prin completarea formularului manual sau pe computer. În acest caz, puteți face acest lucru prin preluarea în mod independent a documentului la inspecție sau prin trimiterea acestuia prin scrisoare recomandată. De asemenea, puteți trimite rapoartele dvs. în format electronic. Dar pentru asta aveți nevoie de o semnătură electronică certificată.

Separat este necesar să se spună despre termenii de plată a impozitului. Antreprenorii trebuie să plătească valoarea impozitului pe acest sistem înainte de data de 25 a lunii în care este înregistrată raportarea, și aceasta este și următoarea pentru trimestrul raportat.

În cazul în care UTII plătitor este, de asemenea, un agent fiscal în cazul în care natura activităților pe care le oferă factură, ceea ce face cumpărătorul valoarea TVA-ului, acesta trebuie să prezinte o declarație de TVA și într-un mod compatibil cu legea.

Astfel, contribuabilul UTII poate fi atât LLC, cât și IP, în cazul în care natura activităților lor se încadrează în cele care fac obiectul UTII.

Vmyenka este un sistem foarte convenabil, înlocuind majoritatea impozitelor. Acest lucru simplifică foarte mult raportarea, economisește timp și nervi pentru entitățile de afaceri. Lista activităților care intră sub incidența acestui sistem poate să nu fie destul de largă, dar să fie gândită cu atenție și, aproape în același timp, aproape neschimbată ...

Am introdus un astfel de sistem, dar, sincer, încă nu observ diferența. Simplificarea rapoartelor - poate, bine, da, doar o mulțime de capcane.

Articole similare

Trimiteți-le prietenilor: