Williamson, ca și Coase, își construiește teoria firmei pe baza ideii incompletenței contractului. Cu toate acestea, spre deosebire de Coase, el a spus că printre costurile de tranzacție, care sunt contabilizate de către proprietar atunci când luarea deciziilor cu privire la posibilitatea de a face sau de a cumpăra produsul pe piață, trebuie să prezinte costurile cauzate de riscul de comportament oportunist și necesitatea de a preveni. Dacă absența oportunității partenerilor, considerațiile privind eficiența necesită utilizarea schimbului de piață, deoarece se caracterizează prin stimulente mai eficiente.

Williamson a făcut o comparație mai profundă cu definiția Coase a costurilor asociate negocierii și revizuirii contractelor. Abordarea lui Williamson, care are în vedere firma ca una dintre modalitățile de organizare a tranzacției, bazată pe ideea incompletitudinea contractelor, raționalitate limitată a agenților economici și rolul special al activului specific atunci când alegerea tipului de contract și metoda de organizare a tranzacției.

Această abordare ia permis lui Williamson să dea un răspuns mai specific decât răspunsul Coase la întrebarea privind limitele firmei. Problema dimensiunii optime a unei firme nu este doar o problemă academică. Viziunea publică asupra acestui subiect a fost atrasă de o serie de eșecuri grave ale companiilor mari - General Motors, IBM, Philips etc. În prezent, managementul companiilor mari recunoaște costurile asociate cu extinderea dimensiunii companiilor. În condiții moderne, atunci când multe țări aboli barierele comerciale și piețele deschise, companiile mici încep să-și vândă produsele lor peste tot în lume și se dovedește că o mare parte din avantajele companiilor mari au fost legate de capacitatea lor de a depăși barierele comerciale.

Întrebarea despre limitele firmei Williamson a fost formulată după cum urmează: "De ce o firmă mare nu poate face tot ce poate face o combinație de firme mici și chiar mai mult?" În literatura economică, această problemă este cunoscută sub numele de "ghicitorul Williamson", numele aparținând economistului francez J. Tyrol.

Luați în considerare, de exemplu, organizarea producției de autoturisme. În producție se utilizează oțel, aluminiu, cauciuc, plastic și alte materiale, din care piese și ansambluri sunt asamblate în sisteme și apoi în produsul finit. Cum să organizați această producție? La o extremă - punerea în aplicare a activităților de o varietate de firme independente, iar celălalt - o companie complet integrată pe verticală, care deține mine, oțelării, laminoare, plante de aluminiu, materiale plastice plante de fabricație, plantații de arbori de cauciuc, fabricile de anvelope, etc. și anume toate capacitățile necesare pentru producerea unei mașini, de la extracția cărbunelui până la producția de produse finite. A fost o astfel de strategie bazată pe o integrare verticală globală, a încercat să adere la al doilea război mondial, G. Ford, dar mai târziu compania a refuzat o astfel de politică. În prezent, aproape nimeni nu încearcă să se apropie de acest model de integrare verticală completă.

Este posibil să se combine aceste extreme în cadrul unei singure firme și, astfel, să se evite defectele inerente ale companiei - o organizație birocratică centralizată și stimulente slabe? Este politica unei intervenții selective, a cărei idee este de a reproduce activitatea pieței în cadrul companiei însuși în acele cazuri în care piața poate contribui la o mai mare eficiență? Relațiile dintre unitățile comerciale ar fi construite pe o bază de piață, iar managerii de rang înalt vor interfera selectiv cu activitatea pieței atunci când o cer o eficiență. Dacă această politică de interferență selectivă ar fi eficientă, atunci ar fi mai eficient să organizăm producția într-o singură firmă uriașă. Dar, se pare, ceva împiedică implementarea eficientă a unei astfel de politici.

Williamson susține că o politică de intervenție selectivă, în care integrarea aduce beneficii prin flexibilitate sporită, adaptabilitate, dar nu este asociată cu pierderi, este imposibilă. Transferul tranzacției de pe piață către firmă este însoțit de o scădere a stimulentelor. În cadrul unei companii integrate unice, este imposibil să se creeze stimulente la fel de puternice, ca și în cazul firmelor independente. Puteți promite angajaților aceleași stimulente puternice ca și contractorii independenți, dar este dificil să faceți aceste promisiuni fiabile. De fapt, proprietarul firmei controlează indicatorii care măsoară activitățile angajaților. Pentru ca promisiunea proprietarului firmei de stimulente puternice să fie fiabilă, este necesar ca acești indicatori să fie complet obiectivi și să poată fi stabiliți în contract, adică acestea trebuie să fie respectate de o terță parte - o instanță care va monitoriza conformitatea acestora. Dacă promisiunile nu sunt fiabile, atunci proprietarul firmei va fi întotdeauna tentat să "falsifice" aceste cifre. Această "contrafacere" poate apărea și în cazul în care angajatul a lucrat foarte bine și ar trebui să primească o recompensă mare, iar în cazul în care rezultatele s-au dovedit a fi rele, în pofida eforturilor aparent semnificative. În ultimul caz, proprietarul firmei va "ierta" rezultatul rău. Dar, în ambele cazuri, stimulentele sunt dărâmate, iar firma nu reușește să atingă același nivel de eficiență pe care îl poate obține pe piață.

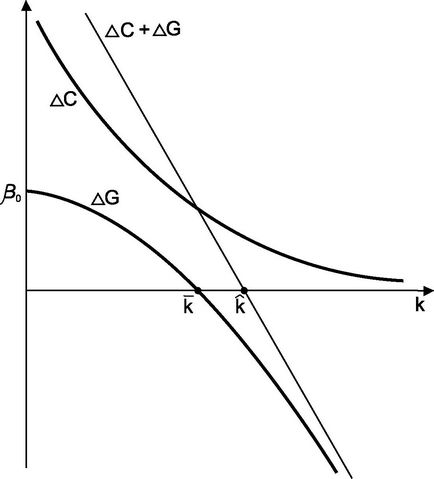

Rațiunea privind limitele integrării verticale în modelul Williamson poate fi ilustrată cu ajutorul unui grafic (Fig.).

Figura - Raportul dintre costurile de producție și gestionare pentru achizițiile intra-firmă și de piață

# 8710; C - diferența dintre costurile de producție "pentru tine" și costurile asociate cumpărării unei componente pe piață este exprimată prin formula

unde CF (k) este costul producției proprii a componentei; CM (k) - costurile asociate achiziționării unei componente pe piață depind de gradul de specificitate al resurselor k.

G - diferența dintre costurile de administrare atunci când se utilizează mecanismul firmei și mecanismul pieței, care este exprimată prin formula

unde (K) - costurile de gestionare în cadrul firmelor; M (k) - costurile tranzacției de pe piață.

G - suma diferențelor dintre costurile de producție și gestionare pentru achizițiile de pe piață și producția internă a componentei.

Atunci când resursa este standard, diferența dintre costurile producției interne și costul de achiziționare a acesteia pe piață este mare. Piața agregă cererea mai multor cumpărători și produce produse cu costuri mai mici. În acest caz, se pot realiza economii de scară și diversitate. În cadrul firmei, este imposibil să se atingă scara minimă efectivă de producție. Firmele nu produc cleme de hârtie, pixuri și cești de cafea, care sunt folosite în birouri. Nu fac mobilier și alte echipamente de birou. În multe firme nu există divizii de construcții pentru construirea de fabrici și clădiri de birouri.

# 916; C> 0 pentru toate valorile lui k; în comparație cu piața, firma este întotdeauna într-o poziție mai puțin favorabilă din punctul de vedere al costurilor de producție, datorită stimulentelor puternice pe piață. Aceasta înseamnă că firma nu va efectua integrare verticală din motive legate de costurile de producție. Problema integrării apare numai atunci când apar probleme contractuale. Ca gradul de specificitate al difuzoarelor de resurse scade, există diferențe serioase ale comenzilor, dar furnizorii externi în continuare posibilitatea de a agrega cerințele variate ale multor clienți și produc produse la un cost mai mic decât compania implicată în producția, „pentru propriile lor nevoi.“

Pe măsură ce mărfurile devin mai specifice (valoarea creșterii k), economiile primite de furnizorul extern ca rezultat al agregării multor comenzi nu pot fi realizate, iar UA tinde la zero. Nu mai există economii de scară, nici economii din partea diversității, iar firma poate stabili producția internă.

G = # 0 0 la gradul zero de specificitate a resurselor, a cărui achiziție pe piață este însoțită de costurile de tranzacție țintă. În cazul în care produsele sunt standard (resursa de uz general), AG este mare, deoarece costurile de tranzacție folosind piață redusă: nu este nevoie să caute garanții de bună execuție a contractului, să ia măsuri suplimentare de precauție - pe piață există un număr mare de furnizori și riscul de extorcare, societatea nu este amenințată. Dar, pe măsură ce gradul de specificitate al resurselor crește, diferența dintre costurile de tranzacționare ale utilizării firmei și a pieței scade și când devine zero. Această scădere se datorează faptului că, pe măsură ce gradul de specificitate a resurselor crește, costurile tranzacțiilor de pe piață cresc, deoarece negocierile devin mai complicate din cauza necesității de a asigura investiții specifice în contract. Costurile manageriale din cadrul firmei cresc, de asemenea, dar această creștere are loc într-un ritm mai lent decât creșterea costurilor tranzacției de pe piață, adică estimată pentru fiecare valoare a k, M '> # 946 ;; astfel încât diferența dintre costurile manageriale devine din ce în ce mai mică, pe măsură ce crește specificitatea resurselor. Cu toate acestea, avantajul tranzacției pe piață rămâne în acest punct, deoarece costurile de producție ale producției interne sunt încă ridicate. Și numai când ajunge la specificul resursei. alegerea se va face în favoarea producției intrafirmate a componentei.

De exemplu, companiile aeriene au nevoie de o anumită scară pentru a fi eficiente. Firma nu va întreține compania aeriană pentru zborul angajaților săi. Cu toate acestea, pentru manageri încă nevoie de aeronave mici, pentru că timpul lor este foarte valoros. Companiile pot, de asemenea, să dețină aeronave pentru nevoi speciale de transport. De exemplu, companiile care efectuează explorarea petrolului în Arctica pot avea propria lor aeronavă special echipată. Deși aceste servicii, dacă există economii de scară semnificative, pot fi efectuate de o firmă independentă.

Avantajul Williamson este că definește mai exact natura și factorii principali care afectează valoarea costurilor de tranzacție în relațiile dintre cele două firme independente, non-integrate. Cu toate acestea, în cazul în care incertitudinea, frecvența tranzacției și specificitatea resurselor nu atinge valori suficiente pentru a se asigura că operațiunea de transfer de pe piață în cadrul firmei, piața este selectată în mod implicit. Williamson acordă mai multă atenție la costurile utilizării unui mecanism de piață de coordonare, dar nu explică beneficiile sale, ci mai degrabă se concentrează asupra factorilor care limitează mărimea firmei: birocratice stimulente de reducere a costurilor. Prin urmare, în teorie de piață Williamson rămâne o „cutie neagră“, la fel ca și în teoria neoclasică a unei astfel de „cutie neagră“ a fost ferm. În ceea ce privește costurile de tranzacție, omul de știință sugerează că disputele asupra prețurilor și alte condiții în cadrul companiei a redus atunci când tranzacția este transferată de pe piață în companie, dar el nu explica ce este mecanismul specific prin care se întâmplă acest lucru. Nu este suficient pur și simplu să se presupună că în cadrul companiei va fi mai puțin controverse peste prețul și alte condiții de tranzacții, și extorcare de fonduri este complet eliminat - este necesar să-l explice.

Pentru Williamson, firma are un mod de organizare a unei tranzacții, al cărei scop este, în primul rând, să asigure constrângerea corespunzătoare pentru a se conforma contractului. Dar în teoria sa, întrebarea cu privire la ceea ce mecanismul de garantare a executării contractului aplicat în firmă rămâne neclar. Ca mecanism, drepturile de proprietate pot acționa, iar mai jos vom arăta cum oamenii de știință americani S. Grossman și O. Hart rezolvă această problemă. Dar mai întâi vom lua în considerare costurile de tranzacție din interiorul firmei.

Articole similare

Trimiteți-le prietenilor: