La vânzarea altor active, altele decât bunurile, TVA ar trebui calculată la rata generală

Cum ar trebui să calculez TVA când am implementat un computer?

Rata estimată a TVA-ului aplicat pe bunuri, inclusiv importate, vândute la liber și controlate prețurile de vânzare cu amănuntul plătitori angajate în comerțul cu amănuntul și activitățile pentru a furniza servicii de catering, primind venituri sub forma diferenței de prețuri, marjele, adaosurilor (pag. 9 din art. 103 din Codul fiscal RB (în continuare - NC)).

Pentru a calcula impozitul, trebuie să aplicați o rată generală de TVA de 20%, deoarece calculatorul nu este vândut la un preț de vânzare cu amănuntul.

La vânzarea activelor fixe la prețuri sub valoarea reziduală, baza fiscală se stabilește pe baza prețului vânzării lor (articolul 97 din Codul Fiscal). În consecință, TVA pentru implementarea calculatorului va fi egală cu 40 de mii de ruble. (240 mii ruble x 20/120).

Cifra de afaceri pentru implementarea calculatorului este reflectată în pagina 2 a declarației fiscale privind TVA, la momentul declanșării vânzării efective, determinată în conformitate cu politica contabilă, luând în considerare paragrafele. 1 și 2 linguri. 100 TC.

Atunci când se transferă abonamente la pool, plătitorii de TVA nu ar trebui calculați

Care este procedura de calculare a TVA la transferarea abonamentelor?

Valoarea lucrărilor (serviciilor) achiziționate (plătite) de către plătitor pentru angajații săi (articolul 93 alineatul (2) subsecțiunea 2.16 din Codul fiscal) nu este supusă impozitării. Aceasta înseamnă că atunci când angajații transferă servicii achiziționate în domeniul recreerii și sportului prin transferul de abonamente la piscină, inclusiv. pentru o taxă, TVA nu trebuie calculată.

Suma TVA afișată pe cardurile de abonament nu este deductibilă, ci este atribuită costului biletelor de sezon (articolul 107 alineatul 19 paragraful 19.9 din Codul Fiscal). Astfel, cifra de afaceri privind transferul biletelor de sezon către angajați nu ar trebui să se reflecte în declarația de impozit pe profit.

Cifra de calcul a ratei estimate a TVA nu ar trebui să fie inclusă în cifra de afaceri pentru vânzarea serviciilor scutite de TVA

Organizarea comerțului cu amănuntul (optică), care calculează TVA la rata de decontare, vinde bunuri scutite de TVA. În același timp, acesta oferă servicii publice cu deficiențe de vedere plătite vizibil, scutite de TVA.

Cum ar trebui distribuită repartizarea deducerilor fiscale în prezența cifrei de afaceri scutite?

Rata estimată este definită ca produsul dintre baza de impozitare și proporția din valoarea impozitului pe bunuri disponibile în perioada de raportare fiscală în valoarea acestor bunuri (inclusiv toate taxele, (taxa) și alte plăți obligatorii la buget sau fonduri nebugetare de stat, percepute la vânzarea de bunuri) , inclusiv bunurile scutite de TVA (clauza 9, articolul 103 din Codul fiscal).

În plus, conform indicațiilor de mai sus, rata estimată a TVA ar trebui aplicată mărfurilor vândute la prețuri libere și reglementate cu amănuntul. La prestarea serviciilor (efectuarea lucrărilor), TVA se calculează în conformitate cu procedura general stabilită.

Important! Rezultatele vânzărilor de bunuri scutite de TVA sunt incluse în calculul cotei estimate a TVA și nu reflectă în pagina 9 declarația TVA. Rezultatele vânzărilor de servicii medicale scutite de TVA trebuie reflectate în pagina 9 a declarației.

În cazul în care există sunt scutite de suma revolutii TVA „de intrare“ TVA, dar fiscale deduceri pentru active fixe si active necorporale care pot fi atribuite la libera circulație, trebuie să fie atribuite costurilor (în acest caz - la costul de eliminare a proprietății) implicate în impozitarea profiturilor (p. 3 din articolul 106 din Codul fiscal). În lipsa evidenței contabile separate a deducerilor fiscale referitoare la cifra de afaceri pentru punerea în aplicare a asistenței medicale, cota de impozitare care urmează să fie recunoscută drept cheltuială, ar trebui să fie determinată de greutatea specifică. Astfel, pentru lipsa evidenței contabile separate a „intrare“ TVA pentru bunurile vândute la o rată estimată va fi perceput la costurile ca distribuite de proporția de cifra de afaceri privind punerea în aplicare a serviciilor de sănătate.

Determinați oportunitatea aplicării ratei de decontare dacă vând bunuri scutite de TVA

Organizația de comerț cu amănuntul vinde bunuri supuse TVA la o rată de 20% și scutite de TVA.

Este posibil să calculați TVA la rata estimată?

Punctul 9 din art. 103 din Codul fiscal nu face uz de cotele de TVA calculată în funcție de disponibilitatea cifrei de afaceri supuse unor rate de impozitare: contribuabilii implicați în comerțul cu amănuntul și activitățile pentru a furniza servicii de catering, poate produce un calcul al TVA pentru bunurile pe baza bazei de impozitare și cota de TVA pentru bunuri disponibile în perioada contabilă a valorii acestor bunuri (inclusiv toate taxele, (taxa), precum și alte plăți obligatorii la buget sau fonduri nebugetare de stat, percepute la vânzarea de bunuri), în mărfurile lyuchaya care sunt scutite de TVA. Condițiile de aplicare a calculului TVA-ului este existența contabilă separată pentru suma de TVA inclusă în prețul mărfurilor.

Deoarece rata de calcul al valorii TVA este definită ca proporția din valoarea TVA-ului pentru bunurile disponibile în perioada contabilă a valorii acestor produse, calculat cota de TVA va fi mai mică decât rata generală a TVA-ului, dar pe ea se va calcula TVA-ul atât pe cifra de afaceri de vânzare de bunuri scutite de TVA, precum și în ceea ce privește cifra de afaceri privind vânzarea de bunuri scutite de TVA. În același timp, nu va fi necesară distribuirea deducerilor fiscale pentru TVA și alocarea părții lor cheltuielilor în conformitate cu art. 106 din Codul Fiscal, deoarece scutirile de TVA nu reflectă separat pagina 9 a declarației fiscale de TVA, ci sunt implicate în calcularea ratei de TVA estimate.

Cu vânzarea primară a mărfurilor supuse TVA la o rată de 10%, puteți aplica rata de decontare, dar aveți nevoie de ea?

În magazin se vând în principal bunuri (95%), supuse TVA la o rată de 10% (produse alimentare).

Este magazinul dreptul de a calcula TVA la rata de decontare?

După cum sa arătat mai sus, aplicarea ratei calculate a TVA nu depinde de cifra de afaceri cu ce prețuri există în cadrul organizației de comerț cu amănuntul. Prin urmare, organizația are dreptul de a aplica rata estimată a TVA. Cu toate acestea, calcularea TVA-ului la o rată calculată poate fi nerentabilă. Faptul este că deducerea sumelor TVA ar trebui să se efectueze integral pe mărfurile pentru care se aplică TVA la o rată de 10% (subpoziția 23.2, clauza 23, articolul 107 din Codul fiscal).

Important! Determinarea TVA plătită pentru achiziția și (sau) importate pe teritoriul Republicii Belarus, instalații și echipamente și active necorporale care pot fi atribuite la cifra de afaceri privind realizarea de produse (lucrări, servicii) supuse TVA-ului la rata de 10%, produs prin înmulțirea procentului din suma pentru punerea în aplicare a cifrei de afaceri mărfuri (lucrări, servicii) supuse TVA la cota de 10% din cifra de afaceri totală de mărfuri (lucrări, servicii), drepturile de proprietate pe baza contabilității de angajamente de la începutul anului privind valoarea TVA pentru active fixe si active necorporale, minus valoarea s TVA pe active fixe și necorporale menționate pentru a crește valoarea activelor fixe și necorporale (pag. 7, v. 107 NC).

Astfel, atunci când se utilizează cota de impozitare estimată TVA pentru bunurile impozabile, la o rată de 10%, calculat în funcție de rata calculată, iar suma taxei „de intrare“ pentru bunuri (lucrări și servicii), drepturile de proprietate, inclusiv privind activele fixe și imobilizările necorporale, este deductibilă în limita valorii TVA calculate la vânzare (la rata de decontare).

În aplicarea valorii efective a taxei pe ratele de impozitare „de intrare“, care pot fi atribuite la cifra de afaceri la rata de 10% (de exemplu, în această situație, este de 95% din valoarea deducerilor fiscale) vor fi acceptate pentru deducere, indiferent de valoarea TVA calculată în punerea în aplicare a, și, prin urmare, Cuantumul excedentului deducerilor fiscale asupra valorii TVA-ului pe vânzări va fi creditat în alte impozite sau returnat din buget. Cu toate acestea, este necesar să se furnizeze o înregistrare separată a cifrei de afaceri, impozitată la rate diferite. În caz contrar, cifra de afaceri privind vânzarea de bunuri va fi impozitată la o rată de 20% TVA (în baza paragrafului 9 al articolului 103 din Codul Fiscal).

Caracteristicile vânzării mărfurilor de către producătorii agricoli

În ceea ce privește soldul organizației - plătitorul impozitului unic pentru producătorii agricoli, există un magazin, conform căruia TVA se calculează la rata calculată.

Cum se calculează TVA și ce sumă de impozit ar trebui să se reflecte în pagina 4 a declarației fiscale pentru o singură taxă pentru producătorii agricoli?

Calculul TVA-ului asupra ratei de decontare se bazează pe baza de impozitare și cota de TVA pentru bunurile disponibile în perioada contabilă a valorii acestor bunuri (inclusiv toate taxele, (taxa) și alte plăți obligatorii la buget sau fonduri nebugetare de stat, însărcinat cu punerea în aplicare a mărfuri), inclusiv bunurile care sunt scutite de TVA (pag. 9 Art. 107 NC).

Baza TVA pentru vânzarea de bunuri (muncă, servicii), drepturi de proprietate este definită ca valoarea acestor bunuri (lucrări, servicii), drepturi de proprietate, calculate pe baza:

- prețurile (tarifele) pentru bunuri (muncă, servicii), drepturi de proprietate, inclusiv accize (bunuri accizabile), fără TVA;

- prețurile reglementate cu amănuntul, inclusiv TVA (articolul 98 alineatul (1) din Codul fiscal).

Astfel, TVA ar trebui să fie calculată pe baza valorii mărfurilor, ținând seama de valoarea taxei unice incluse în preț, excluzând TVA-ul înmulțit cu rata estimată.

În pagina 4 a declarației fiscale (calcul) privind impozitul unic pentru producătorii de produse agricole, valoarea TVA din gr. 4 pagina 10 din declarația TVA pentru perioada de raportare relevantă.

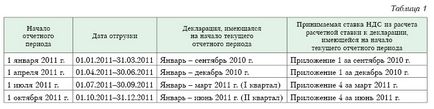

Cum se completează pagina 10 din declarația TVA dacă se ia un sfert din perioada de raportare?

În organizarea comerțului cu amănuntul, perioada de raportare pentru TVA este determinată de trimestrul calendaristic.

Cum se completează pagina 10 a declarației fiscale privind TVA?

Particularitatea întocmirii unei declarații, dacă există mai multe magazine în bilanțul care aplică rata de decontare

Pe soldul organizației, mai multe magazine calculează TVA la o rată calculată. Calcularea se face pentru fiecare magazin separat.

Cum pot completa formularul de declarație privind TVA-ul de la pagina 10 dacă este aleasă o lună calendaristică pentru perioada de raportare pentru TVA?

Rata de decontare și valoarea TVA pot fi stabilite pentru fiecare magazin și / sau post de catering (paragraful 19 din Instrucțiunea nr. 82). În consecință, în gr. 2 pagina 10 din formularul de returnare a TVA, trebuie să introduceți suma valorilor pentru gr. 5 calcule ale ratei și valoarea calculată a TVA la vânzarea de bunuri la prețurile cu amănuntul pentru fiecare magazin, în gr. 4 pagina 10 - suma valorilor gr. 10 din aceste calcule.

Care este rata TVA pentru cumpărători, dacă organizația sa mutat de la sistemul simplificat de impozitare la sistemul comun?

După cum sa menționat mai sus, organizațiile de vânzare cu amănuntul de către cumpărător are dreptul de a ridica valoarea și rata TVA la rata disponibile la începutul perioadei de raportare curente. Menționat în documentele de interes și valoarea TVA-ului ar trebui să fie ștampila sau sigiliul vânzătorului și semnat de către contabilul-șef sau de persoana împuternicită de acesta.

Iată procedura de aplicare a ratei de TVA estimate pentru prezentarea către clienți în tabelul. 2:

Pentru răspuns, este recomandabil să aplicați tabelul. 3:

Cota de TVA estimată în declarație nu indică

Specificați rata de TVA estimată în declarația de TVA?

Nu este prevăzută specificarea ratei de TVA estimate în declarația de TVA. Acest lucru se datorează faptului că, dacă declarația fiscală este completă trimestrial, atunci pentru trimestrul vor exista 3 rate de TVA estimate. Mai multe cote de TVA pentru o perioadă de raportare sunt, de asemenea, posibile dacă există mai multe facilități de comerț cu amănuntul (catering).

Când se vizitează un comerț, nu se face un calcul separat al cotei TVA

Magazinul, care calculează TVA la rata de decontare, a efectuat tranzacții de ieșire pe teritoriul Republicii Belarus în timpul vacanței.

Este necesar să se completeze un calcul separat al cotei TVA pentru comerțul de ieșire (apendicele 4 la declarația de TVA)?

Rata de decontare și valoarea TVA pot fi stabilite pentru fiecare magazin și / sau punct de catering. La stabilirea taxei în general pentru toate magazinele și (sau) punctele de alimentare publică gr. 1 nu trebuie completat (punctul 19 din Instrucțiunea nr. 82).

Astfel, comerțul extern este efectuat în cadrul unei singure facilități de tranzacționare. Prin urmare, calcularea cotei TVA ar trebui să se facă pe un obiect comercial, luând în considerare vânzarea de bunuri în comerțul de ieșire.

Trebuie să calculez TVA pentru uniformele care au devenit inutilizabile?

Magazinul a cumpărat uniforme în valoare de 240 de mii de ruble. cu TVA, valoarea TVA "de intrare" pe acesta (40 mii ruble) este acceptată pentru deducere. Îmbrăcămintea a devenit inutilizabilă înainte de expirarea duratei sale de viață. Costul de îmbrăcăminte scos-off pentru cheltuielile în timpul vieții de serviciu este de 150 de mii de ruble. Restul costului de îmbrăcăminte este scos pe cheltuiala proprie.

Care este procedura de calculare a TVA?

Obiectul impunerii recunosc alte cedări de bunuri, active fixe și active necorporale, echipamente dezinstalat și active în construcție.

Pentru alte eliminarea de bunuri, mijloace fixe, active necorporale, dezinstalat echipamente active aflate în construcție includ oricare dintre eliminare a acestora, cu excepția vânzarea, schimbul și donarea de (Art. 93 Codul fiscal).

Având în vedere cele de mai sus, renunțarea la o parte a costului uniformei în detrimentul fondurilor proprii nu îi impune TVA înainte de expirarea perioadei de utilizare. În același timp, valoarea impozitului "intrare" pe uniformă este acceptată pentru deducere și nu face obiectul recuperării.

În contabilitate se fac următoarele intrări (a se vedea tabelul 4):

Cu toate acestea, în cazul în care se dezvăluie lipsa și furtul de uniforme, calculul impozitului se face ca și celelalte.

La ce rată ar trebui să calculez TVA dacă se constată o lipsă?

Organizația de comerț cu amănuntul, care calculează TVA la rata de decontare, a constatat o lipsă de bunuri.

Astfel, organizația are dreptul să calculeze TVA pentru mărfurile care lipsesc la rata estimată.

Articole similare

Trimiteți-le prietenilor: