USN nu prevede plata impozitului pe profit sau a întreprinzătorilor. Cu toate acestea, legea reglementează cazurile pentru care această regulă nu se aplică. În articol vom vorbi despre impozitul pe profit pentru USN, vom lua în considerare erorile din calcule și vom da exemple de acumulare.

În ce cazuri este plătită impozitul pe venit pentru STS

Există trei astfel de cazuri:

- Primirea dividendelor,

- Primirea profitului din tranzacții cu acțiuni sau cu alte titluri de valoare,

- Plata dobânzii către fondator, persoană juridică.

Primirea veniturilor din operațiuni cu valori mobiliare

Plata dividendelor către persoana juridică fondatoare

Pentru cazurile în care o organizație sau o IP pe USN are o anumită cotă în capitalul social autorizat al unei companii externe și au venituri din aceasta sub formă de dividende. În această situație, totul depinde de cine au dividende:

1) De la firma rusă

(În acest caz, nu este necesar să se plătească impozitele pe venit, deoarece acești bani au fost deja plătiți impozitului pe profit, care a fost făcut de firma la care organizația sau IP este un participant, aceasta făcea parte din taxa pe care o avea ca agent fiscal)

2) De la o firmă străină. (Este necesar să se transfere taxe și să se trimită rapoarte către Serviciul Federației Federale)

Pentru o situație în care o companie sau un antreprenor a primit venituri din tranzacții cu orice titluri. Și aici există două opțiuni posibile:

1) fie taxele deja reținute vor fi deja plătite de către compania sursă din Rusia;

2) Nici impozitul nu a fost reținut din profiturile primite, iar beneficiarul ar trebui să-l plătească.

În orice caz, întreprinderea care a primit venitul trebuie să aibă documente care să confirme plata impozitelor pentru raportarea la serviciul fiscal.

Pentru organizații și întreprinzători individuali, care transferă dividende persoanelor juridice. Nu există venit aici, ci împărțirea dividendelor, ele devin agenți fiscali pentru impozitele pe profit, de unde rezultă obligația de a calcula, de a reține și de a transfera la buget această sumă. Aici, diferențele în procedura de plată a impozitelor vor apărea din cauza inegalității

condiții pentru beneficiarii venitului:

- persoane fizice străine,

- Întreprinderile rusești,

- companiile străine.

Cum să plătiți impozitul pe venit cu USN

1) În cazul în care sursa profitului este dobânda deținută de acțiunile unei organizații străine terțe:

Valoarea impozitelor = (suma dividendelor) x (rata impozitului)

2) Atunci când sursa venitului - tranzacțiile cu acțiuni:

Dacă societatea care plătește banii nu a plătit impozitele în mod independent, va trebui să completați declarația de impozit pe venit și să plătiți impozitul bugetului. Pariurile: 0%, 9%, 15% depind de fiecare caz specific.

Dacă taxa a fost deja plătită și beneficiarul a beneficiat de o prestație fiscală "netă", este necesar să păstrați o copie a plății cu toate detaliile referitoare la deducerea taxei (sau alt document care confirmă plata), în cazul unui audit fiscal.

3) La plata dobânzii către persoana juridică:

a) Dacă dobânda este transferată unui cetățean dintr-o altă țară care este o persoană fizică, impozitul pe venitul personal este menținut la o rată de 15%.

b) Dacă se plătesc dobânzi unei persoane juridice străine, impozitul se calculează după cum urmează: (suma dividendelor) x 15%.

Autoritatea fiscală trebuie să trimită forma calculului impozitului pe dobânda și impozitele calculate plătite de la acestea. Forma documentului este aprobată de Ministerul fiscal al RF.

c) Dacă dobânda este destinată unei firme ruse, impozitul este după cum urmează:

Valoarea impozitului reținut la sursă = A x (rata impozitului) x (B - C),

- unde A este raportul dintre dobânda datorată unui anumit participant și valoarea totală a dividendelor împărțită de toți participanții;

- B - toate dobânzile distribuite între participanți;

- C - Profitul câștigat de societate în cadrul actualului și ultimului OP.

Valoarea lui "C" poate fi zero atunci când:

- agentul fiscal însuși nu a profitat de participarea la capitalul propriu în societăți externe în trecut și în prezent NP;

- agenții fiscali au avut un anumit profit, dar au fost deja luați în considerare la recalcularea impozitelor din interesele acordate companiilor rusești participante.

Impozitul pe profit este plătit înainte de data următoare. după ziua interesului. Declarația privind aceasta se depune înainte de data de 28 a lunii următoare perioadei fiscale.

Rata zero a impozitului pe USN

O rată de 0% poate fi stabilită pentru impozitarea anumitor dividende:

Exemplu de primire a dividendelor de la o companie străină

Exemplu de a plăti dividende participanților ruși și străini

Dividende la încheierea adunării generale:

- LLC Exemplu (firmă străină) - 135 mii ruble;

- LLC "Vygoda" (firmă internă) - 110500 ruble.

Profitul net este obținut de participanți în mod proporțional cu acțiunile din charter. capitalul fiecăruia dintre ei, atunci rata de 0% este imposibilă.

- Impozitul pe dividende SRL Exemplu:

135 mii x 15% = 20250 ruble

- Dividende pentru LLC Exemplu, fără taxe plătite:

135 mii - 20250 = 114750 ruble

- Impozitul pe dividende de la Vygoda LLC:

- Dividende pentru LLC Vygoda:

110500 - 945 = 109555 ruble

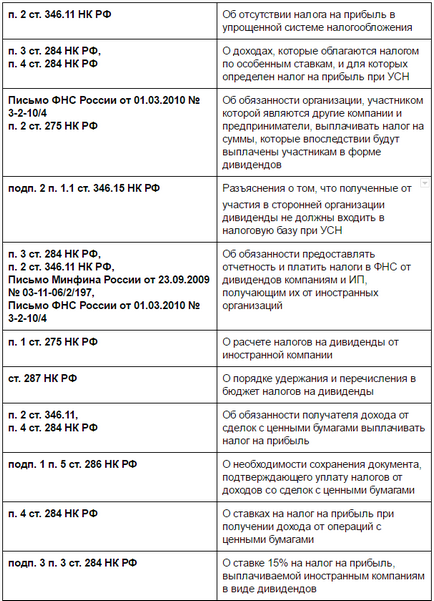

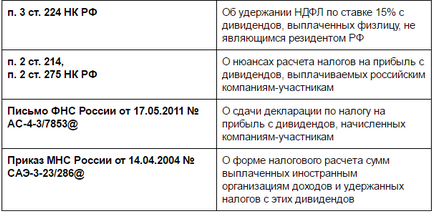

Acte normative pe această temă

Este recomandat să studiați următoarele documente:

Greseli tipice în calcularea și calculul impozitelor

Greșeală # 1. După o deținere de un an a acțiunilor din fondul statutar, firma plătește o taxă pe dobândă din participarea la alte societăți la o rată de 0%. Apoi cumpără în plus. o parte din aceeași companie, iar impozitul pe dobânzile aferente celei de a doua acțiuni se plătește la o rată de 15%.

Ministerul Finanțelor al Federației Ruse a explicat această situație, și anume că a fost posibilă impunerea unei taxe de 0% asupra ratei suplimentare. , indiferent de perioada de proprietate.

Greșeală # 2. Neplata impozitului pe profit din încasarea dividendelor, t. există un drept de 0-bet.

Codul Fiscal al Federației Ruse prevede plata unui impozit pe dividende la rata normală și apoi depunerea unei cereri cu impozitul pentru returnarea acestor bani.

Răspunsuri la întrebările obișnuite

Numărul întrebării 1. Compania mea (USN) este situată în Rusia și are dividende din participarea la capital în altă firmă. Au fost respectate condițiile de reducere a ratei de 0% pentru impozitul pe venit. Voi putea să plătesc în continuare taxa la rata 0 dacă convertesc LLC în SA?

Întrebarea nr. 2. Întreprinderea (USN) deținea o participație în gură. capitalul celeilalte societăți pentru mai mult de un an și a început să aplice rata 0 pentru impozitul pe venit. Apoi a existat o reorganizare sub forma unei selecții, va fi salvat dreptul de a licita 0%?

Nu, nu este. Întreprinderile alocate sunt obligate să înceapă calculul timpului de proprietate din nou.

Întrebarea nr. 3. Două firme (pe USN) au o parte din gură. capitalul unei organizații terțe. A existat o fuziune a acestor două companii, cum se calculează momentul deținerii acțiunilor, atunci când va fi posibilă aplicarea unei rate de 0% pentru impozitul pe profit?

Va trebui să puneți această întrebare la inspecția fiscală, deoarece nu există un consens în această privință. Fie vi se va permite să adăugați termeni de proprietate înainte și după fuziune, sau (în cazul în care niciuna dintre cele două companii nu deține cel puțin 365 de zile calendaristice) pentru a începe să numere datele din nou.

Întrebarea nr. 4. Pentru compania cu care firma mea a beneficiat de dividende timp de 2 ani, sa alăturat o altă organizație. Pot să aplic în continuare rata de 0% atunci când plătesc impozitul pe dividende?

Da, perioada de proprietate a acțiunilor în acest caz nu va fi întreruptă.

Numărul întrebării 5. Filiala a plătit dividende societăților participante pentru mai mulți ani consecutivi, apoi și-a schimbat forma organizatorică și juridică. Firmele participante pot continua să aplice o rată de 0% la calcularea impozitelor pe venit?

Nu, în cazul dvs. va fi necesar să începeți să numărați din nou momentul deținerii acțiunilor din această firmă, din momentul reorganizării.

Articole similare

Trimiteți-le prietenilor: