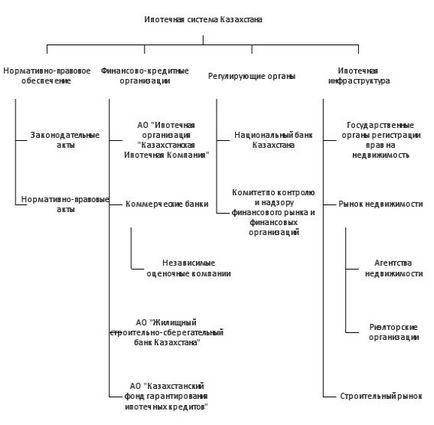

Figura 25 - Sistemul ipotecar din Kazahstan [55]

Întoarcerea acestui împrumut se efectuează timp de 15-30 de ani.

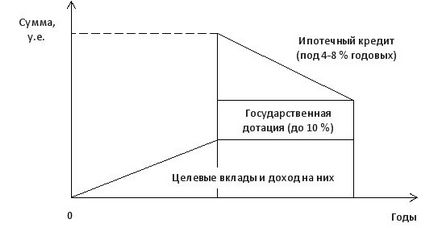

Figura 26 prezintă o diagramă a modelului clasic ipotecar american.

Figura 26 - Modelul ipotecar pe două niveluri din SUA

Figura 27 prezintă schema de împrumuturi ipotecare în contextul modelului ipotecar american.

Schema pe două nivele ("modelul american") se bazează pe piața creditelor ipotecare secundare. Esența acestui model este după cum urmează.

Banca emite un împrumut ipotecar împrumutatului în schimbul unei obligații de a transfera o sumă fixă băncii într-o anumită perioadă de timp. Această obligație a debitorului este asigurată de garanția locuințelor achiziționate.

Banca vinde un împrumut către una din agențiile ipotecare

Figura 27 - Sistemul de creditare ipotecară în modelul ipotecilor din SUA

creditare, în timp ce transferul și obligațiile de securitate. Agențiile rambursează imediat băncii fondurile plătite împrumutatului și, în schimb, sunt rugate să transfere plățile lunare primite de la acesta, minus profitul (marja) băncii la agenție. Valoarea plăților lunare, adică rata la care agenția se angajează să cumpere împrumuturi ipotecare, este stabilită de agenție însăși pe baza cerințelor investitorilor pentru randamentul instrumentelor financiare relevante.

Agenția Ipoteca, achiziționarea unui număr de credite ipotecare de la băncile comerciale, le colectează în bazine și de a crea pe baza fiecărui nou de securitate, sursa de plată pe care debitorii sunt plățile. Aceste plăți sunt garantate nu de un gaj de bunuri imobile, ci de o agenție ca entitate juridică. Implementarea de valori mobiliare garantate cu ipoteci agenții pe piața de valori și apoi, de asemenea, acționează în calitate de intermediari, care trece un investitor care cumpără o garanție, plata a agenției minus marja băncii sale.

În SUA, ratele dobânzilor la titlurile garantate cu ipoteci este doar ușor rate mai mari de titluri de stat, ca urmare a încrederii investitorilor în faptul că, în cazul implicite masive de guvernare debitori va oferi sprijinul financiar necesar pentru agențiile ipotecare pentru a rambursa obligațiile. Sprijinul acordat de stat face posibil să ia în considerare agențiile ipotecare titluri de valoare, cum ar fi, practic, fără risc, și vă permite să investească în ele investitorilor cele mai conservatoare, cum ar fi fondurile de pensii, oferind fluxul de credite ipotecare pentru cele mai ieftine pe resursele de pe piață.

Circuit de un nivel ( „modelul german“) este un model ipotecar auto echilibrat, bazat pe economii și principiul de funcționare de tip împrumut german „stroysberkass privat» - Bausparkasse, franceză Livret Epargne logement, american de economii amp; Credite.

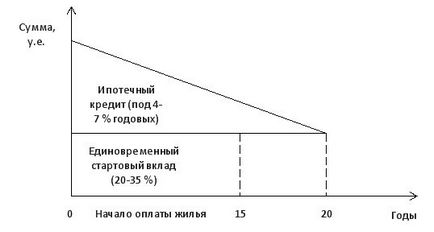

Modelul german diferă semnificativ de cel american. Principala discrepanță se bazează pe atitudinea europenilor față de proprietatea imobiliară ca pe o singură marfă unică. Aceasta, la rândul său, duce la faptul că fiecare credit ipotecar este complicată de mai multe detalii și nu poate fi unificarea decât ipotecile limitate pe piața secundară. Nimeni nu va decide repede cumpărarea unei garanții, ale cărei clauze sunt diferite în fiecare caz. Prin urmare, pentru a menține echilibrul activelor și pasivelor ale companiilor de împrumut din Germania și băncile sunt obligate să acționeze în mod activ în calitate de emitent de valori mobiliare și pentru a genera un fond suficient de mare statutar că modelul american nu este necesar. În plus, pentru a atrage fonduri pe termen lung în Germania, un sistem de conturi de acumulare (sau un sistem de economii de clădiri) este foarte dezvoltat. Esența acestui sistem este după cum urmează.

Dacă clientul dorește să obțină un împrumut de la bancă pentru a-și construi o casă, atunci mai întâi trebuie să deschidă un "cont de economii" special în banca ipotecară. Odată ce contul a acumulat o parte necesară a costurilor de acasă viitoare (va dura aproximativ cinci până la opt ani), el are dreptul la o subvenție de stat (până la 10% din costul de locuințe și un împrumut moale pentru a plăti pentru partea lipsă). Rambursarea împrumutului durează de obicei 10-15 ani. În același timp, datorită depozitelor direcționate de la instituțiile de credit, este posibilă utilizarea acestora pentru acordarea de credite cetățenilor care au solicitat un împrumut mai devreme. Modelul german deja de la început oferă cetățenilor tipuri specifice de locuințe în zonele de dezvoltare, concentrând fondurile necesare pentru dezvoltarea șantierului. Trebuie remarcat faptul că această schemă vizează persoanele cu un nivel mediu și chiar scăzut de venit.

Banca de economii de construcții, fiind o structură financiară închisă, își începe activitatea prin formarea capitalului social și are la bază propria sursă de fonduri (inclusiv fondul de locuințe) pentru emiterea de credite. Toate fondurile disponibile ale departamentului de numerar (proprii și atrase) sunt utilizate numai pentru a pune în aplicare activitățile legale, și anume de a finanța construcția de locuințe și de a emite împrumuturi ipotecare pentru achiziționarea de apartamente construite [52].

Figura 28 prezintă schema modelului ipotecar german.

Figura 28 - Model ipotecar german la un nivel

Figura 29 prezintă schema de creditare ipotecară în contextul modelului ipotecar european.

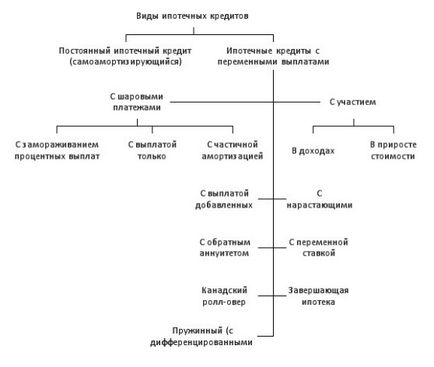

Acum, luați în considerare modelele de rambursare a datoriilor de bază prezentate în Figura 30, care sunt utilizate pentru a reduce riscurile de creditare [2].

Creditele ipotecare variază în funcție de sistemele de emitere, rambursare și întreținere. Cele două tipuri principale de credite ipotecare sunt o ipotecă permanentă și un împrumut cu plăți variabile.

Principalul tip de ipotecă permanentă este un împrumut de auto-amortizare.

Figura 29 - Schema de creditare ipotecară în modelul ipotecar european

Figura 30 - Modele de bază ale rambursării datoriilor

Împrumuturile ipotecare cu o rată fixă a dobânzii, plăți periodice egale (standard sau de auto-depreciere) sunt istoric primul și cel mai simplu tip de împrumut ipotecar.

Plata periodică include rambursarea datoriilor și plata dobânzilor la împrumut. Valoarea plății este definită ca suma care trebuie plătită lunar pentru a rambursa integral împrumutul pe durata contractului de împrumut la o anumită rată a dobânzii. Plata se determină ținând cont de valoarea curentă a fluxului de numerar.

Cu alte cuvinte, acest tip de împrumut necesită plăți lunare egale, inclusiv 1 / 12fiksirovannoy rata anuală a dobânzii înmulțită cu suma soldului restant din împrumutul de la începutul lunii, iar soldul restant din valoarea principalului creditului. Împrumutatul plătește o sumă egală în fiecare lună pentru întreaga perioadă de împrumut, ceea ce face posibilă repartizarea uniformă a datoriei. În primii ani cea mai mare a plății este de interes, deoarece valoarea datoriei este încă foarte mare, ponderea plăților de dobânzi este redus treptat, în timp ce proporția de restante crește soldul creditului;

Luați în considerare tipurile de împrumut cu plăți variabile, prezentate în Figura 30.

Un împrumut de primăvară sau un împrumut cu o plată principală fixă (metoda diferențiată). Caracteristicile creditării sunt după cum urmează:

- plăți fixe periodice pentru rambursarea principalului;

- dobânzi pentru restul datoriei.

O variație a împrumutului este plata în doar câțiva ani a plăților de dobânzi și apoi plata unor plăți egale la datorie și dobânzi din soldul restant al împrumutului.

Un credit ipotecar cu plată "cu bilă" prevede o rambursare mare a principalului după cinci sau șapte ani, eventual în alte perioade. Termenul de împrumut este de 30 de ani, rata dobânzii este fixă, dar mai mică decât creditele standard de 30 de ani. Într-o anumită perioadă de timp, valoarea principalului datoriei fie nu este rambursată deloc, fie o mică parte din aceasta este rambursată.

Creditul cu venituri și câștigurile de capital este o schemă de finanțare în care creditorul este direct implicată în investiții: atât creditor și primește plăți pe împrumut, și o anumită parte dintr-un venit regulat și (sau) din valoarea creșterii valorii proprietății.

Participarea creditorului poate fi diferită. Deci, el poate pretinde a fi o parte din excesul de chirii, partea excedentară a venitului net din exploatare (împrumut cu venituri), o parte din câștigul de capital sau veniturile din vânzarea de bunuri imobiliare (împrumut cu participare la câștiguri), etc.

Un împrumut cu plăți incrementale se aplică debitorilor care se bazează pe creșterea veniturilor. Rata dobânzii și durata împrumutului sunt fixe, însă valoarea plăților lunare pe împrumut în primii ani este mai mică decât în cele ulterioare. Termenii împrumutului includ rata anuală de creștere a sumei plăților lunare. Într-o anumită etapă, plățile încep cu plăți egale în cadrul schemei de împrumut care se autoapreciă.

Rambursările lunare ale împrumuturilor în primii ani sunt insuficiente pentru a acoperi întreaga sumă a dobânzii acumulate din valoarea principalului datoriei. Diferența dintre plățile și dobânda acumulată adăugată la valoarea principalului datoriei, și în primii ani ai datoriei de împrumut este o amortizare negativă. Nivelul mai ridicat al plăților în anii următori se calculează astfel încât să se achite integral suma majorată a datoriei. Valoarea majorării plăților pe o anumită perioadă de timp este limitată de legislație.

Împrumutul cu anuitate inversă finanțează costurile curente ale proprietarului de locuințe. Presupune o scădere a plăților la împrumut la sfârșitul termenului sau încetarea acestuia. Obiectivul principal al acestui model de creditare este de a sprijini pensionarii care au nevoie de fonduri suplimentare și de locuințe proprii.

Credit cu rată variabilă vizează un risc mai echitabil rată de distribuție, care să permită creditorilor schimba periodic rata dobânzii la împrumut pe termen lung, în conformitate cu un anumit indice (procentaj de bonuri de tezaur, certificate de depozit, etc.).

în caz de răsturnare canadian. Acest tip de ipotecă se caracterizează prin rată variabilă la intervale de timp prestabilite (trei până la cinci ani). O variantă a acestui împrumut - un împrumut cu o rată de negociere, cu excepția perioadelor în care modificări ale ratelor dobânzilor sunt limitele stipulate.

Împrumuturile finale (credite cu garanție reangajată) au mai multe soiuri și ele însele reprezintă un caz special de finanțare secundară (junior). Esența acestui tip de împrumut, care a împrumutat o proprietate a oferit un al doilea împrumut pe care sunt trimise plățile către rambursarea primului împrumut. Ratele pentru aceste împrumuturi sunt de obicei mai mari decât pentru primul împrumut.

Împrumutul cu plata dobânzii este de a clasifica dobânda adăugată la valoarea principalului, iar rezultatul este împărțit la numărul de perioade de rambursare pentru a identifica amploarea plata următoare. Astfel de împrumuturi sunt utilizate pentru împrumutul de bunuri personale și presupun posibilitatea rambursării anticipate a împrumutului [2].

1. Descrieți creditarea ipotecară ca sursă de finanțare a investițiilor.

2. Care sunt funcțiile subiecților sistemului ipotecar din Kazahstan?

3. Dezvoltarea creditării ipotecare în Kazahstan.

4. Determinați definiția și explicați diferențele cheie dintre modelele clasice de creditare ipotecară.

Trimiteți-le prietenilor: