Investițiile sunt investiții pe termen lung pentru a genera venituri în viitor.

Cererea de investiții este cererea de bunuri de investiții pentru a restabili echipamentele uzate și pentru a crește capitalul real.

Clasificarea investițiilor se realizează din diverse motive.

În primul rând, aceștia alocă investiții brute și nete. Investițiile brute reprezintă o creștere generală a capitalului social. Investiție brută = investiție netă + depreciere. Investițiile brute includ:

1) investițiile în active fixe din producție;

2) investiții în construcția de locuințe;

3) investiții în stocuri.

Dacă investiția brută este mai mare decât amortizarea, atunci investiția netă este pozitivă (se înregistrează o creștere a stocului de capital, producția se extinde). Dacă investiția brută este mai mică decât amortizarea, atunci investiția netă este negativă: capitalul existent este "mâncat". Dacă investițiile brute sunt egale cu deprecierea, atunci stocul de capital rămâne la același nivel, există o continuare a producției la aceeași scară.

În al doilea rând, ținând seama de factorul de timp, investițiile pot fi împărțite pe termen scurt și pe termen lung.

În al treilea rând, obiectul investiției este împărțit în:

1) materiale - obiectul investiției este terenuri, imobile;

2) investiții necorporale - investițiile sunt îndreptate spre achiziționarea de licențe, brevete, cunoștințe;

3) financiare - obiectul investiției sunt titluri (acțiuni, obligațiuni).

În al patrulea rând, investițiile sunt împărțite în acțiuni directe sau reale (cumpărarea directă de active corporale) și în portofoliu (cumpărarea de valori mobiliare).

În al cincilea rând, conform teoriei lui Keynes, investițiile induse (stimulate) sunt investiții care conduc direct la o creștere a producției. Dar, pe lângă indus, există și investiții autonome care nu duc la o creștere a volumului mărfurilor produse în perioada curentă. Ele sunt asociate cu introducerea de noi tehnologii, crearea unui nou produs. Rezultatele cheltuielilor autonome afectează pe termen lung, conducând atât la creșterea volumului producției, cât și la creșterea calității acesteia.

Investițiile în active fixe și investițiile în construcția de locuințe sunt investiții fixe. Investițiile în stocuri reprezintă o parte în schimbare a investiției.

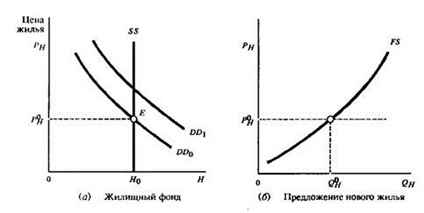

Investiții în construcția de locuințe - costul construcției de case noi, precum și reconstrucția și întreținerea stocului de locuințe existent în stare normală. În ceea ce privește termenul și natura investiției, aceste investiții sunt pe termen lung și directe; prin forma de proprietate pot fi de stat, municipale și private; Potrivit sursei de finanțare, se pot referi la orice subspecie: proprie sau atrasă. Partajate în practică, participarea la capital în construcții are toate semnele de activități de investiții realizate sub formă de investiții de capital. Obiectivul de investiții poate fi atât de natură antreprenorială, cât și de profit și de consum, și poate fi semnificativ numai pentru investitorul însuși, de exemplu, obținerea unei proprietăți pentru propria sa reședință. Domeniile principale de investiții pe piața imobiliară pot fi împărțite în: investiții în proiecte inovatoare, proiecte de producție, imobiliare pentru renovare, terenuri pentru construcții, contracte de investiții pentru construcția de locuințe etc. Investițiile pot fi considerate numai astfel de proprietăți, utilizarea acestora conducând la creșterea valorii acesteia. În special, când investiți fonduri în construcția unui obiect, rezultatul unei investiții este obiectul însuși, creșterea poate fi estimată ca diferența dintre fondurile investite și prețul de piață al obiectului construit. Teoria investițiilor în locuințe începe cu luarea în considerare a cererii pentru stocul de locuințe disponibil. În Fig. 1a prezintă cererea pentru locuință - curba DDo. Cu cât prețul locuințelor este mai scăzut, cu atât mai mare este cererea. Poziția curbei cererii în sine depinde de o serie de indicatori economici: în primul rând, cu cât este mai mare nivelul de avere, cu atât mai mare este cererea de locuințe. Astfel, creșterea bogăției ar muta curba cererii de DDo la poziția DD1. În al doilea rând, cererea de locuințe ca tip de activ depinde de venitul real al altor active. Dacă venitul pentru alte tipuri de avere, cum ar fi obligațiunile, este scăzut, atunci locuințele arata ca o formă mai atractivă de a investi averea. Cu cât venitul este mai mic pentru alte active, cu atât mai mare este cererea de locuințe. În al treilea rând, cererea de locuințe depinde de venitul net primit din proprietatea fondului locativ. Venitul brut (înainte de contabilizarea costurilor) constă fie în chirie, în cazul în care sunt închiriate case, fie din venitul implicit pe care proprietarul casei îl primește de la locuința în casă și din câștigurile de capital ca urmare a creșterii valorii fondului locativ. La rândul său, costul deținerii fondului de locuințe constă în plata ratelor dobânzilor (de obicei ratele dobânzilor ipotecare) + impozitele pe proprietăți imobiliare și amortizarea. Aceste costuri sunt deduse din venitul brut, iar ajustările după impozitare determină venitul net. Creșterea venitului net din locuințe, cauzată, de exemplu, de o scădere a ratei dobânzii la creditele ipotecare, face din stocul de locuințe mai mult. Prețul locuinței este determinat de intersecția curbei cererii cu curba de aprovizionare a fondului locativ. În orice moment, aprovizionarea cu bunuri imobiliare este fixă: există un fond de locuințe care nu poate fi ajustat rapid ca urmare a unei schimbări de preț. Curba de aprovizionare pentru stocul de locuințe este curba SS. Prețul de echilibru al locuințelor este intersecția curbelor de cerere și ofertă.

Investiții în stocuri - o schimbare a stocurilor de materii prime înainte de utilizarea lor și în stocurile de produse finite înainte de a le vinde. Investiții în stocuri:

- sunt evaluate negativ dacă cresc;

- sunt evaluate pozitiv, dacă sunt reduse.

Investițiile în active fixe reprezintă o parte semnificativă din investiția totală a oricărei întreprinderi. Ar trebui să se țină seama de faptul că indicatorul volumului investițiilor în active fixe nu este constant. În procesul de producție, în funcție de necesitățile de bază ale întreprinderii, această cifră se poate schimba. Se disting următoarele tipuri de investiții în active fixe (în sferele de investiții financiare): agricultura; vânătoare și silvicultură; sfera de construcție; industrie; Lucrari de hotel si restaurante; transport și comunicare; comerț; repararea mașinilor și a produselor de uz casnic; pescuit; protecția sănătății; educație; sfera administrației publice; cultura și sportul. În aceste domenii, dinamica investițiilor în active fixe este urmărită în mod constant. Bineînțeles, factorii care influențează modul în care investiția în capitalul fix al unei întreprinderi afectează funcționarea acesteia sunt afectate de diferiți factori. La nivel național, aceasta poate fi:

Scăderea investițiilor în active fixe poate fi rezultatul ineficienței politicii de investiții în stat. Un factor important care se poate reflecta și în modul în care investițiile străine intră în capitalul fix este nivelul inflației din țară. La nivel local, în ceea ce privește regiunile individuale ale țării, volumul investițiilor în active fixe poate fi afectat de:

- competitivitatea produselor propuse;

- gradul de utilizare a capacității de producție și a mijloacelor fixe;

- raționalitatea în abordarea resurselor disponibile ale întreprinderilor.

Surse de fluxuri financiare: fondurile proprii ale companiei, activele fondurilor funciare, precum și brevetele, mărcile comerciale, care se referă la activitatea industrială. De asemenea, investițiile în active fixe provin din activele atrase ale companiei.

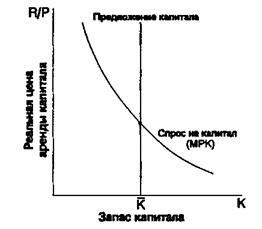

O firmă tipică decide cu privire la valoarea capitalului utilizat: compară costurile și beneficiile fiecărei unități de capital suplimentare. Firma angajează capital la o rată de R și își vinde produsele la un preț de R. Costurile reale pe unitate de capital pentru o firmă sunt R / P. Rezultatul utilizării unei unități de capital este produsul marginal al capitalului (MRK), adică emisiune suplimentară, obținută prin utilizarea unei unități suplimentare de capital. Odată cu creșterea volumului capitalului utilizat, produsul său marginal este redus: cu cât este mai mare capitalul pe care îl are firma, cu atât mai mică va fi creșterea producției cu adăugarea unei unități de capital. Am ajuns la concluzia că pentru a maximiza profit, firma crește capitalul închiriat până când produsul marginal al capitalului scade la nivelul prețului real al chiriei de capital. Astfel, graficul produsului marginal al capitalului ne dă un grafic al cererii de capital:

Pentru a determina care variabilele afectează valoarea de echilibru a prețului perceput pentru închirierea de capital, vom lua ca bază pentru funcția de producție a Cobb-Douglas. Funcția Cobb-Douglas este scrisă: Y = ACT. produsul marginal al capitalului într-o funcție Cobb-Douglas este înregistrată, în cazul în care K - capitalul, L - muncă, A - parametru care indică nivelul de tehnologie, și - un parametru mai mare decât zero și mai puțin de una, care măsoară proporția de aport de capital în producția de produse finite.

Articole similare

-

Investiții în proiectul de construcții de locuințe și apartamente și justificare

-

Investiți în aur - ia în considerare toate argumentele pro și contra

Trimiteți-le prietenilor: