Prezentare generală a strategiilor de tranzacționare pe bază de spread

În primul rând, trebuie să înțelegeți conceptul de răspândire (instrument de răspândire sau compozit). De fapt, orice instrument de tranzacționare poate fi reprezentat cu următoarea formulă:

unde Xj - prețul instrumentului tranzacționat (de exemplu EURUSD - 1,3550),

wj - factorul său de ponderare (cel mai adesea 1 este folosit, destul de ciudat).

Un exemplu simplu - ce se întâmplă cu arbitrajul obișnuit între doi brokeri valutari? Apropo, elementele de bază ale arbitrajului pot fi citite în articolul nostru de arbitraj Forex. Această formulă va aprofunda înțelegerea principiului tranzacționării arbitrajului. Va arata cam asa:

Acum devine mai clar?

Astfel, orice strategie de tranzacționare cu perechi sau de portofolii, precum și arbitrajul, este un caz special de tranzacționare a spread-urilor!

Deci, am turnat "fundația" teoretică cu concret de cunoaștere, mergem mai departe!

Acum așteptați o scurtă scufundare în jungla de comercializare a spread-urilor, vom lua în considerare trei domenii principale de comerț cu răspândire:

- Tranzacționarea asociată

- Tranzacționarea în contracte futures și valută

- Indexul / Portofoliul Arbitraj

1. Dubla tranzacționare

Probabil cea mai populară strategie a celor trei prezentate. În cea mai mare parte este neutră pe piață (sau delta-neutră) și destul de variabilă, dar veți avea nevoie de cunoștințe de matematică (nu-nu, nimic serios!) Pentru o utilizare mai eficientă.

Ideea de bază este să luăm două active fundamentale (în mod ideal) "conectate", de exemplu, cel mai simplu exemplu este GOOG-ul obișnuit și acțiunile GOOGL privilegiate (de vot) ale corporației americane Google:

Un element afectează celălalt, astfel încât mișcarea prețurilor lor are loc cu o anumită parte a "simetriei" - o scădere a prețului - o alta "o urmează" și viceversa. Această "simetrie" se numește corelație. Să ne întoarcem la definiția oficială a conceptului de "corelație":

Corelația este o măsură statistică a mișcării a două sau mai multe serii de timp (la care se referă citatele) relativ una față de cealaltă. Corelația este exprimată ca un număr cu valori posibile de la -1 la +1. O corelație pozitivă de 100% sau o corelație egală cu una înseamnă că un activ repetă complet mișcările celeilalte - în cazul în care unul, acolo și altul! Și invers, o corelație negativă de 100% arată că mișcările de active sunt complet opuse - una devine mai scumpă, iar cealaltă devine mai ieftină. A treia opțiune este o corelare egală cu zero - un indicator care indică faptul că valorile activelor sunt absolut independente una de cealaltă și se mișcă aleatoriu.

Acțiunile Google sunt, probabil, prea legate (de exemplu, acțiuni ale unei companii!) De exemplu, tranzacționarea perechilor, să examinăm un alt exemplu, de exemplu GLD și SLW (companiile miniere):

Coeficientul corelației lor este egal cu 0,89 (este foarte mult, de fapt!) Și, după cum se poate vedea, mișcările lor sunt foarte asemănătoare. Să vedem cum va arăta în formula noastră universală a instrumentului de răspândire (și dacă este universal la toate):

După cum puteți vedea, instrumentul de răspândire construit de formula se întoarce constant la prețul "mediu" în jur de 47 USD. Astfel, putem „cumpăra“, a spredovy, sau sintetice, cum este numit, instrumentul este ieftin (aur cumpărate și vândute SLW, în conformitate cu formula), și vinde-l atunci când reveniți la „mediu“, sau atunci când prețul merge până la frontiera superioară a coridorului (și invers!). Firește, în această strategie, ca și în multe altele, există capcane, în special, comercianții obișnuiți se pot confrunta cu unele dificultăți legate de căutarea unor active foarte corelate. Dar, din fericire, pe site-ul nostru există servicii speciale: corelarea și selectarea perechilor. care ajută comercianții, în special începătorii, să verifice activele cu privire la coeficientul de corelație și să selecteze perechi bune pentru tranzacționare.

Astfel, cea mai simplă strategie de perechi de tranzacționare este după cum urmează: a găsi instrumente cu mare corelare construiesc sunt un instrument integral care va avea un randament ridicat la un preț de „mediu“ (poate fi necesar să se schimbe greutatea la instrumentul rezultat a fost mai previzibil) și comerțul, respectând principala regulă a comerciantului - "Cumpărați scăzut, vindeți"!

Următoarea oprire este tranzacționarea contractelor futures și a spread-urilor valutare.

2. Tranzacționarea în contracte futures și valută

Această strategie de „mare“ în multe sensuri ale cuvântului, cu sute de combinații, și contrastul favorabil majoritatea altor strategii (în special, comerțul pereche) este că cele mai multe dintre aceste combinații, din cauza naturii sale fundamentale \ sezonier, sunt cunoscute, și anume Nu trebuie să căutăm active corelate, au fost găsite pentru noi!

Cu Megatrader program poate tranzacționa tartinabile CFD-futures, care au atât avantaje, cât și dezavantaje asupra contractelor futures convenționale - din numărul de avantaje poate fi remarcat posibilitatea de levier mai mare pentru operațiunile neajunsurilor - „off-piață“ natura CFD-contracte, în contrast din contractele futures tranzacționate la nivel central. În plus, un avantaj extrem de important al contractelor CFD este posibilitatea de a tranzacționa loturi incomplete, în timp ce contractele futures sunt standardizate și nu pot fi disponibile comercianților cu un depozit mic.

Deci, care sunt marjele futures și moneda în general? Sunt mai mult decât suficiente!

Să ne uităm la fiecare strategie mai aproape.

1. Diferențele de calendar sunt adesea prezente în portofoliile de comercianți și manageri în fonduri de investiții. sunt o strategie cu risc scăzut și venit mediu. ele sunt numite și răspândirea „orizontal“ (daca te uiti la piata la termen ca o matrice, în cazul în care rândurile sunt contractele futures, iar coloanele - data de expirare - aceasta va arata foarte răspândit pe orizontală, astfel încât se poate spune că numele adevărat).

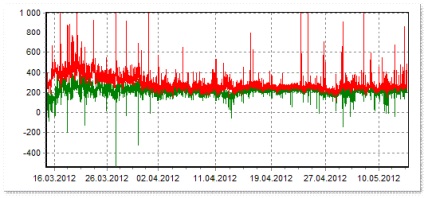

Cel mai adesea, programul difuzării calendarului arată astfel:

Doar "colectează" și doar comerțul din cauza naturii sale de întoarcere. Deci, aici sunt elementele de bază ale distribuției calendaristice (uneori denumite și arbitraj calendaristic):

Avem nevoie de un instrument care are date de expirare / executare - de exemplu, un contract futures.

Iată cum arată în MegaTrader:

2. Tranzacții inter-piață și inter-piață

Piața futures este plină de instrumente apropiate și corelate: uleiul Brent și WTI, soia, untul și făina, zahărul de cacao-cafea, porumbul, grâul și multe alte combinații. Deci, de ce există o astfel de corelație între aceste bunuri? Pur și simplu, să ia de exemplu situația: ce se va întâmpla cu prețurile de ulei de soia (fabricate din soia, dar este secrete din interior, nu un cuvânt) în cazul unei recolte abundente de soia în acest an? Prețul fasolei va scădea dramatic, deoarece aprovizionarea va depăși cererea, în mod natural. Companiile de producție vor putea cumpăra mai ieftin boabe, reducând costurile și producând ulei de soia "mai ieftin", care va fi și mai mult decât de obicei - prețul va scădea, de asemenea. Astfel, tocmai am considerat un exemplu ilustrativ al corelării prețurilor materiilor prime la un nivel fundamental.

Există mai multe spread-urile „nominale“: fisura se raspandeste (numele vine de la procesul de rafinare a petrolului - cracare în sine - cracare) între ulei și produse din acesta - benzină și ulei de combustibil, accident se răspândește - între soia și produsele lor - făină de soia și ulei de soia se extinde între alte instrumente conexe, cum ar fi de aur și argint, platină și argint, paladiu, argint și multe alte combinații „metal“, iar spread-urile de schimb valutar (implementate mai ușor în Forex decât în piața futures) și indicele tartinabile. cel mai adesea fiind intermarket (de exemplu, DOW-SP500, DAX-FTSE și alți indicatori economici corelați). După cum puteți vedea, alegerea este imensă, toată lumea se poate răspândi pentru el și buzunarul său.

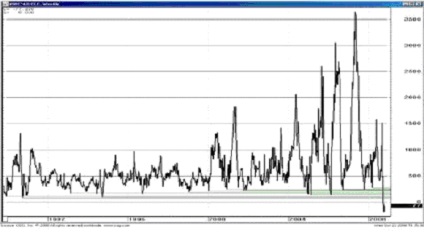

Să aruncăm o privire asupra răspândirii inter-mărfurilor, de exemplu, a diagramei spread-ului:

Este staționară (se mișcă în jurul unei dimensiuni), nu-i așa? Cele mai corecte spații "compuse" sunt similare cu acestea.

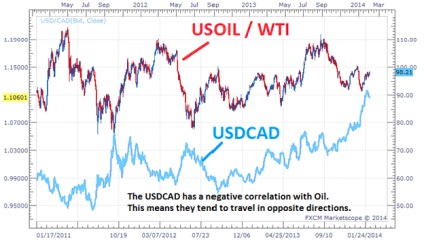

Piața valutară, de fapt, fiind un sistem închis, determină în sine dependența ratelor încrucișate, așa-numitele rate încrucișate, de ratele de schimb "majore" ale principalelor monede. De fapt, piața Forex este întotdeauna în paritate (dacă nu - băncile și producătorii de piață ajută la aceasta), astfel încât participanții să nu aibă posibilitatea de a obține un profit fără riscuri. Cu toate acestea, aceasta nu este singura relație pe Forex. Datorită interconectării economiilor unor rate de țări ale monedelor lor naționale încep să fie puternic corelate între ele sau cu futures de mărfuri în cazul în care miniere \ de fabricație a unei tranzacționate la bursă futures de mărfuri este unul dintre elementele principale ale exporturilor. exemple:

Marca petroliere WTI și USDCAD ...

AUDUSD și aur ...

Puteți afla corelația perechilor valutare pe pagina de corelare.

Și ultima strategie, probabil cea mai dificilă, dar potențialul său este mare:

3. Arbitrajul index / portofoliu

Mii de instrumente compozite sunt tranzacționate pe bursele mondiale. Unelte compuse din mai multe componente. Exemple? Vă rugăm, de exemplu, indicele DAX - constă în cele mai mari 30 de acțiuni din Germania. Sau un alt exemplu - fonduri de fonduri ETF, care constau din coșuri variind între 2 și 6000 de active! Răspândiți instrumentele în toată gloria! Cu toate acestea, dacă creați propriul instrument sintetic care repetă complet sau parțial compoziția "gata", puteți face schimb de diferențe în prețul lor, de fapt - arbitraj, deoarece instrumentele nu sunt doar similare, ele sunt aceleași.

Pentru a aplica această strategie, trebuie să cunoașteți componentele instrumentului și cum să le calculați.

Instrumentul index / compus poate fi, de asemenea, reprodus prin formula noastră de calcul tabelar, de exemplu, indicele DAX va arăta astfel:

DAX = 0,1 * EOA + 0,097 * SIE + 0,078 * ALV + 0,077 * BAY +. + 0,004 * HNR1.

Trebuie să spun de ce indexul sau arbitrajul de portofoliu este "favoritul" și principala strategie a majorității fondurilor speculative și a băncilor?

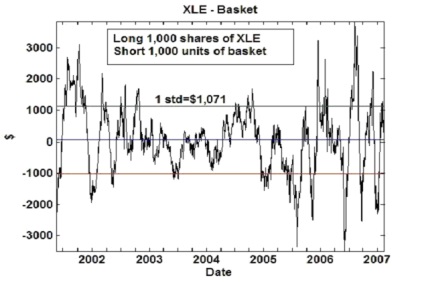

Să aruncăm o privire la programul posibil (utilizat de fondul ETF XLE - Sectorul energetic - împotriva coșului de acțiuni, din care acesta este constituit):

După cum puteți vedea, răspândirea se întoarce constant la valoarea medie - zero. Este foarte ușor să tranzacționați, este foarte ușor să automatizați, de exemplu, utilizând indicatorul Banda Bollinger.

concluzie

Din analiza de mai sus a acestor strategii se pot înțelege următoarele:

- Aceasta nu este fizica nucleara, dupa cateva zile de lectura si "intelegerea" esentei raspandirii, aceste strategii pot fi folosite de incepatori si amatori de tranzactionare.

- Risc scăzut, pentru că suntem constant compensați (unul împotriva altui instrument) și, de cele mai multe ori, neutri în raport cu piața - comerțul mișcării reciproce a activelor nu absolut!

- Profitabilitate ridicată potențial - în special atunci când utilizați CFD cu umerii.

- Variabilitate imensă - nu trebuie să concurezi pentru fiecare milisecundă cu alți comercianți, așa cum facem de obicei în alte tipuri de arbitraj - putem doar să "creăm" propriul nostru instrument de arbitraj!

Notificarea riscului: Tranzacționarea instrumentelor financiare atrage un nivel ridicat de risc și poate duce la pierderea tuturor investițiilor. Utilizând informațiile și produsele software furnizate pe site, sunteți de acord că acționați pe propriul risc și că vă asumați întreaga responsabilitate pentru posibile pierderi și pierderi. Megatrader Ltd nu va fi răspunzător pentru niciun fel de pierderi cauzate de utilizarea produselor software sau a completărilor aduse acestora. Toate informațiile de pe site sunt furnizate numai în scop informativ și nu constituie baza pentru luarea deciziilor de investiții. Toate exemplele afișate pe site sunt demonstrative și nu implică promisiuni de profitabilitate în viitor. Trebuie să înțelegeți că veniturile primite în perioadele anterioare nu pot fi o garanție a veniturilor în viitor. Înainte de începerea unei tranzacții, asigurați-vă că sunteți conștient de toate riscurile posibile bazate pe experiența și cunoștințele dumneavoastră.

Trimiteți-le prietenilor: