Norm, permițându-vă să aplice o deducere de TVA nu numai în perioada în care dreptul la ea, dar în perioadele ulterioare, nu se aplică în cazul tuturor tipurilor de deduceri.

Dar numai cu condiția ca cetățeanul auditat să-i ia în apartament.

În cazul în care biletul de avion pentru un angajat detașat a fost cumpărat în formă electronică, pentru a confirma costurile "rutiere" în scopuri "profitabile", este necesară, de asemenea, un pas de îmbarcare cu un marcaj. Și dacă nu există astfel de urme pe aeroportul străin?

Site-ul web al Fondului de pensii conține versiunile actuale de programe gratuite pentru pregătirea și verificarea documentelor de raportare prezentate în fond.

Cel mai adesea, angajații se adresează angajatorului pentru deducerea impozitului pe venit pentru copii. Și e bine dacă angajatul are doar un copil. Și dacă, de exemplu, patru și doi dintre aceștia sunt deja în vârstă, atunci contabilul poate avea întrebarea în ce măsură să acorde o deducere pentru "copil". Pentru a ajuta în această situație, noul nostru Calculator va veni.

Din anul următor, cetățenii care au dreptul să beneficieze de impozitul pe proprietate, de transport și / sau de impozit pe teren, nu vor trebui să prezinte IPNS documentele care confirmă dreptul la prestații.

Întrebările au fost răspunsate de E.O. Kalinchenko, economist-contabil

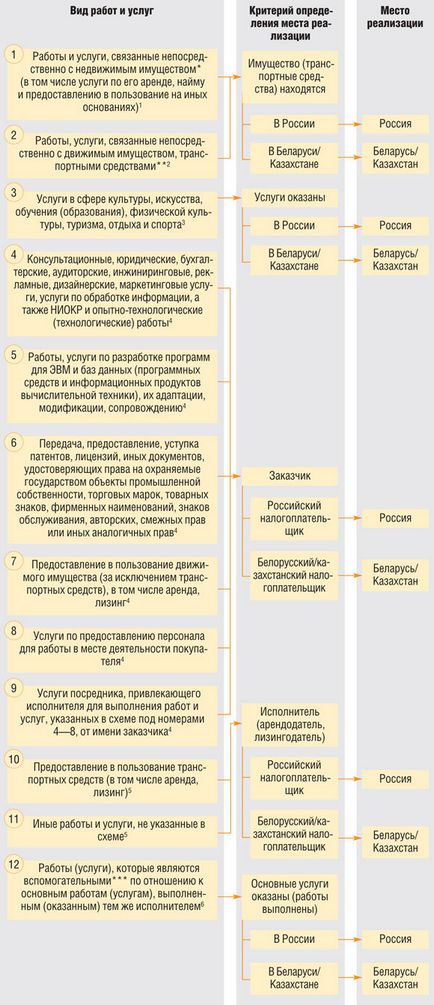

Identificarea locului de implementare este adesea dificilă. Prin urmare, înainte de a ne întoarce la răspunsurile la întrebări, vom arăta în ce cazuri locul de realizare este recunoscut de Rusia și în care - Belarus sau Kazahstan. Apoi, în tabel, menționăm responsabilitățile ce revin executorilor ruși și clienților ruși, în funcție de țara în care se desfășoară lucrările (serviciile).

Mai jos este o diagramă a locației lucrărilor (serviciilor). Dar mai întâi vom descifra conceptele utilizate în schemă.

* Imobiliare - terenuri și subsolului, corpurile de apă izolate și tot ceea ce este ferm conectat la sol, adică, obiecte, mutați-le fără daune disproporționate în raport cu scopul lor (inclusiv păduri, clădiri, conducte, etc ...) Art. 1 din Protocolul privind lucrările (serviciile).

** Bunuri mobile - lucruri care nu au legătură cu bunurile imobile și cu vehiculele. 1 din Protocolul privind lucrările (serviciile). Mijloace de transport - maritime și aeronave, nave de navigație internă și mixtă "navigație fluvială"; material rulant feroviar; autobuze; Vehicule, inclusiv remorci și semiremorci; containere de marfă s. 1 din Protocolul privind lucrările (serviciile).

*** În opinia Ministerului Finanțelor, auxiliari sunt, de exemplu:

Documentele care confirmă locul realizării lucrărilor (serviciilor) sunt articolul 2 al art. 3 din Protocolul privind lucrările (serviciile).

- contract de prestare de servicii, furnizare de servicii;

- documente care confirmă performanța muncii, prestarea serviciilor.

Protocolul privind lucrările (serviciile) menționează și alte documente prevăzute de legislația națională a statelor membre ale Uniunii vamale. Cu toate acestea, Codul fiscal al Federației Ruse nu necesită alte documente suplimentare. 148 din Codul fiscal.

Acum vom înțelege obligațiile de TVA ale executorilor și clienților ruși. Ele depind de țara care este locul de realizare a lucrărilor (serviciilor).

Locul de muncă (servicii)

Obligațiile de TVA ale unei contrapartide ruse în baza unui contract de prestare a serviciului (prestări de servicii)

Contrapartida rusă - interpret

Contrapărți ruse - client (cumpărător)

În cazul în care artistul străin nu este înregistrat la autoritățile fiscale ruse - indiferent dacă clientul rus (cumpărător) plătitor de TVA sau nu, trebuie să îndeplinească îndatoririle de un agent fiscal și art. 2 din Protocolul privind munca (serviciile); Nr. 1, 2 linguri. 161. Punctul 4 al art. 346,1. paragraful 5 al art. 346.11 din Codul fiscal.

- <или> dacă lucrările (serviciile) sunt supuse TVA-ului:

- să calculeze TVA-ul rusesc din vânzarea de lucrări (servicii) (plata în avans în caz de primire) și să-l rețină din banii datorați în baza contractului partenerului din Belarus (Kazahstan) din pp. 1, 2 linguri. 161 din Codul Fiscal al Federației Ruse;

- întocmește o factură pentru paragraful 3 al art. 168. par. 5, 6 linguri. 169 din Codul Fiscal al Federației Ruse;

- să plătească TVA-ul la buget simultan cu transferul de bani către partenerul belarus (kazah) la punctul 4 din art. 173. Secțiunea 4, art. 174 din Codul Fiscal al Federației Ruse;

- a depune o declarație de TVA p. 5, art. 174 din Codul Fiscal. Taxa datorată trebuie reflectată în secțiunea 2 a declarației și secțiunea V din Procedura de completare a declarației TVA;

- <или> dacă lucrările (serviciile) nu sunt supuse TVA - să depună o declarație de TVA p. 5, art. 174 din Codul Fiscal. după ce a completat denumirea agentului fiscal 7 din declarație și secțiunea XII a Procedurii de completare a declarației TVA.

Agenție plătită TVA:

- <или> este acceptat pentru deducere - în cazul în care clientul rus - plătitor de TVA și lucrări (servicii) sunt destinate activităților supuse TVA poziția 3, art. 171 din Codul Fiscal al Federației Ruse;

- <или> este inclusă în costul serviciilor achiziționate articolul 2 din art. 24. Secțiunea 2, art. 170 din Codul fiscal - în cazul în care clientul rus nu este plătitor de TVA este scutită de TVA sau taxe este plătitor de TVA, dar a achiziționat lucrări (servicii) sunt destinate operațiunilor neimpozabile;

- <или> se înregistrează în cheltuieli la calcularea impozitului la USNO (obiect "venit minus cheltuieli") sau ESKH - în cazul în care clientul rus aplică sistemul simplificat de impozitare sau plătește subcontractul ESKN. 8 alin. 2 din art. 346,5. polițist. 8 p. 1 al art. 346.16 Codul Fiscal al Federației Ruse.

În cazul în care lucrările (serviciile) fac obiectul TVA din Belarus (Kazahstan), trebuie să plătiți TVA-ul suportat în costul lucrărilor (serviciilor) de către partenerii din Belarus (Kazahstan) ai Art. 2 din Protocolul privind lucrările (serviciile).

În cazul în care lucrările (serviciile) nu sunt supuse TVA-ului bielorusă (kazah), taxele TVA nu vor apărea conform art. 2 din Protocolul privind lucrările (serviciile).

Acum, să ajungem la răspunsurile la întrebările dvs.

În cazul în care contractul nu include TVA, agentul rus consideră că taxa este de 18%

OA Tyminskaya, orașul Velikiye Luki

: Strict vorbind, Codul Fiscal al Federației Ruse obligă agentul fiscal să calculeze și să rețină TVA din sumele datorate unui partener străin de la punctul 2 al art. 161 din Codul Fiscal. Cu toate acestea, firma din Belarus probabil nu va fi de acord să primească plata de la dvs. pentru minus TVA rusesc.

TVA externă în cheltuieli: FTS - pentru, Ministerul Finanțelor - împotriva

AY Nikeshina, Tambov

Compania noastră a importat bunuri din Belarus. Serviciile pentru livrarea lor au fost prestate de transportatorul belarus. În contractul cu el, suma alocată TVA este alocată. Ce trebuie să facem cu impozitul: deducem sau includem în cheltuieli "profitabile"?

: Nu aveți dreptul să deduce TVA-ul dedus din partea transportatorului din Belarus. La urma urmei, acesta este un impozit acumulat conform legislației Republicii Belarus. 5 p. 1 al art. 3 din Protocolul privind lucrările (serviciile); paragraful 2 al art. 171 din Codul fiscal.

Există o altă opțiune: TVA-ul din Belarus poate fi inclus în costul serviciilor de transport și, în consecință, este atribuit costurilor ca parte a costului livrării de bunuri în sub. 3 p. 1 al art. 268. Art. 320 din Codul Fiscal. Dar Ministerul Finanțelor se opune.

BULANTSEVA Valentina Alexandrovna

Șef al Departamentului de Impozitare a Profiturilor al Organizațiilor Departamentului pentru Politica Taxelor și Tarifelor Vamale al Ministerului de Finanțe al Rusiei, Economist Onorat al Federației Ruse

"Problema posibilității de recunoaștere a taxelor (inclusiv TVA) ca parte a cheltuielilor este reglementată de sub-secțiune. 1 p. 1 al art. 264 din Codul Fiscal, unde se precizează că taxele incluse în legislația Federației Ruse sunt incluse în alte cheltuieli legate de producție și vânzare. Deoarece această chestiune are o reglementare specială în Codul Fiscal al Federației Ruse, este imposibil să se țină seama în costurile TVA-ului plătit într-o altă țară în orice alt articol din Cod. "

Bunuri între țările CU Transportatorii rutieri rutieri sunt livrați cu TVA zero

VY Barkhatova, Pskov

Compania noastră de expediere a încheiat contracte cu societăți din Belarus pentru transportul mărfurilor exportate în Republica Belarus și importate din teritoriul acestei țări. Va fi Rusia locul serviciilor noastre? În caz afirmativ, ce rata TVA trebuie să aplicăm?

: Da, serviciile dvs. sunt considerate a fi implementate în Rusia și sub. 5 p. 1 al art. 3 din Protocolul privind lucrările (serviciile). Acestea sunt supuse TVA-ului la o rată zero de emisie. 2.1 p. 1 al art. 164 din Codul Fiscal. Va trebui să confirmați acest lucru în ordinea obișnuită a punctului 3.1 din art. 165 din Codul fiscal.

Serviciile de taxare pe bază de TVA pentru "leasingul" de personal depind de locul de muncă

VA Pechorina, Chelyabinsk

Organizația noastră de construcții a furnizat personal din Kazahstan pentru lucrări de construcție și instalare în Rusia. Trebuie să percepem TVA pentru serviciile de personal?

: Da, este necesar. În cazul dumneavoastră, locul de realizare a serviciilor pentru furnizarea de personal pentru realizarea lucrărilor de construcție și instalare este recunoscut de Rusia. La urma urmei, personalul furnizat de dvs. nu va lucra la sediul clientului, ceea ce înseamnă că trebuie să determinați locul implementării serviciului "de către executorul" subclauzei. 4, 5 p. 1 al art. 3 din Protocolul privind lucrările (serviciile).

Aflați de la străini, dar în Rusia, - plata agenției TVA

LM Mordkina, Lipetsk

Am achiziționat mașini în Belarus. Producătorul ne-a furnizat servicii pentru instruirea angajaților în operarea și întreținerea mașinilor. Suntem agenți TVA în baza unui contract de formare?

: Totul depinde de locul unde a avut loc instruirea. 3 p. 1 al art. 3 din Protocolul privind lucrările (serviciile).

- <если> reprezentanții companiei de producție au instruit angajații dvs. în Rusia - locul de realizare a serviciilor va fi țara noastră. Deci, veți avea îndatoririle unui agent de TVA. 1, 2 linguri. 161 din Codul Fiscal al Federației Ruse;

- <если> Belarusii au efectuat cursuri de instruire în țara lor - locul de realizare a serviciilor va fi Belarus. În consecință, serviciile de instruire în materie de TVA rusești nu vor fi impuse în temeiul punctului 1 al art. 146 din Codul Fiscal.

Servicii realizate în Kazahstan - TVA-ul rusesc nu este plătit, dar trecem declarația

AM Seregina, Moscova

: Serviciile oferite de dvs. vor fi considerate vândute în Kazahstan și, prin urmare, nu sunt supuse TVA-ului în Rusia. 4 p. 1 lingura. 3 din Protocolul privind lucrările (serviciile). Dar, totuși, acestea ar trebui să se reflecte în declarația și secțiunea XII a Procedurii de completare a Declarației privind TVA-ul.

Unde este mașina și există lucrări de reparare a acesteia

OM Alyabyeva, Samara

Organizația noastră oferă servicii pentru repararea camioanelor către companiile din Belarus. În timpul reparației, folosim componente vândute clienților cu o marjă. Lucrările de reparații sunt transferate la plata UTII, iar cu vânzarea de piese de schimb, plătim impozite pe baza FASP. Cum se plătește TVA serviciilor de reparații din Belarus? Și ce rată de TVA trebuie să indicăm în TORG-12 pentru piesele vândute (care sunt instalate pe mașinile din serviciul nostru pe teritoriul Rusiei)?

În cazul în care clienții (sau executorii) de lucrări și servicii sunt parteneri din Belarus sau Kazahstan, garanția de decontare a TVA fără erori este locul potrivit pentru punerea în aplicare a acestor lucrări și servicii

: Plătiți TVA pentru reparațiile de camioane nu ar trebui să. Aceste servicii pot fi considerate conectate direct cu vehiculele. Și din moment ce reparațiile se efectuează în Rusia, locul de implementare a acestora va fi țările și țările noastre. 2 p. 1 al art. 3 din Protocolul privind lucrările (serviciile). Dar din moment ce plătiți UTII din activitățile de reparații auto, nu aveți nevoie să plătiți TVA pentru costurile de muncă, printre altele, companiilor din Belarus, nu aveți nevoie de artă. 2 din Protocolul privind munca (serviciile); punctul 4 din art. 346.26 din Codul Fiscal.

Alte articole din revista "MAIN BOOK" privind "Activitatea economică externă":

Articole similare

-

Leroy Merlin Rusia - recenzii ale angajaților companiei - despre muncă

-

Spitalul 3-I din oraș - nou-născut, homel, regiunea gomel, gomel oblast, belarus - loc

Trimiteți-le prietenilor: