Declarația fiscală privind TVA este furnizată de organizații și de IP, pe care, conform art. 174,1 NC, drepturi atribuite plătitor administrator tovarășe responsabil de contabilitate fiscală, precum și subiectele enumerate la punctul. Articolul 5173 din cod, agenții fiscale, care sunt obligați să calculeze, să rețină și să transfere la bugetul de impozit pe ext. costul.

Documentul este prezentat Inspectoratului la locul de înregistrare. Declarația va fi depusă până cel târziu în a doua zi a lunii următoare perioadei fiscale încheiate, dacă nu se prevede altfel în prevederile din Legea nr. 21 din Cod.

Să examinăm pe scurt procedura de completare a declarației fiscale privind TVA. Apoi, vor fi descrise specificul de proiectare a secțiunilor și liniilor, care provoacă cea mai mare dificultate pentru declaranți.

Structura declarației

Documentul este alcătuit din foaia de titlu (prima) și secțiunile:

- Valoarea impozitului pentru deducerea la buget / rambursare conform datelor plătitorului.

- Suma TVA care trebuie plătită de agentul fiscal.

- Calcularea valorii impozitului pe tranzacțiile percepute la ratele stabilite prin clauzele 2-4 164 din Codul Fiscal.

- "Calcularea sumelor pentru operațiunile de furnizare a serviciilor, executarea lucrărilor, vânzarea produselor cu cota zero, dacă este justificată utilizarea rezonabilă a utilizării lor".

- Calcularea sumelor deducerilor pentru vânzările de servicii, produse, lucrări, dacă utilizarea ratei de 0% asupra acestora a fost anterior justificată și documentată (sau nu confirmată).

- Calcularea sumei plății la buget pentru tranzacțiile legate de furnizarea de servicii, producerea de lucrări, vânzarea produselor, în cazul în care nu se confirmă valabilitatea utilizării unei rate de 0% asupra acestora.

- Datele privind tranzacțiile care nu sunt supuse impozitării / care nu sunt recunoscute de obiectul impozitării, precum și locul de implementare a acestora nu este considerat teritoriul Federației Ruse. Informațiile privind cuantumurile plății (inclusiv plățile parțiale) se reflectă și aici pentru performanța viitoare a lucrărilor / livrărilor de produse / servicii, dacă durata ciclului de producție al fabricării lor este mai mare de 6 luni.

- Informații privind tranzacțiile reflectate pentru perioada fiscală completă. Informațiile sunt indicate pe baza înscrierilor din Cartea de cumpărare.

- Date din cartea de vânzări pentru tranzacțiile înregistrate pentru perioada finalizată.

- Informații din registrul de facturi emise pentru operațiuni în interesul unei alte entități pe baza unui contract de comision sau a unei expediții de transport, precum și a unui contract de agenție.

- Datele revistei contabile privind facturile primite de la contrapartide pentru tranzacțiile specificate în secțiunea anterioară.

- Informații privind facturile emise de persoane, lista cărora figurează în clauza 5 173 din Codul fiscal.

Documente suplimentare furnizate pentru a treia secțiune a Procedurii de completare a Declarației privind TVA (Anexe):

- 1 - reflectă informații despre valoarea impozitului care face obiectul recuperării și deducerii la buget pentru anul calendaristic încheiat și pentru anii precedenți.

- 2 - Rezumă informații despre deducerile pentru tranzacțiile legate de punerea în aplicare a lucrărilor / bunurilor / serviciilor, prin transfer de proprietate (drepturi reale), sume deductibile de către o organizație străină, lider de afaceri din Rusia prin intermediul subdiviziunilor.

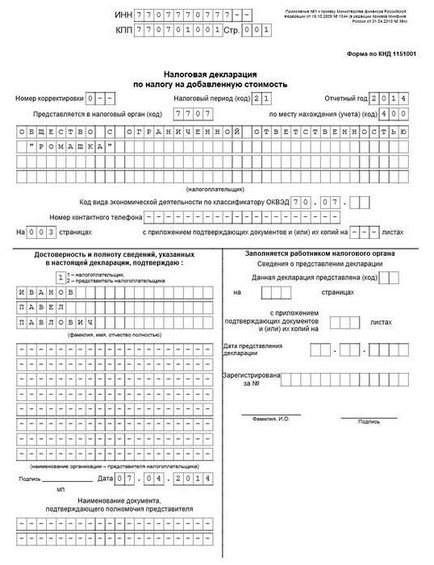

Prima foaie

În conformitate cu procedura de completare a declarației TVA. pe prima foaie specificați:

Pe pagina de titlu ar trebui să fie data înregistrării declarației, semnătura reprezentantului plătitorului.

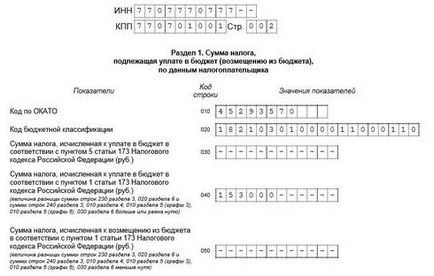

Înregistrarea primei secțiuni

Se consideră final. În acesta, plătitorul enumeră sumele care trebuie plătite sau rambursate pe baza contabilității și în conformitate cu informațiile din secțiunea 3.

Procedura de completare a declarației TVA include următoarele reguli:

- Secțiunea trebuie să conțină codul OCTMO (formarea teritorială în cadrul căreia entitatea desfășoară activități).

- P. 020, BCF. Plătitorii de TVA trebuie să se ghideze după codul 18210301000011000110 (în funcție de activitățile standard). În cazul indicării inexacte a CSC, suma plătită nu va fi primită de către plătitor, ci va fi depusă (depusă) în conturile Trezoreriei până când aceasta este constatată. În același timp, penalitatea va fi taxată pentru întârzierea deducerii taxei.

- În art. În cazul în care o factură a fost eliberată de un plătitor scutit de taxă, se introduce o informație de 030.

- În liniile 040 și 050 se indică sumele calculate ale TVA. În cazul în care rezultatul calculului este pozitiv, este indicat la pagina 040, dacă este negativă, apoi la pagina 050. În acest din urmă caz, suma este supusă rambursării de la bugetul de stat.

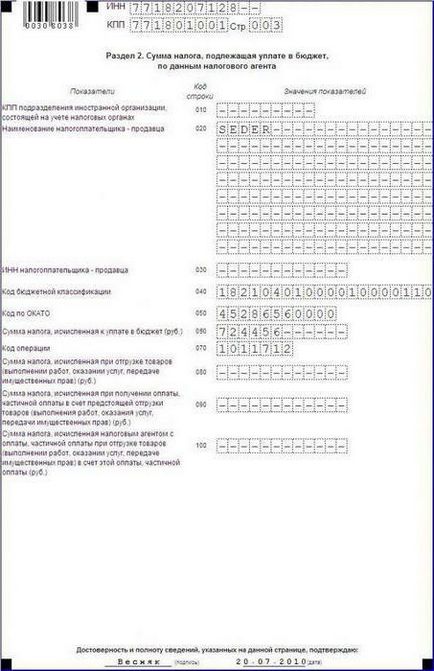

Nuanțele de umplere a secțiunii a doua

Informațiile din secțiunea. 2 agenți fiscali sunt introduși pentru fiecare întreprindere pentru care au acest statut. Printre organizații, de exemplu, pot fi parteneri străini care nu plătesc TVA, vânzători de bunuri aparținând municipalității sau locatorii acesteia.

În conformitate cu procedura de completare, în secțiunea 2 a declarației TVA se întocmește o foaie separată pentru fiecare contrapartidă. Acesta prevede:

În conformitate cu procedura de completare a declarației TVA. la revânzarea confiscării sau îndeplinirea operațiunilor comerciale cu parteneri străini, agenții introduc informațiile de la paginile 080-100 cu privire la cantitatea de expediere și sumele plății anticipate.

Taxa finală este reflectată la pagina 060. Valorile indicate în liniile 080 și 090 sunt luate în considerare.

Valoarea deducerii pentru avansuri reduce valoarea totală a TVA.

Secțiunea a treia

În conformitate cu clauza 38 din Procedura de completare a declarației TVA. în secțiunea specificată se indică mai întâi punctul de control și INN-ul contribuabilului, este introdus numărul de serie al foii.

Înregistrarea ulterioară se efectuează în conformitate cu următoarele reguli:

- Pe paginile 010-040, acestea reflectă baza fiscală. Este determinată de regulile articolelor 153-157, 162. 154 (paragraful 10), 159 (paragraful 1) din Codul fiscal. În aceleași rânduri, arătați suma taxei la rata corespunzătoare.

- La p. 050, a treia și a cincea coloană reflectă baza și valoarea deducerii calculate când organizația a fost implementată ca un singur complex de proprietăți. Acestea sunt determinate în baza prevederilor articolului 158 din Codul Fiscal.

- La pct. 060, în rubricile 3 și 5, se indică baza de impozitare stabilită în conformitate cu articolul 159 al doilea paragraf din Cod, cuantumul impozitului calculat pentru lucrările de construcție și de asamblare realizate pentru uz propriu, în conformitate cu prevederile art. 167 (paragraful 10).

- La p. 070, în coloanele 3, 5, suma de plată (inclusiv parțial) este indicată pentru viitoarele transferuri de drepturi sau livrări, precum și cuantumurile fiscale corespunzătoare. Se prevede o excepție pentru venitul acelor plătitori care stabilesc momentul în care baza a fost determinată în baza articolului 167 (paragraful 13).

- La pagina 080, coloana 5 prezintă sumele de impozit care fac obiectul recuperării în conformitate cu dispozițiile capitolului 21 din Cod.

- La paginile 105-109, în căsuțele 3, 5, în baza punctului 6 al art. 105.3 NC, furnizați informații privind cuantumurile de ajustare a bazelor și deducerile fiscale pentru cotele pertinente, în cazul în care plătitorul în tranzacțiile controlate aplică prețuri care nu sunt conforme cu paragraful 1 al articolului de mai sus. Suma impozitului reflectată în linii 105 și 106 din coloana a cincea, atunci când se aplică rate de 18% și 10%, se calculează prin înmulțirea sumei indicate în gr. 3, cu 18 sau respectiv 10, și împărțind rezultatul cu 100.

- În coloana nr. 110, coloana 5 indică valoarea totală a impozitului calculată ținând cont de sumele de impozit recuperate pentru perioada de raportare. Pentru aceasta, adăugați indicatorii în coloanele p. 010-080 și 105-109.

În conformitate cu clauza 38.9 din Procedura de completare a Declarației privind TVA, linia 130 specifică suma impozitului care este prezentată cumpărătorului atunci când plata integrală / parțială este transferată în contul livrărilor viitoare și este supusă deducerii. Baza deducerii este prevederile articolului 171 (paragraful 12) și ale punctului 172 (paragraful 9) din Codul fiscal.

Declarația TVA: linia 170 (ordine de completare)

În coloana 3, vânzătorul reflectă sumele fiscale calculate din plată (inclusiv parțial) primite în legătură cu livrările viitoare, acordarea drepturilor de proprietate, așa cum se arată la pagina 070.

Indică sumele care, în conformitate cu paragraful 6 al articolului 172 Codul fiscal, sunt deductibile de la data expedierii și pentru întreprinderile restructurate (reorganizate) - după transferul datoriilor către succesorul (succesorii), în conformitate cu art. 162.1 (paragraful 1).

În coloana 3, în conformitate cu procedura de completare a declarației fiscale privind TVA. reflectă sumele impozitelor deduse din succesor, calculate și plătite de acesta din sumele plăților (avansurilor) în avans prevăzute în paragrafele 2 și 3 ale art. 162.1 după data vânzării lucrării, produselor și serviciilor relevante.

Caracteristicile designului secțiunii a patra

În conformitate cu procedura de completare a declarației TVA. Secțiunea 4 oferă următoarele informații:

- La pagina 010 - codurile de operare pentru anexa 1.

- La pagina 020 - baza fiscală pentru perioada completă (pentru care se formează declarația), impozabilă la cota zero.

- La pagina 030 - deducerea pentru tranzacțiile legate de vânzare, dacă se confirmă rezonabilitatea utilizării ratei de 0% asupra acestora. Ei au inclus suma percepută a plătitorului atunci când cumpără în drepturile de proprietate RF, servicii, bunuri, le-a plătit la importul de bunuri pe teritoriul Rusiei sau la o altă locație, care se află sub jurisdicția sa, expulzat de agentul cumpărător atunci când cumpără lucrări, servicii și bunuri.

- La pagina 040 - valoarea impozitului pentru tranzacțiile legate de vânzare, în cazul în care rezonabilitatea utilizării ratei de 0% nu a fost confirmată mai devreme, inclusă în perioadele anterioare la p. 030 (conform codului corespunzător). 6, redus cu suma deducerii datorată returnării bunurilor (respingerea acesteia) și indicată la pct. 090. 6 la codul 1010449

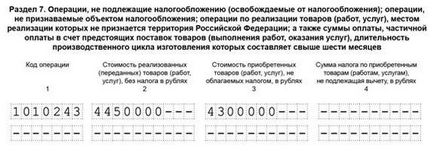

Informațiile din a șaptea secțiune

Procedura de completare a secțiunii 7 din declarația TVA este următoarea:

Coloana 1 reflectă codurile de operare. Dacă nu sunt supuse impozitării sau sunt scutite de taxe, în conformitate cu codurile, plătitorul completează cifrele din căsuțele 2-4 pp. 010.

Atunci când se reflectă tranzacții care nu sunt recunoscute ca obiect al impozitării, precum și în legătură cu vânzarea, locul de realizare a căruia nu este recunoscut ca teritoriu al Rusiei, informațiile sunt înscrise în coloana 2, iar în gr. 3 și 4 sunt întrerupte.

La pagina 010, suma plății primite (integral / parțial) se prezintă ca livrările așteptate ale produselor (servicii / lucrări), durata ciclului de producție depășește șase luni, conform listei aprobate de Guvern

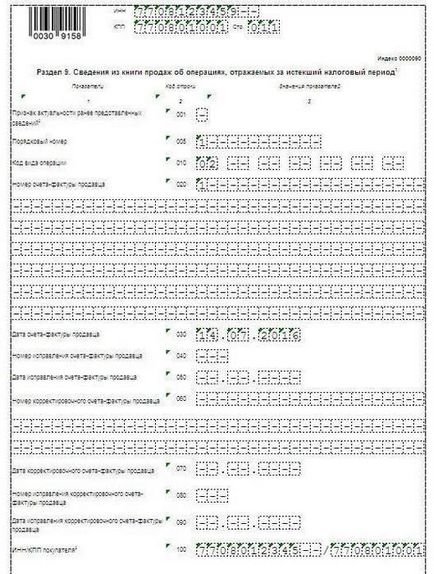

Ce informații se reflectă în secțiunea 9?

Această parte a declarației se face în toate cazurile în care plătitorul / agentul are obligația de a calcula impozitul pe ext. costul. Dispoziția corespunzătoare este fixată în clauza 47 din Procedura de completare a declarației TVA.

În secțiunea 9 indicați:

- În coloana 3 a paginii 001 un semn al relevanței datelor reflectate. Această linie este completată dacă subiectul oferă o declarație actualizată. Numărul "0" este indicat dacă datele din secțiunea nouă au lipsit sau au fost înlocuite în raportul anterior (dacă au fost detectate erori sau dacă nu au fost indicate toate informațiile). "1" este plasat dacă informațiile prezentate mai devreme sunt relevante, nu sunt supuse ajustării și nu sunt transferate către IFNS. La pagina 005, 010-280, sunt introduse liniuțe. Dacă este prezentată o declarație inițială, o bordură este plasată pe pagina 001.

- Coloana 5 de la pag. 005 reflectă numărul înregistrării indicate în coloana 1 din Cartea de vânzări.

- În gr. 3 la p. 010-220 dați informațiile specificate în Ordinul de Vânzare din nr. 2-8, respectiv 10-19.

- În linia 3 a liniilor 230-280, sunt afișate datele sumare afișate în panoul "Total".

Nuanțele de înregistrare ale apendicelui 1 la sec. 3

Acesta este alcătuit de către plătitori o dată pe an timp de zece ani. Calculul acestei perioade se efectuează începând cu anul în care a venit timpul prevăzut la articolul 259 alineatul (4) din articolul Cod. În același timp, datele pentru anii calendaristici anteriori sunt indicate, pe baza regulilor prevăzute la alin. 4-8 6 din clauza 171 din Codul fiscal. Cerințele corespunzătoare sunt stabilite în paragraful 39 al Procedurii de completare a declarației TVA.

Cererea trebuie formalizată pentru fiecare proprietate imobiliară (OS). În cazul în care sa efectuat modernizarea / reconstrucția, informațiile se adaugă separat pentru costul activităților implementate.

Conform sistemului de operare, calculul amortizării pentru care a fost realizată sau, de la data punerii în funcțiune conform evidenței contabile, au trecut cel puțin 15 ani, cererea nu este furnizată.

Informațiile de pe paginile 101-070 sunt date timp de 10 ani fără modificări (se indică aceiași indicatori).

Sunt date următoarele date:

Coloanele din linia 080 specifică:

- 1 - anul calendaristic în care a început taxa de amortizare. Anii calendaristici sunt date in ordine ascendenta;

- 2 - data începerii exploatării instalației;

- 3 - cota (în%) din cantitatea totală de mărfuri expediate (servicii / lucrări executate), drepturi de proprietate neimpozabile și specificate la paragraful 2 al articolului 170 din Codul Fiscal;

- 4 - cuantumul impozitului care urmează să fie restabilit și dedus la buget pentru anul pentru care se compilează anexa.

Calculul sumei care trebuie restabilită se face prin înmulțirea a 1/10 din indicatorul p. 070 cu suma de gr. 3 pp. 080 și împărțirea ulterioară cu 100. Se iau datele pentru anul în care este generată cererea.

Informații suplimentare

Secțiunile 10-11 enumeră informațiile privind facturile (primite și prezentate) cu valoarea impozitului și cu valoarea cifrei de afaceri impozabile. Sec. 12 este utilizat de plătitori scutiți de TVA. Pentru ao completa, subiectul trebuie să aibă facturi, în care taxele sunt acordate contrapărților.

Articole similare

Trimiteți-le prietenilor: